L'imposta sul reddito delle persone fisiche – Irpef, è regolata dal Testo unico delle imposte sui redditi (DPR 22 dicembre 1986 n. 917). Essa si applica sui redditi che rientrano in alcune categorie individuate dalla legge (redditi fondiari, redditi di capitale, redditi di lavoro dipendente, redditi di lavoro autonomo, redditi di impresa, redditi diversi) ed è una imposta progressiva in quanto colpisce il reddito con aliquote che dipendono dagli scaglioni di reddito. Il reddito imponibile e l’imposta da versare sono determinati, rispettivamente, al netto degli oneri deducibili e delle detrazioni per oneri.

Tale impostazione generale è rimasta immutata anche a seguito delle modifiche sostanziali apportate ad aliquote e scaglioni dalla Legge di Bilancio 2022 (articolo 1, commi 2-7 della legge n. 234 del 2021).

Per effetto di tali modifiche, il sistema prevede quattro scaglioni di reddito con altrettante aliquote, secondo il seguente schema:

§ fino a 15.000 euro, 23%;

§ da 15.000,01 a 28.000 euro, 25%;

§ da 28.000,01 a 50.000 euro, 35%;

§ oltre 50.000 euro, 43%.

Al riguardo l’Agenzia delle entrate ha pubblicato sul proprio sito una estesa circolare (n. 4/E del 18 febbraio 2022) che fornisce chiarimenti sulla riforma dell’Irpef contenuta nella Legge di bilancio 2022.

La legge di bilancio 2022, come anticipato in premessa, ha inteso attuare una prima parte della riforma fiscale. Al riguardo si ricorda che l’articolo 2 del disegno di legge di delega per la revisione del sistema fiscale (A.C. 3343) reca i principi e i criteri direttivi concernenti la revisione del sistema di imposizione personale sui redditi. Si prevede anzitutto la progressiva e tendenziale evoluzione del sistema verso un modello duale, ovvero che preveda la sottoposizione di alcuni redditi a imposizione proporzionale, mentre la restante parte verrebbe assoggettata a imposta progressiva. Si dispone anche il riordino delle deduzioni e delle detrazioni vigenti e l’armonizzazione dei regimi di tassazione del risparmio, per contenere l’elusione dell’imposta.

Il sistema in vigore fino alla fine del 2021 prevedeva invece cinque aliquote e modulava diversamente gli scaglioni:

· fino a 15.000 euro, 23 per cento;

· oltre 15.000 euro e fino a 28.000 euro, 27 per cento;

· oltre 28.000 euro e fino a 55.000 euro, 38 per cento;

· oltre 55.000 euro e fino a 75.000 euro, 41 per cento;

· oltre 75.000 euro, 43 per cento.

La progressività dell’imposta è altresì garantita dalla presenza di un complesso sistema di detrazioni e deduzioni, stratificatosi nel tempo.

Al di là del dettato normativo, nel corso dell’indagine conoscitiva delle Commissioni riunite citata in premessa è emerso che tra le principali criticità dell’attuale tassazione personale dei redditi in Italia vi è la presenza di aliquote marginali effettive che raggiungono livelli molto elevati. L'andamento “erratico” delle aliquote marginali è stato ascritto, tra gli altri fattori, al forte salto di aliquota tra il secondo e il terzo scaglione, all’andamento decrescente delle detrazioni all’aumento del reddito (che comporta anche la perdita dei trasferimenti, tra cui gli assegni familiari), all’applicazione delle addizionali su tutto il reddito, nonché alla diversa tassazione di alcune tipologie di reddito e ai bonus introdotti nel tempo.

A tale sistema occorre altresì aggiungere le addizionali regionali e comunali all’Irpef, che si applicano al reddito complessivo determinato ai fini Irpef e devono essere versate se, per l’anno di riferimento, risulta dovuta l’Irpef.

Con riferimento specifico all’unità impositiva, il sistema Irpef italiano dal 1976 è basato sul reddito individuale.

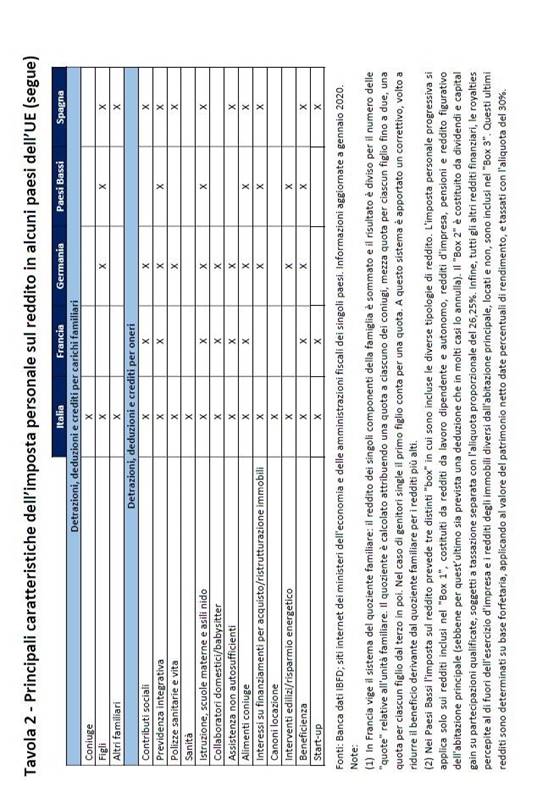

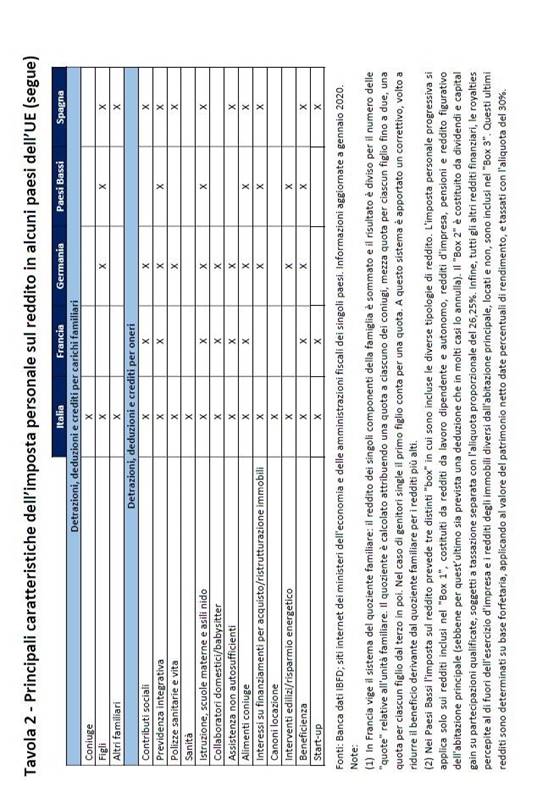

Altri Paesi utilizzano correttivi finalizzati a considerare in modo più compiuto il nucleo familiare (come lo splitting – utilizzato in Germania, Irlanda e USA – o il quoziente familiare, utilizzato in Francia).

La risoluzione del Parlamento europeo sull’uguaglianza di genere e politiche fiscali del 15 gennaio 2019 chiarisce che la tassazione individuale sia da preferire a qualsiasi alternativa su base familiare, a causa della sua caratteristica di neutralità nei confronti dell’offerta di lavoro del secondo percettore di reddito. Nell’adottare tale risoluzione, quindi, il Parlamento europeo incentiva gli Stati membri che non hanno questo sistema ad un passaggio graduale.

È prevista unano tax area derivante dall’applicazione delle diverse detrazioni per lavoro dipendente o pensione o da lavoro autonomo, che sono decrescenti al crescere del reddito.

La no tax area varia a seconda delle diverse categorie di contribuenti: è pari a circa 8.145 euro per i lavoratori dipendenti, a circa 8.130 per i pensionati, a 4.800 per i lavoratori autonomi. Tenendo conto anche delle detrazioni per familiari a carico, la no tax area per una famiglia monoreddito formata da due genitori e due figli è di circa 16.340 euro. L’azzeramento dell’Irpef porta con sé quello delle relative addizionali regionale e comunale.

Nell'ottica di agevolare i redditi che vedono prevalente la componente lavorativa al loro interno, il legislatore ha cercato di attenuare l'impatto della tassazione attraverso la previsione di una detrazione Irpef da applicarsi in maniera progressiva, fino a certe soglie, al reddito derivante da lavoro autonomo, dipendente o da pensione (la detrazione pertanto non si applica agli altri redditi sottoposti a Irpef indicati all’articolo 6 del TUIR: fondiari, dei fabbricati e dei terreni, di capitale, di impresa, redditi diversi).

Circa l’assimilazione del reddito da pensione a quello di lavoro dipendente si ricorda che l’articolo 49 del TUIR stabilisce che sono redditi di lavoro dipendente quelli che derivano da rapporti aventi per oggetto la prestazione di lavoro, con qualsiasi qualifica, alle dipendenze e sotto la direzione di altri, compreso il lavoro a domicilio quando è considerato lavoro dipendente secondo le norme della legislazione sul lavoro. Costituiscono, altresì, redditi di lavoro dipendente le pensioni di ogni genere e gli assegni ad esse equiparati.

La disciplina delle due fattispecie (lavoro autonomo e dipendente) si differenzia, tuttavia, per le modalità del calcolo della detrazione, nonché per le soglie dei limiti di reddito che danno diritto all’esonero dalla presentazione della dichiarazione (no tax area).

1) Le detrazioni Irpef per lavoro autonomo sono riconosciute ad alcuni soggetti che svolgono attività di lavoro non dipendente. Si tratta di professionisti, imprese minori, titolari di partita Iva e tutti i soggetti che svolgono lavoro autonomo, sia di carattere continuativo, sia occasionale nonché alcune tipologie di redditi assimilati a quelli di lavoro dipendente. Le regole per il calcolo dell’importo riconosciuto ai titolari di partita Iva sono contenute al comma 5, articolo 13 del TUIR.

L’importo delle detrazioni Irpef sui redditi da lavoro autonomo, fino alla fine del 2021, era così stabilito:

§ detrazione di 1.104 euro, se il reddito complessivo non superava 4.800 euro;

§ detrazione di 1.104 euro, se il reddito complessivo era superiore a 4.800 euro ma non a 55.000 euro. In questo caso la detrazione spettava per la parte corrispondente al rapporto tra l’importo di 55.000 euro, diminuito del reddito complessivo, e l’importo di 50.200 euro.

La legge di bilancio 2022 (articolo 1, comma 2 lettera b), n. 5 della legge n. 234 del 2021) ha rimodulato tale detrazione, disciplinata dall’articolo 13 del TUIR, fissandola nelle seguenti misure:

§ 1.265 euro, se il reddito complessivo non supera 5.500 euro;

§ 500 euro, aumentata del prodotto fra 765 euro e l’importo corrispondente al rapporto fra 28.000 euro, diminuito del reddito complessivo, e 22.500 euro, se l’ammontare del reddito complessivo è superiore a 5.500 euro ma non a 28.000 euro;

§ fino a 500 euro, se il reddito complessivo è superiore a 28.000 euro ma non a 50.000 euro. La detrazione spetta per la parte corrispondente al rapporto tra l’importo di 50.000 euro, diminuito del reddito complessivo, e l’importo di 22.000 euro.

Si prevede un aumento della detrazione di un importo pari a 50 euro, se il reddito complessivo è superiore a 11.000 euro ma non a 17.000 euro.

Rispetto al regime previgente quindi:

§ è stata aumentata da 1.104 euro a 1.265 euro la detrazione per la prima soglia di reddito, elevata da 4.800 euro a 5.500 euro;

§ è stata introdotta una ulteriore soglia di reddito (superiore a 5.500 euro e fino a 28.000 euro) con una specifica detrazione (vedi sopra). Tale detrazione è pari a 500 euro, aumentata di una somma pari a 765 euro per un reddito pari 5.500 euro, che decresce al crescere del reddito fino ad azzerarsi alla soglia dei 28.000 euro;

§ è statA rimodulata conseguentemente l’ultima soglia di reddito, ora compresa tra i 28.000 euro e 50.000 euro. Per tale ultima soglia, la detrazione è rimodulata; essa spetta nell’importo massimo di 500 euro per un reddito pari a 28.000 euro, riducendosi progressivamente fino ad annullarsi raggiunti i 50.000 euro;

§ analogamente a quanto previsto per le altre tipologie di reddito, si prevede un aumento della detrazione di un importo pari a 50 euro per la fascia di reddito superiore a 11.000 euro ma non a 17.000 euro.

Il calcolo dell’importo spettante è quindi essere effettuato in base al reddito percepito nell’anno di riferimento, dato dalla differenza tra ricavi e costi in base a quanto dichiarato nel modello Unico PF. In merito alle prestazioni di lavoro occasionale, le ritenute d’acconto dell’Irpef vanno considerate nel calcolo dell’Irpef dovuta in sede di presentazione dei redditi. Pertanto, presentando il modello Unico PF, il lavoratore che ha effettuato prestazioni occasionali fino a 4.800 euro potrà richiedere le ritenute d’acconto indietro portandole a credito Irpef.

La detrazione Irpef per lavoro autonomo è riconosciuta in misura piena per i redditi non superiori a 5.500 euro con relativo esonero dalla presentazione della dichiarazione perché in tal caso l’importo riconosciuto copre completamente l’ammontare dell’Irpef dovuta nell’anno. L’aliquota Irpef fino a 15.000 euro è rimasta infatti del 23%, quindi l’imposta lorda calcolata sarebbe appunto pari a 1.104 euro, completamente azzerata dalla detrazione.

2) Come anticipato, anche i lavoratori dipendenti hanno diritto di ricevere particolari detrazioni fiscali legate alla produzione di reddito da lavoro dipendente o assimilato che possono fruire al fine di abbattere la propria tassazione Irpef.

Le detrazioni da lavoro dipendente o assimilati sono disciplinate dall’articolo 13, comma 1, lettere a), b) e c) del TUIR, anch’esso profondamente modificato dalla legge di bilancio 2022.

Si ricorda che per redditi da lavoro assimilati rilevanti ai fini del riconoscimento della detrazione (articolo 50, comma 1, lettere a), b), c), c-bis), d), h-bis) e l) del TUIR) si intendono:

a) i compensi percepiti dai lavoratori soci delle cooperative di produzione e lavoro, delle cooperative di servizi, delle cooperative agricole e di prima trasformazione dei prodotti agricoli e delle cooperative della piccola pesca;

b) le indennità e i compensi percepiti a carico di terzi dai prestatori di lavoro dipendente per incarichi svolti in relazione a tale qualità, ad esclusione di quelli che per clausola contrattuale devono essere riversati al datore di lavoro e di quelli che per legge devono essere riversati allo Stato;

c) le somme da chiunque corrisposte a titolo di borsa di studio o di assegno, premio o sussidio per fini di studio o di addestramento professionale, se il beneficiario non è legato da rapporti di lavoro dipendente nei confronti del soggetto erogante;

c-bis) le somme e i valori in genere, a qualunque titolo percepiti nel periodo d'imposta, anche sotto forma di erogazioni liberali, in relazione agli uffici di amministratore, sindaco o revisore di società, associazioni e altri enti con o senza personalità giuridica, alla collaborazione a giornali, riviste, enciclopedie e simili, alla partecipazione a collegi e commissioni, nonché quelli percepiti in relazione ad altri rapporti di collaborazione aventi per oggetto la prestazione di attività svolte senza vincolo di subordinazione a favore di un determinato soggetto nel quadro di un rapporto unitario e continuativo senza impiego di mezzi organizzati e con retribuzione periodica prestabilita, sempreché gli uffici o le collaborazioni non rientrino nei compiti istituzionali compresi nell'attività di lavoro dipendente, concernente redditi di lavoro dipendente, o nell'oggetto dell'arte o professione concernente redditi di lavoro autonomo, esercitate dal contribuente;

d) le remunerazioni dei sacerdoti;

h-bis) le prestazioni pensionistiche da previdenza complementare;

l) i compensi percepiti dai soggetti impegnati in lavori socialmente utili in conformità a specifiche disposizioni normative.

La normativa previgente disponeva che, se alla formazione del reddito complessivo concorrevano uno o più redditi da lavoro dipendente o assimilati a quelli di lavoro dipendente, spettasse una detrazione dall'imposta lorda, rapportata al periodo di lavoro nell'anno, pari a:

a) 1.880 euro, se il reddito complessivo non superava 8.000 euro con relativo esonero dalla presentazione della dichiarazione (l'ammontare della detrazione spettante non può essere inferiore a 690 euro e, per i rapporti di lavoro a tempo determinato, l'ammontare della detrazione effettivamente spettante non può essere inferiore a 1.380 euro);

b) 978 euro, aumentata del prodotto tra 902 euro e l'importo corrispondente al rapporto tra 28.000 euro, diminuito del reddito complessivo, e 20.000 euro, se l'ammontare del reddito complessivo era superiore a 8.000 euro ma non a 28.000 euro;

c) 978 euro, se il reddito complessivo era superiore a 28.000 euro ma non a 55.000 euro; la detrazione spettava per la parte corrispondente al rapporto tra l'importo di 55.000 euro, diminuito del reddito complessivo, e l'importo di 27.000 euro.

La legge di bilancio 2022 (articolo 1, comma 2 lettera b) n. 1 della legge n. 234 del 2021), come anticipato, ha rimodulato la detrazione per redditi da lavoro dipendente e assimilati, novellando il comma 1, lettere a), b) e c) dell’articolo 13 del TUIR

Con le modifiche in commento, la detrazione suddetta ammonta a:

1) 1.880 euro, se il reddito complessivo non supera 15.000 euro, precisando che l’ammontare della detrazione effettivamente spettante non può essere inferiore a 690 euro e che, per i rapporti di lavoro a tempo determinato, non può essere inferiore a 1.380 euro;

2) 1.910 euro, aumentata del prodotto tra 1.190 euro e l’importo corrispondente al rapporto tra 28.000 euro, diminuito del reddito complessivo, e 13.000 euro, se l’ammontare del reddito complessivo è superiore a 15.000 euro ma non a 28.000 euro;

3) fino a 1.910 euro, se il reddito complessivo è superiore a 28.000 euro ma non a 50.000 euro; la detrazione spetta per la parte corrispondente al rapporto tra l’importo di 50.000 euro, diminuito del reddito complessivo, e l’importo di 22.000 euro.

Si prevede, aggiungendo un comma 2 all’articolo 13 del TUIR, un aumento della detrazione pari a 65 euro per i redditi superiori a 25.000 euro ed inferiori a 35.000 euro.

Rispetto al regime precedentemente vigente, quindi:

§ viene ampliata la prima soglia di reddito cui si applica la detrazione, da 8.000 a 15.000 euro. Per tali redditi rimane ferma la misura di 1.880 euro della detrazione;

§ con riferimento alla seconda soglia di reddito, che passa da 15.000 a 28.000 euro, la misura della detrazione base passa da 978 a 1.910 euro. Viene conseguentemente modificata la modalità di calcolo della quota ulteriore della predetta detrazione, stabilendo:

o l’aumento del valore iniziale da 902 a 1.190 euro;

o l’adeguamento dei valori utilizzati nel prodotto, ai fini della determinazione della quota aggiuntiva di detrazione. Pertanto tale quota ulteriore è pari a 1.190 euro per un reddito pari a 15.000 euro e decresce, all’aumentare del reddito, fino ad annullarsi raggiunti i 28.000 euro;

§ la terza e ultima soglia di reddito per cui spetta la detrazione è ridotta da 55.000 a 50.000 euro. La detrazione base, per tali redditi, passa da 978 a 1.910 euro. Essa ammonta a 1.910 euro per redditi pari a 28.000 euro e decresce fino ad annullarsi alla soglia dei 50.000 euro;

§ si prevede un aumento di 65 euro della detrazione applicabile, specificamente, alla fascia di reddito tra 25.000 e 35.000 euro.

L’ammontare della detrazione per redditi da lavoro dipendente, spettante ai lavoratori ogni mese in busta paga, viene calcolato in rapporto ai giorni di detrazioni spettanti nel mese (compreso sabato e domenica). Per il calcolo della detrazione per lavoro dipendente in busta paga, occorre distinguere il calcolo effettuato in via presuntiva dal datore di lavoro sostituto d’imposta nelle buste paga da gennaio a novembre, rispetto al calcolo effettuato dal datore di lavoro nel mese di dicembre e in occasione del conguaglio fiscale di fine anno, che è calcolato sul reddito da lavoro dipendente definitivo.

Per i redditi da pensione la detrazione è disciplinata dall’articolo 13, comma 3 lettere a), b) e c) del TUIR.

Anch’essa è stata ridefinita dalla manovra 2022.

Nel regime previgente essa era pari a:

a) 1.880 euro, se il reddito complessivo non supera 8.000 euro (l’ammontare della detrazione effettivamente spettante non può essere inferiore a 713 euro);

b) 1.297 euro, aumentata del prodotto fra 583 euro e l'importo corrispondente al rapporto fra 15.000 euro, diminuito del reddito complessivo, e 7.000 euro, se l'ammontare del reddito complessivo è superiore a 8.000 euro ma non a 15.000 euro;

c) 1.297 euro, se il reddito complessivo è superiore a 15.000 euro ma non a 55.000 euro. La detrazione spetta per la parte corrispondente al rapporto tra l'importo di 55.000 euro, diminuito del reddito complessivo, e l'importo di 40.000 euro.

L’articolo 1, comma 2, lettera b) n. 3 della menzionata legge di bilancio 2022 rimodula la detrazione per redditi da pensione, novellando il comma 3, lettere a), b) e c) dell’articolo 13 del TUIR, fissandola in:

1) 1.955 euro, se il reddito complessivo non supera 8.500 euro. L’ammontare della detrazione effettivamente spettante non può essere inferiore a 713 euro;

2) 700 euro, aumentata del prodotto fra 1.255 euro e l’importo corrispondente al rapporto fra 28.000 euro, diminuito del reddito complessivo, e 19.500 euro, se l’ammontare del reddito complessivo è superiore a 8.500 euro ma non a 28.000 euro;

3) fino a 700 euro, se il reddito complessivo è superiore a 28.000 euro ma non a 50.000 euro. La detrazione spetta per la parte corrispondente al rapporto tra l’importo di 50.000 euro, diminuito del reddito complessivo, e l’importo di 22.000 euro.

Aggiungendo un comma 3-bis all’articolo 13 TUIR, si prevede un aumento della detrazione pari a 50 euro per i redditi superiori a 25.000 euro ed inferiori a 29.000 euro.

Rispetto al regime precedentemente vigente, quindi:

§ con riferimento la prima soglia di reddito per cui spetta la detrazione, essa è elevata da 8.000 a 8500 euro. Per tale soglia, la detrazione viene innalzata da 1.880 a 1995 euro, con una misura minima di detrazione che passa 690 a 713 euro;

§ per quanto concerne la seconda soglia di reddito individuata ex lege, essa viene portata da 15.000 a 28.000 euro. Per tale soglia, si riduce da 1.297 a 700 euro la detrazione base. Si apportano modifiche al calcolo della quota ulteriore della detrazione, stabilendo: a) l’aumento del valore iniziale da 583 euro a 1.255 euro; b) l’adeguamento dei valori utilizzati nel prodotto ai fini della determinazione della quota aggiuntiva di detrazione. Pertanto tale quota ulteriore è pari a 1.255 euro per un reddito pari a 8.500 euro e decresce, all’aumentare del reddito, fino ad annullarsi una volta raggiunti i 28.000 euro;

§ la terza e ultima soglia, oltre la quale non spetta la detrazione, viene abbassata da 55.000 a 50.000 euro. Con riferimento a tale terza soglia, la base di calcolo della detrazione d’imposta per i redditi superiori a 28.000 euro e fino a 50.000 euro si abbassa da 1.297 a 700 euro. La detrazione è pari a 700 euro per redditi pari a 28.000 euro e decresce fino ad annullarsi alla soglia dei 50.000 euro;

§ si prevede uno specifico an aumento della detrazione, pari a 50 euro, nella fascia di reddito compresa tra 25.000 e 29.000 euro.

Infine, si ricorda che se alla formazione del reddito complessivo concorrono redditi derivanti dagli assegni periodici corrisposti al coniuge, ad esclusione di quelli destinati al mantenimento dei figli, in conseguenza di separazione legale ed effettiva, di scioglimento o annullamento del matrimonio o di cessazione dei suoi effetti civili, nella misura in cui risultano da provvedimenti dell'autorità giudiziaria (articolo 10, comma 1, lettera c)), spetta una detrazione dall'imposta lorda, non cumulabile, in misura pari a quelle di cui al sopra citato comma 3, non rapportate ad alcun periodo nell'anno (articolo 13, comma 5-bis).

Il quadro attuale contempla la possibilità per le regioni e i comuni di applicare addizionali alla base imponibile dell’Irpef, scegliendo tra l’applicazione di un’aliquota proporzionale e l’utilizzo degli stessi scaglioni dell’imposta erariale.

L’articolo 7 del ddl di riforma fiscale (A.C. 3343) delega il Governo, nella riforma della fiscalità locale, sia nella sua componente personale, sia nella componente immobiliare, ad attuare una revisione delle addizionali comunali e regionali all’Irpef, da sostituire con altrettante sovraimposte (dunque applicabili al debito d’imposta e non, come nell’attuale sistema, alla base imponibile del tributo erariale).

Il legislatore degli ultimi anni è intervenuto sulla disciplina dell’Irpef -soprattutto a seguito delle istanze provenienti dalle istituzioni europee- principalmente per ridurre il cd. cuneo fiscale (imposizione fiscale e contributiva sul lavoro) e rilanciare i consumi. Parallelamente, gli interventi sull’Irpef hanno perseguito finalità ulteriori, quali il riordino delle agevolazioni, l’incentivazione dei pagamenti tracciabili e il rilancio di specifici settori economici. A tale scopo il legislatore si è concentrato sul sistema di deduzioni e detrazioni sopra menzionate, lasciando immutate sia la struttura, sia i presupposti generali dell’imposta.

Come ha più volte rilevato l’Ocse, in Italia il prelievo sul lavoro è tra i più elevati in Europa: l’aliquota implicita di tassazione sul lavoro, che include anche i contributi sociali versati dal datore e dal lavoratore, è stata pari nel 2018 al 42,7 per cento (la terza più alta), a fronte di una media del 38,6 per cento per l’area dell’euro. Negli ultimi anni hanno concorso alla riduzione del prelievo sul lavoro il bonus Irpef (introdotto nel 2014 e potenziato nel 2019), l’aumento delle detrazioni per lavoro dipendente (nel 2019), l’esclusione del costo del lavoro a tempo indeterminato dall’Irap (dal 2015) e le agevolazioni contributive.

La legge di bilancio 2020 ha costituito un Fondo per la riduzione del carico fiscale sui lavoratori dipendenti, con una dotazione di 3 miliardi di euro per l'anno 2020 e 5 miliardi a decorrere dal 2021; con il decreto-legge n. 3 del 2020 sono state concretamente attuate le predette misure di riduzione del cuneo fiscale. Dal 1° luglio 2020 è riconosciuta una somma a titolo di trattamento integrativo ai percettori di reddito di lavoro dipendente e di taluni redditi assimilati, a specifiche condizioni (imposta lorda superiore all'ammontare della detrazione spettante per lavoro dipendente). In sostanza, è stata innalzata da 80 a 100 euro la misura mensile del bonus in busta paga previsto per tali categorie di contribuenti (introdotta dal decreto-legge n. 66 del 2014, contestualmente abrogato); è anche elevato il limite di reddito che dà diritto all’agevolazione in misura piena (da 24.600 euro si passa a 28.000 euro).

Il decreto-legge n. 3 del 2020 ha poi riconosciuto una ulteriore misura di sostegno al reddito, sotto forma di detrazione dall’imposta lorda, per i titolari di reddito complessivo compreso tra 28.000 e 40.000 euro, inizialmente a carattere temporaneo (semestre 1° luglio -31 dicembre 2020), in vista di una revisione strutturale del sistema delle detrazioni. La legge di bilancio 2021 ha stabilizzato la suindicata detrazione, precisando che per le prestazioni rese a decorrere dal 1° gennaio 2021 l'agevolazione spetta per importi raddoppiati rispetto a quelli previsti nel solo secondo semestre 2020, pari a:

§ 960 euro, aumentati del prodotto tra 240 euro e l'importo corrispondente al rapporto tra 35.000 euro, diminuito del reddito complessivo, e 7.000 euro, se l'ammontare del reddito complessivo è superiore a 28.000 euro ma non a 35.000 euro;

§ 960 euro, se il reddito complessivo è superiore a 35.000 euro ma non a 40.000 euro; la detrazione spetta per la parte corrispondente al rapporto tra l'importo di 40.000 euro, diminuito del reddito complessivo, e l'importo di 5.000 euro.

Tale trattamento integrativo è stato oggetto di modifiche da parte della menzionata legge di bilancio 2022 (articolo 1, comma 3 della legge n. 234 del 2021) che in linea generale dispone la riduzione da 28.000 euro a 15.000 euro il reddito complessivo oltre il quale non è più dovuto il bonus (pari a 1.200 euro in ragione annua a decorrere dal 2021, mentre è stato pari a 600 euro per l’anno 2020).

Dall’altro lato, la norma riconosce comunque il trattamento integrativo, se il reddito complessivo è compreso tra 15.000 e 28.000 euro, ma in presenza di una specifica condizione: la somma di un insieme di detrazioni individuate dalla norma medesima (per carichi di famiglia, per redditi da lavoro dipendente, assimilati e da pensione, per mutui agrari e immobiliari per acquisto della prima casa limitatamente agli oneri sostenuti in dipendenza di prestiti o mutui contratti fino al 31 dicembre 2021, per erogazioni liberali, per spese sanitarie nei limiti previsti dall’articolo 15 del TUIR, per le rate per interventi di recupero del patrimonio edilizio e di riqualificazione energetica degli edifici e da altre disposizioni normative, per spese sostenute fino al 31 dicembre 2021) deve essere di ammontare superiore all’imposta lorda.

In tal caso, il trattamento integrativo è riconosciuto per un ammontare, comunque non superiore a 1.200 euro, determinato in misura pari alla differenza tra la somma delle detrazioni ivi elencate e l’imposta lorda.

È stato poi abrogato l’articolo 2 del medesimo decreto-legge n. 3 del 2020, che – come visto supra - prevedeva un’ulteriore detrazione fiscale per redditi di lavoro dipendente e assimilati, in considerazione delle modifiche alle detrazioni per tipologie di reddito (v. supra) apportate dalla medesima legge di bilancio 2022.

Si segnala che l’Ufficio parlamentare di bilancio ha osservato in proposito come l’intervento previsto renda ancora più complessa una riforma organica e strutturale dell’Irpef. Considerato isolatamente esso accentua le disparità di trattamento fiscale tra soggetti con fonti di reddito e con caratteristiche familiari diverse e inasprisce l’irregolarità delle aliquote marginali, in parte controbilanciate dall’introduzione dell’ulteriore detrazione per il 2020 (resa strutturale dalla legge di bilancio). Tali considerazioni sono condivise anche dai rappresentanti delle organizzazioni sindacali e dall’Ordine nazionale dei commercialisti, che sottolineano la necessità di intervenire con analoghi interventi sui lavoratori autonomi, il cui tax rate (contributi previdenziali a carico del lavoratore, Irpef e relative addizionali) al momento appare significativamente più elevato.

Fonte. Ordine nazionale dei commercialisti

Sotto un diverso profilo, nel corso degli ultimi anni si sono succedute diverse misure volte ad attrarre risorse umane in Italia, prevedendo agevolazioni condizionate al trasferimento della residenza: si segnala qui il regime speciale per lavoratori impatriati (D.Lgs. n. 147 del 2015, più volte modificato nel tempo), che ha previsto sostanziali riduzioni Irpef per i lavoratori che, non essendo stati residenti in Italia nei cinque periodi di imposta precedenti, trasferiscano la residenza nel territorio dello Stato. Tale regime è stato rafforzato dalla legge di bilancio 2021 che, al comma 50, consente di usufruire dell’allungamento temporale del regime fiscale agevolato anche ai soggetti che hanno trasferito la residenza in Italia prima dell'anno 2020; la legge di bilancio 2022, dall’altro lato, ha ampliato l'operatività della disciplina delle agevolazioni fiscali per il rientro in Italia di docenti e ricercatori (articolo 1, comma 763 della legge n. 234 del 2021).

Il tema delle spese fiscali (c.d. tax expenditures) è al centro del dibattito ormai da diversi anni. Il fabbisogno informativo a esso associato ha trovato risposta grazie alla procedura di monitoraggio delle spese fiscali ridisegnata dal D.Lgs. n. 160 del 2015 che prevede due strumenti con caratteristiche ben distinte.

Da un lato il rapporto annuale sulle spese fiscali, affidato ad una Commissione sulle tax expenditures e allegato allo stato di previsione dell'entrata della legge di bilancio, elenca qualunque forma di esenzione, esclusione, riduzione dell'imponibile o dell'imposta ovvero regime di favore, derivante da disposizioni normative vigenti, con separata indicazione di quelle introdotte nell'anno precedente e nei primi sei mesi dell'anno in corso.

Dall'altro lato il rapporto programmatico, allegato alla Nota di aggiornamento del DEF, indica gli interventi volti a ridurre, eliminare o riformare le spese fiscali in tutto o in parte ingiustificate o superate alla luce delle mutate esigenze sociali o economiche ovvero che si sovrappongono a programmi di spesa aventi le stesse finalità, da attuare con la manovra di finanza pubblica.

Con riferimento alla definizione di spese fiscali adottata dalla Commissione, quest'ultima rammenta come nel paragrafo 2 del precedente Rapporto erano state affrontate e discusse le possibili opzioni e le ragioni teoriche e di metodo che hanno portato la Commissione a scegliere all’unanimità l’approccio del benchmark legale. In termini operativi viene stabilito se una disposizione di natura agevolativa rappresenti una caratteristica strutturale del tributo, oppure rappresenti una deviazione dalla norma, in quest'ultimo caso la disposizione viene ritenuta una spesa fiscale. La Commissione sottolinea in proposito alcune delle principali implicazioni di questa scelta metodologica per i tre maggiori tributi considerati.

Nel campo dell’Irpef non sono state qualificate come spese fiscali: le detrazioni per spese di produzione del reddito (reddito da lavoro dipendente, pensioni e redditi assimilati) né quelle per familiari a carico, in linea peraltro con le pratiche di alcuni altri paesi; le imposte sostitutive sui redditi da capitale; il regime di tassazione separata per le fattispecie reddituali indicate dall’art. 17 del TUIR. Nel campo dell’Ires non si sono considerate spese fiscali le disposizioni sull’ACE né, tantomeno, quelle sulla participation exemption, che rappresentano chiaramente una scelta di carattere strutturale e sistemico. Nel campo dell’Iva non si sono considerate spese fiscali le aliquote ridotte, anche esse riconducibili ad una scelta di natura strutturale. Nel campo previdenziale, si è deciso di non considerare spesa fiscale la deduzione dei contributi obbligatori, per la loro natura strutturale.

Per maggiori informazioni sul rapporto allegato alla NADEF 2021 si veda il

relativo dossier.

relativo dossier.

In proposito si segnala che in base ai dati consultabili sul sito del MEF-dipartimento finanze nella sezione Analisi statistiche - Dichiarazioni 2020 - Anno d'imposta 2019, il reddito complessivo dichiarato ammonta a oltre 884 miliardi di euro (+4,5 miliardi rispetto all’anno precedente, +0,5%) per un valore medio di 21.800 euro, in crescita dello 0,6% rispetto al reddito complessivo medio dichiarato l’anno precedente.

I valori negativi di reddito complessivo derivano da agevolazioni attribuite dall’ordinamento alle corrispondenti categorie di contribuenti.

Il Dipartimento Finanze del MEF ha reso nota l’adozione, dal 2018, del criterio di prevalenza, che considera anche i redditi soggetti a tassazione sostitutiva dei contribuenti in regime forfetario e di vantaggio. L’84,2% dei circa 41,5 milioni di contribuenti Irpef detiene prevalentemente reddito da lavoro dipendente o pensione e solo il 6,4% del totale ha un reddito prevalente derivante dall’esercizio di attività d’impresa o di lavoro autonomo, compreso anche quello in regime forfetario e di vantaggio. La percentuale di coloro che detengono in prevalenza reddito da fabbricati è pari al 3,9%.

In tale ambito, le detrazioni (dati elaborati sulla base delle statistiche sulle dichiarazioni fiscali 2020) ammontano complessivamente a circa 70 miliardi di euro e sono composte prevalentemente da: detrazioni per redditi da lavoro dipendente e pensione (60%), carichi di famiglia (17,0%), oneri detraibili al 19% (8,8%), spese per recupero edilizio (10,5%) e spese per il risparmio energetico (2,6%). Il confronto con l’anno precedente evidenzia incrementi per le seguenti detrazioni:

§ oneri detraibili al 19% (+2,0%);

§ spese di recupero edilizio (+9,9%);

§ spese per risparmio energetico (+9,9%); · spese per arredo di immobili ristrutturati (+16,6%).

Dal 2019 è stata introdotta la detrazione riservata al personale delle Forze di polizia e delle Forze armate titolare di reddito complessivo di lavoro dipendente non superiore a 28.000 euro; la riduzione dell’imposta Irpef viene decisa annualmente con Decreto del Presidente del Consiglio dei Ministri. Pe il 2019 la detrazione è dei 507 euro ed è stata utilizzata da oltre 41.700 soggetti per un ammontare di oltre 20,6 milioni di euro.

Tra gli oneri detraibili al 19% (per un ammontare di circa 32,0 miliardi di euro) dove si rileva un incremento del 2,0% rispetto al 2018.

Si registra in particolare l’incremento delle spese sanitarie (+3,5%) e spese per corsi di istruzione (+4,7%). Si riscontra un raddoppio dell’ammontare dei premi assicurativi per eventi calamitosi, utilizzato da oltre 185.500 soggetti per un ammontare di spesa di 25,9 milioni di euro, a seguito di eventi alluvionali che hanno interessato l’anno 2019.

Fonte: MEF - Statistiche sulle dichiarazioni fiscali - Analisi dei dati Irpef anno d’imposta 2019 (dichiarazioni 2020)

Secondo quanto emerge dall’ultimo Rapporto annuale sulle spese fiscali (allegato alla legge di bilancio 2021), per l'anno 2021 le 602 tipologie di spese fiscali censite (tavola 7) - per oltre 119,6 milioni di agevolazioni erogate - ammontano complessivamente a 68 miliardi di euro (con un aumento di 5,6 miliardi di euro rispetto al Rapporto 2020).

Nel 2021 la maggior parte delle spese fiscali incide sull'Irpef per 39,3 miliardi di euro, pari al 57,8% (rispetto ai 43 miliardi di euro del 2020, pari al 68,9%), sui crediti di imposta per 6,5 miliardi, pari al 9,6%, nonché sulle imposte di registro, di bollo e ipocastatali per 6,2 miliardi di euro, pari al 9,2%.

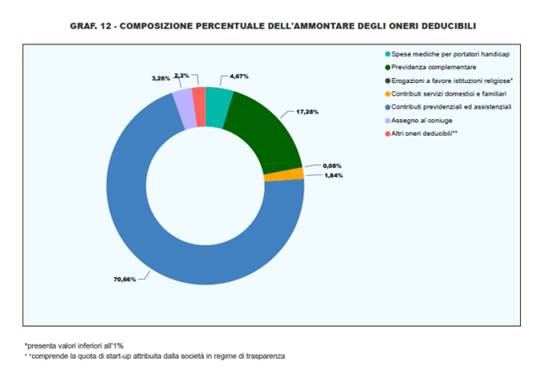

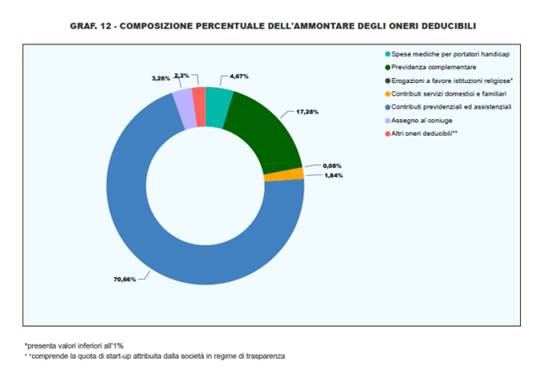

Secondo l’analisi dei dati delle dichiarazioni Irpef, nel 2019 le deduzioni ammontano a oltre 34,7 miliardi di euro (-2,7% rispetto al 2018) e si suddividono tra la deduzione per abitazione principale (circa 9,1 miliardi di euro) e gli oneri deducibili (25,7 miliardi di euro).

Rispetto al 2018 gli oneri deducibili mostrano un decremento del 3,9%, imputabile prevalentemente ai contributi previdenziali e assistenziali (-6,4%).

Dal 2018 tra gli oneri deducibili sono previste anche le erogazioni liberali a favore di Onlus, organizzazioni di volontariato e associazioni di promozione sociale, per le quali, in base al nuovo codice del Terzo Settore, è prevista la possibilità di scegliere tra deduzione e detrazione. La deduzione è prevista nel limite del 10% del reddito complessivo dichiarato ed è stata utilizzata da oltre 376.000 soggetti per un ammontare di 159,3 milioni di euro. Invece i soggetti che hanno optato per la detrazione del 30% (nel caso di erogazioni ad Onlus ed associazioni di promozione sociale), fino ad un importo massimo di 30.000 euro, sono oltre 233.000 per un ammontare di 88,4 milioni di euro, mentre coloro che hanno optato per la detrazione del 35% (nel caso di erogazioni ad organizzazioni di volontariato) sono oltre 29.200 soggetti per un ammontare di 12,7 milioni di euro.

Fonte: MEF - Statistiche sulle dichiarazioni fiscali - Analisi dei dati Irpef anno d’imposta 2019 (dichiarazioni 2020)

Accanto al sistema generale dell’Irpef come appena delineato, esistono in Italia alcune ipotesi di tassazione proporzionale (cd. flat tax nel dibattito politico: letteralmente “tassa piatta” calcolata come percentuale costante) che consiste nell’imposizione fiscale non progressiva, basata su una aliquota fissa, al netto di eventuali deduzioni fiscali o detrazioni. Tale modalità di tassazione si applica ad alcuni redditi da lavoro, di impresa e, in linea generale, ai redditi di capitale.

La prima teorizzazione di questo sistema fiscale è generalmente attribuita all’economista Milton Friedman che nel 1956 ne descrisse il funzionamento durante una conferenza al Claremont College dedicata alla distribuzione del reddito (The Distribution of Income). Successivamente nel 1962 tale modello fu definito in dettaglio nel libro Capitalismo e Libertà. Nel testo l’economista affermava che la struttura dell'imposta sul reddito delle persone fisiche migliore sarebbe un'imposta ad aliquota unica (flat tax) applicata a qualsiasi reddito superiore a una somma esentata da imposta, definendo il reddito in termini assai ampi e permettendo esclusivamente la detrazione delle spese, rigorosamente definite, incorse al fine di guadagnare il reddito stesso. Lo studioso individuò per gli Stati Uniti un’aliquota unica ottimale al 23,5% sull'imponibile complessivo.

In Italia esistono alcune tipologie di tassa piatta, che verranno esposte in seguito.

Come già detto con riferimento alla struttura dell’Irpef, l’articolo 2 del DDL di revisione del sistema fiscale (A.C. 3343) prevede la progressiva e tendenziale evoluzione del sistema verso un modello duale, ovvero che preveda la sottoposizione di alcuni redditi a imposizione proporzionale, mentre la restante parte verrebbe assoggettata a imposta progressiva. In particolare l’applicazione di una aliquota proporzionale riguarderebbe i redditi derivanti dall’impiego del capitale e i redditi direttamente derivanti dall’impiego del capitale nelle attività di impresa e di lavoro autonomo, condotte da soggetti diversi da quelli a cui si applica l’imposta sul reddito delle società - Ires. Alle restanti tipologie di reddito verrebbe invece applicata la tassazione progressiva (Irpef).

La disciplina del regime forfetario è riservata alle persone fisiche titolari di redditi d’impresa o di lavoro autonomo che nell’anno precedente hanno conseguito ricavi o percepito compensi, ragguagliati ad anno, non superiori a 65mila euro e hanno sostenuto spese per un importo complessivo non superiore a 20.000 euro lordi per lavoro accessorio, lavoro dipendente e compensi a collaboratori.

La disciplina fondamentale è contenuta nella legge di stabilità 2015 e ha subito modifiche, da ultimo, per effetto della legge di bilancio 2020. In estrema sintesi, l’accesso a tale regime comporta i seguenti sconti fiscali:

§ determinazione agevolata del reddito imponibile mediante l’applicazione, ai ricavi conseguiti o compensi percepiti, di un coefficiente di redditività stabilito ex lege, con deduzione dei contributi previdenziali obbligatori, compresi quelli corrisposti per conto dei collaboratori dell’impresa familiare fiscalmente a carico;

§ applicazione al reddito imponibile di un’unica imposta, nella misura del 15%, sostitutiva di quelle ordinariamente previste (imposte sui redditi, addizionali regionale e comunale, Irap); l’imposta sostitutiva è ridotta al 5% per i primi cinque anni di attività in presenza di determinati requisiti di legge.

I dati generali sulle persone fisiche titolari di partita Iva sono consultabili nello studio Analisi dati Irpef 2019, mentre per una panoramica statistica sui dati rilevati nel 2020 (in merito alle nuove aperture nell’anno 2020 suddivisi anche per settore produttivo) si rinvia alla consultazione della scheda dell'Osservatorio sulle partite Iva del MEF-Dipartimento finanze. In sintesi, qui, si segnala che nel corso del 2020 sono state aperte circa 464.700 nuove partite Iva ed in confronto all'anno precedente si è registrata una consistente diminuzione (-14,8%), effetto dell'emergenza sanitaria in corso. La distribuzione per natura giuridica mostra che il 72,2% delle partite Iva è stato aperto da persone fisiche, il 21% da società di capitali e solo il 3,4% da società di persone. Rispetto al 2019 la flessione di avviamenti è generalizzata: dalle società di persone (-19,5%), alle società di capitali (-16,3%) fino alle persone fisiche (-15,7%). Si nota, inoltre, il forte aumento di partite Iva avviate da soggetti non residenti (+42,9%), connesso alla crescita del settore delle vendite on-line che presentava trend in aumento anche nel 2019. Riguardo alla ripartizione territoriale, circa il 44% delle nuove aperture è localizzato al Nord, il 21,4% al Centro e il 34,1% al Sud e Isole.

Si ricorda in questa sede che la legge di bilancio 2019 aveva previsto l’introduzione di una imposta sostitutiva al 20 per cento (cd. flat tax) che si sarebbe dovuta applicare alle persone fisiche esercenti attività d'impresa, arti o professioni ove avessero conseguito, nel periodo d'imposta precedente, ricavi o compensi fino a 100.000 euro.

La legge di bilancio 2020 ha abrogato tale imposta sostitutiva al 20 per cento. Ha inoltre reintrodotto, come condizione per l'accesso al regime forfettario al 15%, il limite delle spese sostenute per il personale e per il lavoro accessorio, nonché l'esclusione per i redditi di lavoro dipendente eccedenti l'importo di 30.000 euro. Ha inoltre fissato un sistema di premialità per incentivare l'utilizzo della fatturazione elettronica.

In linea generale, anche l'imposta sul reddito delle società (Ires) è assimilabile ad una tassa piatta, in quanto determinata mediante l’applicazione di un’aliquota unica, la cui entità, variata nel corso degli anni, è attualmente fissata al 24% (comma 61, legge 28 dicembre 2015, n. 208- legge di stabilità 2016). Per un’analisi più dettagliata di tale imposta si rinvia al relativo paragrafo.

Si ricorda inoltre che, al fine di incoraggiare l'emersione di base imponibile il legislatore ha progressivamente ampliato l’operatività della cd. cedolare secca sui redditi derivanti dalle locazioni immobiliari, che consente di optare per un'imposta sostitutiva ad aliquota unica (flat), in luogo delle ordinarie regole Irpef (con scaglioni e aliquote differenziate).

Il regime agevolato consente di applicare ai redditi derivanti da locazione (ai sensi del decreto legislativo 14 marzo 2011, n. 23) un'imposta sostitutiva del 21%, ovvero ad aliquota minore, in presenza di alcune condizioni di legge. Possono optare per il regime della cedolare secca le persone fisiche titolari del diritto di proprietà o del diritto reale di godimento (per esempio, usufrutto), che locano l’immobile al di fuori dell’attività di impresa o di arti e professioni. L’opzione può essere esercitata per unità immobiliari appartenenti alle categorie catastali da A1 a A11 (esclusa l’A10, uffici o studi privati) locate a uso abitativo e per le relative pertinenze.

Il decreto-legge n. 50 del 2017 ha consentito di optare per la cedolare secca al 21 per cento anche per i redditi derivanti dalle cd. locazioni brevi, ovvero contratti di locazione di immobili ad uso abitativo, purché stipulati da persone fisiche al di fuori dell'esercizio d'impresa, direttamente o in presenza di intermediari e anche online. Il provvedimento ha introdotto puntuali obblighi informativi a carico degli intermediari; se tali soggetti intervengono anche nella fase del pagamento dei canoni di locazione, sono tenuti ad applicare una ritenuta del 21 per cento all'atto dell'accredito, a titolo di acconto o d'imposta a seconda che sia stata effettuata o meno l'opzione per la cedolare secca. La legge di bilancio 2021 ha limitato la cd. cedolare secca al 21 per cento sulle locazioni brevi al caso di destinazione di non più di quattro appartamenti per periodo d'imposta, presumendosi altrimenti l'esercizio di impresa a fini fiscali.

In via temporanea, la legge di bilancio 2019 ha consentito di utilizzare la cedolare secca per i contratti di locazione di locali commerciali stipulati solo nell'anno 2019, purché tali immobili siano classificati nella categoria catastale C/1 e abbiano determinati limiti di superficie (fino a 600 mq).

La legge di bilancio 2020 ha ridotto dal 15 al 10 per cento, a regime, l'aliquota della cedolare secca sui canoni dei contratti di locazione di immobili ad uso abitativo a canone concordato, nei comuni ad alta densità abitativa. Il decreto legge n. 162 del 2019 (proroga termini) ha esteso tale riduzione ai comuni per i quali sia stato deliberato lo stato di emergenza a seguito del verificarsi di eventi calamitosi, inclusi i comuni colpiti dagli eventi sismici del Centro Italia.

Sono assoggettate a Irpef anche le cd. rendite finanziarie, che nella disciplina del TUIR sono riconducibili alle due categorie dei redditi di capitale (ovvero che derivano dall’investimento in capitali: dividendi, interessi e altri proventi analoghi) e dei redditi diversi (plusvalenze e minusvalenze derivanti da transazioni su azioni, su titoli rappresentativi di capitale d’impresa e altri prodotti).

Queste due categorie reddituali sono autonome e distinte e non possono formare oggetto di compensazione tra di loro. In particolare, tale distinzione ha comportato effetti distorsivi, dovuti essenzialmente al divieto di compensare i redditi di capitale con le minusvalenze o le perdite conseguite, così come comportamenti elusivi, finalizzati essenzialmente a riclassificare i redditi nell'una o nell'altra categoria a seconda della convenienza fiscale.

L’articolo 2 del DDL di riforma fiscale si prefigge, tra l’altro (lettera d) del comma 1), di armonizzare i regimi di tassazione del risparmio, tenendo conto dell’obiettivo di contenere gli spazi di elusione dell’imposta.

Si rinvia al dossier per ulteriori approfondimenti.

In linea generale, l’aliquota dell’imposizione su tali redditi è proporzionale (flat) ed è pari al 26% (misura così stabilita, da ultimo, dal decreto-legge n. 66 del 2014). Secondo il tipo di reddito oggetto di imposizione, si applica la ritenuta a titolo di imposta o l’imposta sostitutiva.

Più in dettaglio i redditi da capitale (interessi e dividendi) sono tassati per cassa, al lordo delle spese e sottoposti all’aliquota sostitutiva del 26%, tranne i proventi derivanti da:

§ titoli di Stato, risparmio postale e interessi dei project bond (12,5%);

§ PIR (esenti, se mantenuti per 5 anni);

§ partecipazione qualificata detenuta da un titolare di reddito di impresa;

§ partecipazione a Organismi di Investimento Collettivo del Risparmio, se la quota di partecipazione è superiore al 5% (tassati in Irpef).

La tassazione dei redditi diversi di natura finanziaria per i soggetti che non svolgono attività d’impresa, le persone fisiche, le società semplici e soggetti equiparati, gli enti non commerciali prevede tre regimi: il regime della dichiarazione, quello del risparmio amministrato e quello del risparmio gestito. La differenza tra i tre regimi si sostanzia negli adempimenti posti a carico dell’investitore o del gestore, nel momento in cui viene applicata la tassazione (maturato o realizzato) nonché nel trattamento fiscale di profitti e perdite (con particolare riferimento alla loro compensabilità). I redditi diversi sono tassati per cassa nei regimi di risparmio amministrato e di risparmio dichiarativo, mentre sono tassati per competenza nel caso del risparmio gestito. Con riferimento alla tassazione dei fondi comuni di investimento, con il decreto legge n. 225 del 2010 è stato effettuato il passaggio da un sistema di tassazione per maturazione in capo al fondo a un sistema di tassazione per cassa in capo agli investitori.

Uno specifico trattamento viene riservato ai proventi derivanti da cd. paesi black list (con cui non vi è adeguato scambio di informazioni fiscali), che possono essere sottoposti a imposizione con l’aliquota Irpef ordinaria, ovvero ad aliquota flat nei casi previsti dalla legge (qualora la scarsa trasparenza venga superata da alcune circostanza di fatto, ad esempio se i proventi derivano da società negoziate in mercati regolamentati e siano corrisposti da intermediari finanziari residenti in Italia), ovvero imputati per trasparenza ai soci.

Per ulteriori informazioni si rinvia all’approfondimento presente sul sito della documentazione parlamentare.

Va ricordato in questa sede il regime di favore riservato ai coltivatori diretti e agli imprenditori agricoli che, allo stato attuale, sono esentati dall’Irpef, ma anche dall’Irap e dall’Imu e che beneficiano di un regime speciale Iva. Va considerato a tale proposito che in molti casi oggi le attività di questo settore sono assimilabili ad attività industriali. Nel 2018 sono stati esentati i redditi fondiari (determinati usualmente su base catastale) per gli agricoltori professionali.

Con la legge di bilancio 2017, n. 232 del 2016 (comma 152), è stato introdotto un regime speciale riservato alle persone fisiche che trasferiscono la residenza fiscale in Italia. Tali soggetti possono beneficiare di una imposta sostitutiva forfettaria di 100mila euro, per ciascun periodo d’imposta per cui viene esercitata, sui redditi prodotti all’estero.

Si segnala che non si tratta strettamente di tassa piatta con applicazione di aliquota fissa, essendo un’imposta forfettaria sostitutiva, ma generalmente viene ricompresa nel novero delle figure di flat tax.

Tale regime forfettario può essere esteso anche ad uno o più familiari in possesso dei requisiti, attraverso una specifica indicazione nella dichiarazione dei redditi riferita al periodo d’imposta in cui il familiare trasferisce la residenza fiscale in Italia o in quella successiva. In questo caso, l’imposta sostitutiva è pari a 25mila euro per ciascuno dei familiari ai quali sono estesi gli effetti della stessa opzione.

7. La flat tax per i pensionati

Istituita con la legge di bilancio 2019 e corretta con il decreto crescita, la flat tax per i pensionati è un'imposta unica del 7% che l'erario applica a tutti i redditi di pensionati che, dall'estero, decidono di trasferire la loro residenza in una regione del Sud Italia.

Tale processo di cedolarizzazione era un tratto già presente alla nascita dell’imposta, con la tassazione proporzionale dei redditi di capitale. Negli ultimi due decenni, oltre ai regimi descritti, ha interessato anche i premi di risultato dei dipendenti e diverse forme di welfare aziendale, nonché i compensi per ripetizioni. La crescente estensione dei regimi di tassazione sostitutiva può determinare un carico fiscale diseguale tra le varie fonti di reddito, incidendo negativamente sulla capacità redistributiva dell’imposta, anche in considerazione della mancata applicazione a tali redditi delle addizionali comunali e regionali. Secondo Bankitalia, nel complesso la cedolarizzazione riduce la base imponibile dell’Irpef di circa un decimo, effetto in gran parte riconducibile a redditi finanziari e a redditi d’impresa e da lavoro autonomo, soprattutto dopo l’estensione del prelievo proporzionale ai soggetti con ricavi non superiori a 65 mila euro.

Il Documento di economia e finanza - DEF, presentato nel mese di aprile 2021, sottolineava gli sforzi del Governo per il miglioramento della propensione all’adempimento spontaneo dei contribuenti (tax compliance). Nel complesso, le ultime stime sull’evasione fiscale e contributiva, pubblicate nella Relazione sull'economia non osservata e sull'evasione fiscale e contributiva (Aggiornamenti anni 2013- 2018) mostrano che in media, nel triennio 2016- 2018 il tax gap complessivo, ancora molto elevato, è stato pari a circa 106,3 miliardi, di cui 94,7 miliardi ascrivibili a mancate entrate tributarie e 11,6 miliardi a mancate entrate contributive.

Il Documento indicava quali collegati alla successiva manovra di bilancio il DDL di delega in materia di riforma fiscale e il DDL di delega di riforma della giustizia tributaria.

Il Piano Nazionale di Ripresa e Resilienza presentato dall’Italia il 21 aprile 2021 indica la riforma fiscale tra le azioni chiave per dare risposta alle debolezze strutturali del Paese.

Al riguardo si rammenta che il 25 aprile 2021 il Governo ha trasmesso al Parlamento il testo del Piano Nazionale di Ripresa e Resilienza (PNRR), oggetto di comunicazioni del Presidente del Consiglio alle Assemblee di Camera e Senato il 26 e 27 aprile. Sulle comunicazioni sono state approvate le risoluzioni n. 6/00189 della Camera e n. 6/00188 del Senato. Il 30 aprile 2021 il Governo ha quindi ufficialmente trasmesso il testo definitivo del PNRR alla Commissione europea, ai sensi dell'articolo 18 del regolamento (UE) 2021/241 del Dispositivo di ripresa e resilienza (Recovery and Resilience Facility - RRF). Il 4 maggio 2021 il medesimo testo è stato trasmesso anche al Parlamento italiano. Ai sensi dell'articolo 19 del regolamento, la Commissione europea ha pubblicato il 22 giugno 2021 la proposta di decisione di esecuzione del Consiglio relativa all'approvazione del PNRR dell'Italia (COM(2021) 344), accompagnata dal Documento di lavoro dei servizi della Commissione (SWD(2021) 165) e da un corposo Allegato.

Con l'avvenuta approvazione, da parte del Consiglio dell'Unione europea, della decisione di esecuzione relativa all'approvazione della valutazione del piano per la ripresa e la resilienza, l'Italia ha la possibilità di accedere al pre-finanziamento delle risorse del Recovery and Resilience Facility, disciplinato dal regolamento (UE) 2021/241 del Parlamento europeo e del Consiglio del 12 febbraio 2021.

Il 13 luglio 2021 il PNRR dell'Italia è stato definitivamente approvato con Decisione di esecuzione del Consiglio, che ha recepito la proposta di decisione della Commissione europea. La Decisione è accompagnata da un allegato con cui vengono definiti, in relazione a ciascun investimento e riforma, precisi obiettivi e traguardi, cadenzati temporalmente, al cui conseguimento si lega l'assegnazione delle risorse, prevista su base semestrale. Il Piano delinea un articolato pacchetto di riforme e investimenti al fine di accedere alle risorse finanziarie messe a disposizione dall'Unione europea con il Dispositivo per la ripresa e la resilienza (Recovery and Resilience Facility - RRF), perno della strategia di ripresa post-pandemica finanziata tramite il programma Next Generation EU (NGEU). Le misure previste dal PNRR si articolano intorno a tre assi strategici condivisi a livello europeo: digitalizzazione e innovazione, transizione ecologica, inclusione sociale. Seguendo le linee guida definite dalla normativa europea, il Piano raggruppa i progetti di investimento in 6 Missioni, articolate in 16 Componenti, per un totale di 43 ambiti di intervento.

Per dettagli sul testo del Piano nazionale di ripresa e resilienza italiano si rinvia al Dossier dei Servizi di documentazione del Senato e della Camera e alla sezione del Portale di documentazione parlamentare specificamente dedicata all’attuazione del PNRR e, in particolare, alla sezione dedicata alle Politiche fiscali nel PNRR.

Sebbene l’attuazione della riforma fiscale non sia considerata tra i target cui è subordinata l’erogazione delle risorse europee, essa rappresenta comunque una delle riforme di accompagnamento al Piano per dare risposta alle debolezze strutturali del Paese e, in tal senso, è considerata parte integrante della ripresa che si intende innescare anche grazie alle risorse europee.

Nel PNRR il Governo sottolinea come in ambito fiscale pesino i numerosi interventi operati negli anni, molti dei quali dettati dall’urgenza. Ciò ha prodotto una sempre più marcata frammentazione della legislazione tributaria, da cui è derivato un sistema fiscale articolato e complesso che ha rappresentato, nel tempo, un freno per gli investimenti, anche esteri.

Viene al riguardo ritenuto auspicabile:

§ effettuare un’opera di raccolta e razionalizzazione della legislazione fiscale in un testo unico, integrato e coordinato con le disposizioni normative speciali, da far a sua volta confluire in un unico Codice tributario;

§ garantire che le nuove regole abbiano stabilità nel tempo, per evitare che gli operatori del settore (ivi compresa l’Amministrazione finanziaria) debbano continuamente adattarsi a mutate cornici normative.

In tale prospettiva il Governo inserisce la possibile revisione dell’Irpef, con il duplice obiettivo di semplificare e razionalizzare la struttura del prelievo e di ridurre gradualmente il carico fiscale, preservando la progressività e l’equilibrio dei conti pubblici. Viene ritenuto dunque che in tal modo sarebbe incentivata la tax compliance e potrebbe essere sostenuta la partecipazione al lavoro delle donne e dei giovani.

Nel PNRR presentato dall’Italia alla Commissione UE si preannunciava la presentazione al Parlamento (tale presentazione era attesa entro il 31 luglio 2021), di una legge di delega da attuarsi per il tramite di uno o più decreti legislativi delegati; essa deve tenere adeguatamente conto del documento conclusivo dell’Indagine conoscitiva sulla riforma dell’IRPEF e altri aspetti del sistema tributario, avviata dalla Commissioni parlamentari Finanze di Senato e Camera e che, per realizzare in tempi certi la riforma, dopo l’approvazione della legge di delega, intende istituire un Commissione di esperti.

L’indagine conoscitiva si è articolata nell’arco di sei mesi, tra gennaio e giugno 2021. Il 30 giugno 2021 le Commissioni hanno ciascuna approvato, in un identico testo, il documento conclusivo dell’indagine, che indirizza la riforma fiscale verso obiettivi di crescita dell’economia e semplificazione del sistema tributario. Il documento tiene esplicitamente in considerazione le finalità di transizione ecologica e digitale del PNRR; supporta l'approccio strategico esplicitamente contenuto nel Piano che vede nella digitalizzazione, e nelle competenze tecniche per renderla efficace, l'investimento più redditizio per l'Amministrazione Finanziaria.

Anche nella Nota di aggiornamento al DEF del mese di settembre 2021 il Governo faceva presente, in relazione all'inquadramento degli interventi fiscali nel percorso di attuazione del PNRR, che gli interventi per la razionalizzazione e l'equità del sistema fiscale non rientrano nell'ambito operativo del Piano, ma possono concorrere a realizzarne gli obiettivi generali. In particolare, si affermava la volontà di attuare un primo stadio della riforma nel triennio 2022-2024.

Il Consiglio dei ministri ha approvato il 5 ottobre 2021 il disegno di legge di delega per la revisione del sistema fiscale (A.C. 3343, trasmesso al Parlamento il 29 ottobre 2021), da attuarsi per il tramite di uno o più decreti legislativi.

Con riferimento specifico agli interventi di natura fiscale contenuti nel PNRR, il Governo individua, tra i target e i milestones necessari all’erogazione delle risorse, alcune misure specifiche di modifica al sistema, tra l’altro riguardanti il contrasto all’evasione, il potenziamento dell’Amministrazione finanziaria e l’efficientamento della riscossione delle imposte.

Con riferimento all’azione di contrasto all’evasione fiscale, si chiarisce la volontà di intensificare l’attività di analisi dei dati a disposizione dell’Agenzia delle entrate che consenta di individuare preventivamente o tempestivamente posizioni da sottoporre ad accertamento fiscale.

Pertanto, verranno realizzati e potenziati progetti di analisi avanzata dei dati per poter aggredire il tax gap attraverso applicazione di tecniche sempre più avanzate come intelligenza artificiale, machine learning, text mining, analisi delle relazioni.

Inoltre, si prevede di potenziare l’operatività dell’Agenzia delle Entrate nella parte relativa all’azione di contrasto all’evasione fiscale, attraverso nuove risorse umane, per colmare il divario causato dal prolungato blocco del turn over e realizzare un ricambio di professionalità anche attraverso l’assunzione di personale dotato di professionalità adeguate nell’analisi avanzata di dati (data scientist), nell’informatica, nel controllo fiscale sia dei fenomeni interni sia transnazionali, di esperti in fiscalità internazionale, di informatici, di ingegneri, e di esperti in diritto ed economia.

Con riferimento alla riscossione coattiva dei tributi, il Governo nel PNRR annuncia di voler procedere a un efficientamento del sistema della riscossione, con la previsione di nuove regole in materia di crediti di difficile esazione.

In particolare, il decreto-legge n. 41 del 2021 (cd. decreto Sostegni), all’articolo 4, comma 10, ha previsto che il Ministro dell’economia e delle finanze trasmetta alle Camere, entro sessanta giorni dall’entrata in vigore del decreto, una Relazione in cui siano indicati i criteri per una revisione del meccanismo di controllo e di discarico dei crediti non riscossi. Tale relazione è stata presentata il 14 luglio 2021 (DOC XXVII, n. 25). Per ulteriori informazioni si veda infra, al paragrafo dedicato al cd. magazzino fiscale.

Con riferimento al federalismo fiscale, nel documento il Governo rammenta il percorso di attuazione già avviato dal 2015 per i comuni (distribuzione di risorse perequate, definizione dei fabbisogni standard e degli obiettivi di servizi) e chiarisce che, analogamente al processo per i comuni, intende effettuare la distribuzione delle risorse per le province e le città metropolitane sulla base dei criteri dei fabbisogni standard e della capacità fiscale, come definite dal decreto-legislativo n. 68 del 2011 e successive modifiche, processo che è attualmente all'esame della Commissione tecnica dei fabbisogni standard.

Con riferimento al federalismo regionale, si annuncia in corso di approfondimenti da parte del Tavolo tecnico istituito presso il MEF, da definire entro il primo quadrimestre dell’anno 2026.

Il Governo in tale quadro rammenta anche l’iter del cd. Family Act, in particolare il disegno di legge organico recante le deleghe al Governo per il sostegno e la valorizzazione della famiglia, attualmente in discussione presso il Senato (A.S. 2469), che contiene misure per il sostegno alle famiglie con figli, per la promozione della partecipazione al lavoro delle donne, per il sostegno ai giovani, la cui prima misura, il cd. Assegno Unico Universale, volto a far confluire le risorse destinate alle famiglie con figli a carico in un’unica misura nazionale di sostegno è stata implementata mediante la legge delega 1° aprile 2021, n. 46.

Nelle more dell’attuazione della predetta legge di delega relativa all’assegno unico familiare, il decreto-legge 79 del 2021 ha introdotto misure immediatamente efficaci, di durata temporanea, volte a sostenere la genitorialità e potenzia al contempo i vigenti assegni per il nucleo familiare. Il testo, tra l’altro, introduce, a decorrere dal 1° luglio 2021 e fino al 31 dicembre 2021, un assegno temporaneo (“assegno ponte”) destinato alle famiglie con figli minori che non abbiano diritto ai vigenti assegni per il nucleo familiare (v. infra).

In attuazione della medesima legge delega, il decreto legislativo 230 del 21 dicembre 2021, a decorrere dal 1° marzo 2022, istituisce l’assegno unico e universale per i figli a carico - AUU, che costituisce un beneficio economico attribuito, su base mensile, per il periodo compreso tra marzo di ciascun anno e febbraio dell’anno successivo, ai nuclei familiari sulla base della condizione economica del nucleo, in base all’indicatore della situazione economica equivalente - ISEE).

L’assegno unico universale spetta anche in assenza di ISEE sulla base dei dati autodichiarati nel modello di domanda dal richiedente la misura, secondo le regole previste in materia di ISEE.

L’AUU è erogato a decorrere dal 1° marzo 2022 e da quella data, per effetto di una complessiva riorganizzazione del welfare familiare, cesseranno di avere efficacia:

- le misure di sostegno alle famiglie di cui al decreto-legge che ha istituito l’Assegno temporaneo per i figli minori;

- le detrazioni fiscali per figli a carico minori di 21 anni;

- limitatamente ai nuclei familiari con figli e orfanili, l’assegno per il nucleo familiare e gli assegni familiari.

Si rinvia al dossier per ulteriori informazioni.

Per quanto riguarda l’innovazione delle imprese, nel PNRR il Governo afferma che la razionalizzazione delle norme e delle procedure sul credito d’imposta e su altre agevolazioni alle imprese per l’acquisto di beni strumentali nuovi destinati a strutture produttive o di beni immobili situati nelle Zone economiche speciali (ZES) ubicate nel Mezzogiorno d’Italia è specificamente prevista da un progetto del PNRR con apposito investimento.

Con riferimento all’efficienza energetica e alla riqualificazione degli edifici, si prevede la realizzazione di un programma di efficientamento e messa in sicurezza del patrimonio edilizio pubblico e privato, per quest’ultimo mediante la proroga del cd. Superbonus, detrazione fiscale pari al 110% dei costi sostenuti per gli interventi. Le risorse stanziate, a tal fine, sono complessivamente 13,95 miliardi di euro, a cui sono da aggiungere ulteriori risorse nazionali a carico del c.d. Fondo complementare per circa 4,56 miliardi.

Dal mese di marzo 2022 verrà erogato l'assegno unico e universale (AUU), che però può essere richiesto all'INPS fin dal mese di gennaio 2022 (FAQ INPS su Assegno unico e universale – Focus del MEF).

Con l’erogazione dell’assegno unico e universale vengono abrogati: il Premio alla nascita (Bonus mamma domani), l’Assegno di natalità (Bonus bebè), il Fondo di sostegno alla natalità, gli Assegni al Nucleo Familiare (ANF) e le detrazioni per i figli a carico al di sotto dei 21 anni. Rimangono in vigore l’assegno di maternità dei Comuni e il Bonus nido (si veda infra). Dalla soppressione di questi strumenti (le detrazioni per figli a carico sono state soppresse con riferimento ai figli con età non superiore a 21 anni e gli ANF con riferimento ai nuclei con figli) derivano risorse impiegabili per l’AUU per quasi 13 miliardi che si sommano ai 6 miliardi aggiuntivi stanziati dalla Legge di bilancio per il 2021 e confermati per il 2022.

L’introduzione dell’AUU intende riformare gli strumenti di sostegno alle famiglie e alla natalità attraverso una razionalizzazione delle prestazioni e degli strumenti vigenti. La Riforma, per la sua vocazione universalistica, interessa anche gli incapienti, i disoccupati di lungo periodo e le famiglie di lavoratori autonomi, nonché alcune categorie precedentemente escluse (quali gli stagionali). In tale prospettiva, la misura intende contribuire alla ripresa della natalità e al sostegno dell’occupazione dei genitori, con particolare riguardo a quella femminile.

L'assegno unico e universale (istituito dal D. Lgs. 21 dicembre 2021, n. 230, in attuazione della delega conferita al Governo ai sensi della legge 1 aprile 2021, n. 46), è riconosciuto mensilmente:

- per ciascun figlio minorenne a carico, a decorrere dal settimo mese di gravidanza. Per i figli successivi al secondo all'importo dell'assegno viene applicata una maggiorazione;

- per ciascun figlio maggiorenne a carico, fino al compimento del ventunesimo anno di età, con possibilità di corresponsione dell'importo direttamente al figlio, su sua richiesta, al fine di favorirne l'autonomia (assegno mensile, di importo inferiore a quello riconosciuto per i minorenni). L'assegno ai maggiorenni è concesso solo nel caso in cui il figlio frequenti un percorso di formazione scolastica o professionale, un corso di laurea, svolga un tirocinio ovvero un'attività lavorativa limitata con reddito complessivo inferiore a un determinato importo annuale, sia registrato come disoccupato e in cerca di lavoro presso un centro per l'impiego o un'agenzia per il lavoro o svolga il servizio civile universale.

E' previsto inoltre il riconoscimento dell'assegno mensile:

§ di importo maggiorato a favore delle madri di età inferiore a 21 anni;

§ di importo maggiorato in misura non inferiore al 30% e non superiore al 50% per ciascun figlio con disabilità, con maggiorazione graduata secondo le classificazioni della condizione di disabilità;

§ senza maggiorazione, anche dopo il compimento del ventunesimo anno di età, qualora il figlio con disabilità risulti ancora a carico.

L'assegno è concesso nella forma di credito d'imposta ovvero di erogazione mensile di una somma in denaro.

L'assegno, proprio perché basato sul principio universalistico, costituisce un beneficio economico attribuito con criteri di progressività a tutti i nuclei familiari con figli a carico, nell'ambito delle risorse del Fondo assegno universale e servizi alla famiglia e dei risparmi di spesa derivanti da graduale superamento o dalla soppressione delle misure ora vigenti per il sostegno dei figli a carico.

La domanda per l'assegno deve essere inoltrata ogni anno. Ma chi percepisce il reddito di cittadinanza (RdC) non dovrà inoltrarla, in quanto l'assegno unico verrà pagato d'ufficio dall'Inps (parte della copertura, per circa 0,8 miliardi, deriva dalla decurtazione dell’AUU per i percettori di RdC. Pur essendo stata confermata la compatibilità tra il RdC e l’AUU, per questi soggetti, infatti, è prevista una decurtazione dell’AUU pari all’ammontare della quota figlio del RdC determinando in questo modo un risparmio di spesa).

Come stabilito dal decreto delegato, l'importo dell'assegno unico e universale è parametrato ai diversi livelli ISEE e alle diverse tipologie di nucleo familiare. Il valore massimo dell'assegno è pari a 175 euro al mese per ciascun figlio minorenne nelle famiglie con ISEE inferiore o pari a 15.000 euro. Tale importo si riduce gradualmente a seconda dei livelli ISEE fino a raggiungere un valore minimo e costante (pari a 50 euro) in corrispondenza di ISEE pari o superiore a 40.000 euro. Pertanto, gli importi mensili per ciascun figlio minorenne variano dalla misura piena di 175 euro ad un minimo di 50 euro. Ugualmente, l'importo dell'assegno diminuisce al crescere della condizione economica anche per ciascun figlio maggiorenne (anche se disabile) dai 18 ai 21 anni; in questi casi gli importi variano da 85 a 25 euro mensili. Nel caso di assenza di ISEE (dati autodichiarati dal richiedente l'assegno) spettano gli importi minimi previsti per ISEE pari o superiore

a 40.000 euro e le maggiorazioni fisse e variabili (queste ultime negli importi minimi previsti). Sono poi previste una serie di maggiorazioni dell'importo dell'assegno:

- per ciascun figlio successivo al secondo: maggiorazione d'importo variabile compresa tra 85 e 15 euro mensili (a seconda dei livelli ISEE);

- per ciascun figlio minorenne con disabilità: maggiorazione fissa differenziata sulla base della condizione di disabilità come definita ai fini ISEE, da applicare agli importi dell'assegno per i figli minorenni o per i figli successivi al secondo, pari a 105 euro mensili in caso di non autosufficienza, a 95 euro mensili in caso di disabilità grave e a 85 euro mensili in caso di disabilità media;

- per le madri di età inferiore a 21 anni: maggiorazione fissa pari a 20 euro mensili per ciascun figlio;

- per i nuclei familiari in cui entrambi i genitori siano titolari di reddito da lavoro: maggiorazione variabile per ciascun figlio minore (30 euro mensili in misura piena in corrispondenza di un ISEE inferiore o pari a 15.000 euro che si riducono gradualmente fino ad annullarsi in corrispondenza di un ISEE pari a 40.000 euro).

E' altresì prevista una maggiorazione fissa pari a 50 euro mensili per ciascun figlio con disabilità dai 18 ai 21 anni e una maggiorazione forfettaria pari a 100 euro mensili per i nuclei familiari con quattro o più figli.

Al fine di consentire la graduale transizione alla nuova misura e di garantire il rispetto della progressività, si prevede, per le prime tre annualità, una maggiorazione transitoria mensile dell'assegno unico riconosciuta in favore dei nuclei familiari con valore ISEE non superiore a 25.000 euro, che, in presenza di figli minori - da parte del richiedente o da parte di altro componente del nucleo familiare del richiedente - abbiano effettivamente percepito nel corso del 2021 l'assegno per il nucleo familiare (ANF). In tale ambito, la maggiorazione è riconosciuta, nel periodo 1° marzo 2022-31 dicembre 2022, per intero e, nel periodo 1° gennaio 2023-28 febbraio 2025, secondo una percentuale decrescente nel tempo.

La legge di bilancio 2020 (art. 1, co. 339, legge n. 160 del 2019) ha istituito il "Fondo assegno universale e servizi alla famiglia", indirizzato al riordino e alla sistematizzazione delle politiche di sostegno alle famiglie con figli. Dal 2021, nel Fondo, confluiscono le risorse dedicate all'erogazione dell'assegno di natalità (c.d. bonus bebè) e del Bonus asilo nido, rifinanziato dalla legge di bilancio 2021. Per il 2021, anche il rifinanziamento del congedo di paternità (106,1 milioni di euro) è a valere sul Fondo.

Il Fondo è stato istituito con una dotazione inizialmente pari a 1.044 milioni di euro per il 2021 e a 1.244 milioni di euro annui a decorrere dal 2022. La legge di bilancio 2021 (art. 1, co. 7, della legge n. 178 del 2020) ha incrementato il Fondo di 3.012,1 milioni di euro. Per gli anni successivi, la manovra di bilancio 2021 ha inoltre destinato all'assegno universale e servizi alla famiglia una quota di risorse del Fondo per l'attuazione della delega fiscale, comprese tra un minimo di 5.000 e un massimo di 6.000 milioni (art. 1, co. 2 della legge n. 178 del 2020).

Si ricorda infine che la legge delega ha impegnato il Governo ad adottare, entro dodici mesi dall'entrata in vigore, uno o più decreti legislativi volti a definire nel dettaglio l'applicazione della misura, attenendosi ai principi e criteri direttivi previsti dalla medesima legge delega n. 46. Nelle more dell'approvazione dei decreti legislativi, il decreto legge n. 79 del 2021, considerata la necessità di introdurre in via temporanea misure immediate volte a sostenere la genitorialità e a favorire la natalità, ha autorizzata, per il semestre luglio-dicembre 2021, l'erogazione su base mensile, da parte dell'INPS, di un assegno temporaneo per figli minori per ogni figlio al di sotto dei 18 anni, inclusi i figli minori adottati e in affido preadottivo.

È all'esame del Senato il cd. Family Act, ossia il disegno di legge delega (A.S. 2469) per il sostegno e la valorizzazione della famiglia e il riordino delle misure, anche fiscali, di sostegno all'educazione dei figli a carico.

È all'esame del Senato il cd. Family Act, ossia il disegno di legge delega (A.S. 2469) per il sostegno e la valorizzazione della famiglia e il riordino delle misure, anche fiscali, di sostegno all'educazione dei figli a carico.

Sono inoltre in corso di esame presso la VI Commissione finanze della Camera dei deputati le seguenti proposte di legge:

§ A.C. 1061 Crosetto e A.C. 1501 Gusmeroli in materia di introduzione di un'imposta sostitutiva delle imposte sui redditi d’impresa da applicare ai redditi incrementali; l’imposta, che si applica a tutti i redditi e ai soggetti già sottoposti all'Irpef e all'Ires, sconterebbe un'aliquota unica pari al 15 per cento, da calcolare unicamente sulla parte aggiuntiva di reddito prodotto rispetto all'anno precedente;

§ A.C. 2075 Cabras e A.C. 2593 Gusmeroli sull’istituzione dei certificati di compensazione fiscale e l’utilizzazione dei crediti d'imposta compensabili per i pagamenti tra privati, con l’obiettivo di garantire liquidità al sistema economico tramite l'introduzione di nuove misure di pagamento complementare tra privati. In particolare l’A.C. 2075 prevede l'istituzione di certificati di compensazione fiscale trasferibili e negoziabili attraverso i quali il contribuente a cui vengono assegnati può compensare pagamenti da effettuare nei confronti della pubblica amministrazione, mentre l’A.C. 2593 consente, per effettuare pagamenti tra privati, l'utilizzo e il trasferimento dei crediti d'imposta derivanti dall'applicazione delle disposizioni vigenti e rappresentati mediante il modello F24 (al Senato della Repubblica in materia di crediti fiscali sono in corso di esame i seguenti disegni di legge: atto Senato n. 1945 (Disposizioni per l'introduzione di nuovi strumenti di sostegno all'economia anche a seguito dell'attuale emergenza epidemiologica da COVID-19); n. 1531 (Modifica all'articolo 9 del decreto-legge 29 novembre 2008, n.185, convertito, con modificazioni, dalla legge 28 gennaio 2009, n. 2, in materia di certificazione dei crediti fiscali); n. 1619 (Istituzione dei certificati di compensazione fiscale in forma dematerializzata); n. 2014 (Disposizioni in materia di certificazione e di compensazione dei crediti con la pubblica amministrazione);

Si ricorda in questa sede la proposta di legge (A.C. 2361 Ferro) in materia di compensazione dei crediti maturati dalle imprese noi confronti della pubblica amministrazione, volta a rendere strutturale, quindi non più provvisoria, la disposizione che riconosce alle imprese la possibilità di compensare i crediti certificati e vantati nei confronti di Pubbliche Amministrazioni per pagare i debiti tributari derivanti da cartelle esattoriali. Il disegno di legge è stato approvato dalla Camera il 18 novembre 2021 ed è stato trasmesso al Senato.

Il Centro studi di Confindustria ha presentato - nel rapporto Dove va l’economia italiana e gli scenari di politica economica - uno studio in cui sono indicate alcune proposte di riforma fiscale. In sintesi nel testo si rappresenta che c’è bisogno di un’ampia riforma fiscale, con semplificazione e razionalizzazione della disciplina e abbassamento della pressione fiscale, specie sul lavoro dipendente. La semplificazione del sistema richiede in primis una revisione delle tax expenditures, che tuttavia va valutata con attenzione, perché la loro eliminazione/riduzione comporterebbe un aumento del prelievo fiscale complessivo. Dato che gli attuali stringenti vincoli di bilancio pubblico limitano l’ampiezza della riduzione di pressione fiscale realizzabile, ma vista l’urgenza di misure che massimizzino le prospettive di crescita del Paese, un’opzione percorribile appare quella di un intervento mirato, declinato su tre fronti che stimolino sviluppo ed efficientamento del sistema in ambiti tra loro complementari: