Camera dei deputati - Legislatura - Dossier di documentazione (Versione per stampa)

|

| Autore: |

Servizio Studi - Dipartimento Bilancio |

| Titolo: |

Legge di bilancio 2021 - Volume I - Articolo 1, commi 1-402 |

| Riferimenti: |

AC N.2790-bis/XVIII |

| Serie: |

Progetti di legge Numero: 382/5 Volume I |

| Data: |

28/12/2020 |

| Organi della Camera: |

V Bilancio |

LEGGE DI BILANCIO 2021

A.S. 2054

Schede di lettura

Edizione provvisoria

Volume I

Sezione I

Articolo 1, commi 1-402

Servizio Studi

Tel. 06 6706-2451 - * studi1@senato.it -  @SR_Studi

@SR_Studi

Dossier n. 323/5 - Volume I

Servizio Studi

Dipartimento Bilancio

Tel. 06 6760-2233 - * st_bilancio@camera.it -  @CD_bilancio

@CD_bilancio

Progetti di legge n. 382/5 - Volume I

Il presente dossier è articolato in tre volumi:

§ Volume I - Articolo 1, commi 1-402;

§ Volume II – Articolo 1, commi 403-782;

§ Volume III – Articolo 1, commi 783-1150

La documentazione dei Servizi e degli Uffici del Senato della Repubblica e della Camera dei deputati è destinata alle esigenze di documentazione interna per l'attività degli organi parlamentari e dei parlamentari. Si declina ogni responsabilità per la loro eventuale utilizzazione o riproduzione per fini non consentiti dalla legge. I contenuti originali possono essere riprodotti, nel rispetto della legge, a condizione che sia citata la fonte.

I N D I C E

Schede di lettura

Articolo 1 Comma 1 (Risultati differenziali del bilancio dello Stato). 13

Commi 2-7 (Fondo delega riforma fiscale e fedeltà fiscale, assegno unico). 15

Commi 8 e 9 (Stabilizzazione detrazione lavoro dipendente). 20

Commi 10-15 (Sgravi contributivi per favorire l'occupazione giovanile). 22

Commi 16-19 (Sgravio contributivo per l’assunzione di donne). 26

Commi 20-22 (Fondo per l’esonero dal pagamento dei contributi previdenziali dei lavoratori autonomi, dei liberi professionisti e del personale sanitario o sociosanitario già in quiescenza) 28

Commi 23-28 (Misure di conciliazione vita-lavoro) 30

Commi 29-32 (Disposizioni relative ai giornalisti lavoratori dipendenti ed all'INPGI) 32

Comma 33 (Esonero contributivo giovani coltivatori diretti e imprenditori agricoli) 35

Commi 34-35 (Sgravi contributivi nel settore dilettantistico). 37

Commi 36-37 (Sospensione dei versamenti per le federazioni sportive nazionali, gli enti di pro-mozione sportiva e le, associazioni e società sportive professionistiche e dilettantistiche) 39

Commi 38-40 (Esenzione IRPEF redditi dominicali e agrari compensazioni IVA carni e riduzione IVA preparazioni alimentari). 41

Comma 41 (Imposta di registro minima per i terreni agricoli). 44

Commi 42 e 43 (Modifiche alla disciplina fiscale della tassazione dei ristorni). 45

Commi 44-47 (Riduzione della tassazione dei dividendi per gli enti non commerciali) 48

Commi 48 e 49 (IMU e TARI ridotta per soggetti non residenti titolari di pensione) 53

Comma 50 (Incentivi fiscali per il rientro in Italia dei lavoratori altamente qualificati) 55

Commi 51-57 (Cofinanziamento nazionale fondi EU periodo 2021-2027). 60

Commi 58-60 (Proroga detrazioni per le spese di riqualificazione energetica e di ristrutturazione edilizia). 65

Commi 61-65 (Bonus idrico). 70

Commi 66-75 (Proroga Superbonus). 72

Comma 76 (Proroga bonus verde). 79

Commi 77-79 (Contributo alle famiglie per l’acquisto di veicoli alimentati esclusivamente ad energia elettrica). 81

Commi 80-81 (Rifinanziamento degli interventi di riconversione e riqualificazione produttiva di aree di crisi). 82

Comma 82 (Modifica all’articolo 23 del decreto legislativo 9 giugno 2020, n. 47, in materia di messa all’asta delle quote di emissioni di gas ad effetto serra). 85

Comma 83 (Estensione della rivalutazione dei beni di impresa ai beni immateriali privi di tutela giuridica). 86

Commi 84-86 (Sostegno al settore turistico tramite i contratti di sviluppo). 91

Commi 87-88 (Sostegno alle attività economiche nei comuni di particolare interesse per il turismo straniero). 94

Commi 89 e 90 (Ingresso gratuito nella rete dei musei per i cittadini residenti all'estero) 96

Commi 91-94 (Istituzione del fondo per la tutela e la valorizzazione delle aree di particolare interesse geologico o speleologico). 98

Commi 95 e 96 (Erogazione in unica quota del contributo “Nuova Sabatini”). 99

Commi 97-106 (Fondo impresa femminile). 104

Commi 107-108 (Promozione dell’attività di venture capital in favore di progetti di imprenditoria femminile ad elevata innovazione). 109

Commi 109-113 (Fondo per le imprese creative). 112

Commi 114-116 (Fondo per il sostegno del settore dei festival, dei cori e bande musicali e della musica jazz). 117

Commi 117-123 (Credito d’imposta cuochi professionisti). 119

Commi 124-126 (Fondo d’investimento per lo sviluppo delle PMI del settore aeronautico e della green economy). 121

Comma 127 (Rifinanziamento agevolazioni sotto forma di finanziamenti a favore di imprese sequestrate o confiscate alla criminalità organizzata). 126

Commi 128-129 (Istituzione del Fondo per lo sviluppo ed il sostegno delle filiere agricole, della pesca e dell’acquacoltura). 127

Comma 130 (Ristoro aziende agricole). 130

Comma 131 (E-commerce delle imprese agricole). 131

Commi 132-133 (Stabilizzazione personale CREA e indennità personale ICQRF). 133

Commi 134 e 135 (Aiuti per lo stoccaggio di vini di qualità). 134

Commi 136 e 137 (Misure per il sostegno del settore suinicolo). 135

Comma 138 (Fondo per la tutela e il rilancio di filiere agricole). 137

Commi 139-143 (Monitoraggio della produzione cerealicola e dell’acquisto di cereali e sfarinati a base di cereali). 139

Commi 144-145 (Promozione dei marchi collettivi e di certificazione all’estero) 141

Commi 146-152 (Piani di sviluppo per gli investimenti nelle aree dismesse). 145

Comma 153 (Acquisto diretto immobili enti pubblici territoriali). 150

Comma 154 (Accordi per l’innovazione). 152

Comma 155 (Interventi straordinari per il potenziamento infrastrutturale delle articolazioni penitenziarie del Ministero della giustizia). 153

Comma 156 (Misure per l’inclusione sociale delle persone con disabilità). 156

Commi 157-158 (Misure a sostegno dell’industria tessile). 158

Commi 159-160 (Promozione degli investimenti nel settore della raffinazione e della bioraffinazione). 159

Commi 161-169 (Agevolazioni contributive in favore di datori di lavoro operanti in alcune aree territoriali). 160

Comma 170 (Modifiche alla misura “Resto al Sud”). 163

Commi 171-172 (Proroga al 2022 del credito di imposta per investimenti nel Mezzogiorno) 167

Commi 173-176 (Agevolazioni fiscali per le imprese che avviano una nuova attività economica nelle Zone economiche speciali istituite nel Mezzogiorno d’Italia) 169

Commi 177-178 (Fondo sviluppo e coesione – Ciclo di programmazione 2021-2027) 173

Commi 179-184 (Rigenerazione amministrativa per il rafforzamento delle politiche di coesione territoriale nel Mezzogiorno). 181

Commi 185-187 (Proroga del credito d'imposta potenziato per le attività di ricerca e sviluppo nelle aree del Mezzogiorno). 185

Commi 188-190 (Ecosistemi dell’innovazione nel Mezzogiorno). 188

Commi 191-193 (Contratto Istituzionale di Sviluppo sisma centro Italia). 189

Comma 194 (Fondo per il sostegno alla creazione o potenziamento di centri di ricerca, e trasferimento tecnologico e all'implementazione dell'offerta formativa universitaria) 192

Comma 195 (Fondo sperimentale per la formazione turistica esperienziale). 193

Commi 196-200 (Coesione sociale e sviluppo economico nei Comuni marginali). 194

Commi 201-202 (Sostegno al tessuto economico delle imprese con sede nei comuni che hanno registrato interruzioni della viabilità). 198

Commi 203-205 (Scuole innovative nei piccoli comuni delle regioni meridionali). 199

Commi 206 e 208-212 (Misure per il sostegno alla liquidità delle imprese). 202

Comma 207 (Termini scadenza titoli di credito). 213

Comma 213 (Fondo di garanzia in favore delle società finanziarie e di assicurazione) 214

Commi 214 e 215 (Cartolarizzazioni di crediti). 217

Commi 216-218 (Modifiche alla disciplina straordinaria del Fondo di garanzia PMI) 219

Commi 219-226 (Credito d’imposta per minusvalenze realizzate in “PIR PMI”). 222

Commi 227-229 (Compensazioni multilaterali di crediti e debiti commerciali risultanti da fatture elettroniche) 224

Comma 230 (Proroga del credito d'imposta per le spese di consulenza relative alla quotazione delle PMI). 226

Comma 231 (Determinazione del limite di impegno assumibile in materia di garanzie sui finanziamenti a favore di progetti del green new deal). 228

Comma 232 (Proroga della misura in favore delle assicurazioni sui crediti commerciali) 231

Commi 233-243 (Incentivi fiscali alle operazioni di aggregazione aziendale). 233

Commi 244-247 (Rifinanziamento del Fondo di garanzia PMI). 241

Commi 248-254 (Proroga delle misure di sostegno alle micro, piccole e medie imprese) 246

Comma 255 (Avvio o esercizio attività di lavoro autonomo o di microimpresa). 249

Commi 256-258 (Estensione dell'ambito di operatività del Fondo per la prevenzione del fenomeno dell'usura). 250

Commi 259-262 (Rafforzamento degli strumenti di sostegno all’azione di recupero di aziende in crisi da parte dei lavoratori). 251

Commi 263-264 (Modifiche all'articolo 26 del decreto legge 19 maggio 2020, n. 34, sul rafforzamento patrimoniale delle imprese di medie dimensioni). 256

Comma 265 (Ampliamento dell’operatività della finanza mutualistica e solidale). 261

Comma 266 (Ulteriori misure a sostegno delle imprese). 264

Comma 267 (Ammissione alla negoziazione dei titoli di Stato). 268

Commi 268-269 (Tassi di interesse massimi per mutui dello Stato e degli enti locali) 269

Commi 270-273 (Interventi diretti a favorire la successione e la trasmissione delle imprese) 271

Comma 274 (Modifiche all’articolo 43 del decreto-legge 28 settembre 2018, n. 109, convertito, con modificazioni, dalla legge 16 novembre 2018, n. 130). 275

Comma 275 (Fondo occupazione e formazione) 279

Commi 276-277 (Fondo per il sostegno della parità salariale di genere). 280

Comma 278 (Proroga del trattamento straordinario di integrazione salariale per cessazione di attività). 281

Comma 279 (Disposizioni in materia di contratti di lavoro a tempo determinato). 283

Comma 280 (Settore call center). 285

Comma 281 (Disposizioni in materia di lavoro portuale). 286

Commi 282 e 283 (Sostegno al reddito lavoratori settore pesca). 287

Comma 284 (Sostegno al reddito dei lavoratori di imprese sequestrate o confiscate) 288

Comma 285 (Trattamenti di integrazione salariale straordinaria per le imprese con rilevanza economica strategica) 289

Commi 286-288 (Trattamenti di integrazione salariale in deroga per crisi aziendali) 291

Comma 289 (Piani di recupero occupazionale). 292

Comma 290 (Fondo per il sostegno al reddito dei lavoratori delle aree di crisi industriale complessa). 294

Comma 291 (Indennità per i lavoratori della regione Campania). 295

Commi 292-293 e 295-296 (Assunzioni a tempo indeterminato nelle pubbliche amministrazioni di lavoratori socialmente utili o impegnati in attività di pubblica utilità). 296

Comma 294 (Convenzioni relative ai lavoratori socialmente utili). 298

Comma 297 (Sistema duale). 299

Comma 298 (Incremento del Fondo per l’istruzione e la formazione tecnica superiore) 300

Commi da 299 a 308 e da 312 a 314 (Interventi di integrazione salariale con causale COVID-19 e sgravi contributivi per i datori di lavoro che non richiedano gli interventi di integrazione salariale). 303

Commi 309-311 (Disposizioni in materia di licenziamento). 311

Commi 315-319 (Sostegno al reddito in favore dei lavoratori della pesca). 314

Comma 320 (Contributo per il funzionamento di Anpal Servizi S.p.A.). 316

Comma 321 (Finanziamento Istituti di patronato e assistenza sociale). 317

Commi 322 e 323 (Fondo per il finanziamento dell'accoglienza di genitori detenuti con bambini al seguito in case-famiglia). 319

Commi 324-328 (Fondo per le politiche attive del lavoro). 321

Comma 329 (Fondo per l'assistenza dei bambini affetti da malattia oncologica). 323

Commi 330-332 (Fondo per l’Alzheimer e le demenze). 324

Comma 333 (Detrazioni per spese veterinarie). 325

Comma 334 (Fondo caregiver). 326

Comma 335 (Care leavers). 329

Comma 336 (Proroga opzione donna). 331

Commi 337-338 (Disposizioni in materia di Pensioni di cittadinanza e Isee). 334

Commi 339 e 340 (Proroga Ape sociale). 336

Commi 341-344 (Fondo per la promozione della partecipazione delle persone con disabilità alla vita democratica e raccolta sottoscrizioni referendum con modalità digitale). 340

Comma 345 (Isopensione). 342

Commi 346-348 (Disposizioni speciali sui requisiti e le decorrenze dei trattamenti pensionistici - cosiddetta nona salvaguardia pensionistica) 343

Comma 349 (Contratto di espansione interprofessionale). 345

Comma 350 (Calcolo dell'anzianità di contribuzione pensionistica per i titolari di contratti di lavoro a tempo parziale di tipo verticale e ciclico). 348

Commi 351-355 (Misure per la funzionalità delle Forze di polizia e del Corpo nazionale dei vigili del fuoco e disposizione in materia di personale dell'Amministrazione civile dell'interno) 350

Commi 356-361 (Disposizioni in favore dei lavoratori esposti all’amianto). 351

Comma 362 (Assegno di natalità- Bonus bebè). 359

Commi 363-364 (Congedo di paternità). 362

Commi 365 e 366 (Sostegno alle madri con figli disabili). 364

Commi 367-368 (Supporto all’Osservatorio nazionale sulla condizione delle persone con disabilità). 365

Comma 369 (Contributo all’Unione italiana ciechi e ipovedenti). 367

Comma 370 (Sostegno all’ente nazionale per la protezione e l’assistenza dei sordi) 368

Comma 371 (Reddito di cittadinanza). 369

Comma 372 (Autorizzazione di spesa per la copertura degli effetti finanziari della sentenza della Corte costituzionale n. 234 del 2020). 375

Commi 373 e 374 (Provvidenze a favore dei perseguitati politici antifascisti o razziali e dei loro familiari superstiti). 376

Comma 375 (Rifinanziamento del Fondo indigenti). 379

Commi 376-379 (Procedure esecutive su immobili siti in piani di zona). 381

Comma 380 (Indennizzo per cessazione attività commerciale). 383

Commi 381-384 (Contributi per la sostenibilità del pagamento degli affitti di unità immobiliari residenziali). 385

Comma 385 (Contributo per il Progetto Filippide). 387

Commi 386-401 (Indennità di continuità reddituale per lavoratori autonomi iscritti alla Gestione separata). 388

Comma 402 (Fondo per la prevenzione del fenomeno dell’usura). 391

Articolo 1, comma 1

(Risultati differenziali del bilancio dello Stato)

Il comma 1 fissa, mediante rinvio all'allegato 1, per ciascuno degli anni 2021, 2022 e 2023, i livelli massimi del saldo netto da finanziare e del ricorso al mercato finanziario in termini di competenza e cassa.

In ottemperanza a quanto disposto dall'articolo 21, comma 1-ter, lettera a) della legge n. 196 del 2009 (legge di contabilità e finanza pubblica), l'articolo in esame determina, mediante rinvio all'allegato 1 annesso alla legge di bilancio medesima, i livelli massimi del saldo netto da finanziare, in termini di competenza e di cassa, e del ricorso al mercato finanziario in termini di competenza per ciascun anno del triennio di riferimento (2021, 2022 e 2023).

I livelli del ricorso al mercato si intendono al netto delle operazioni effettuate al fine di rimborsare prima della scadenza o di ristrutturare passività preesistenti con ammortamento a carico dello Stato.

Tabella 1 (importi in milioni di euro)

| |

2021 |

2022 |

2023 |

| Livello massimo del saldo netto da finanziare, tenuto conto degli effetti derivanti dalla presente legge, in termini di competenza |

-196.000 |

-157.000 |

-138.500 |

| Livello massimo del saldo netto da finanziare, tenuto conto degli effetti derivanti dalla presente legge, in termini di cassa |

-279.000 |

-208.500 |

-198.000 |

| Livello massimo del ricorso al mercato finanziario, tenuto conto degli effetti derivanti dalla presente legge, in termini di competenza |

483.235 |

431.297 |

493.550 |

| Livello massimo del ricorso al mercato finanziario, tenuto conto degli effetti derivanti dalla presente legge, in termini di cassa |

566.365 |

482.797 |

553.050 |

Si rammenta che il saldo netto da finanziare (SNF) è pari alla differenza tra le entrate finali e le spese finali iscritte nel bilancio dello Stato, cioè la differenza tra il totale delle entrate e delle spese al netto delle operazioni di accensione e rimborso prestiti.

Il ricorso al mercato finanziario, invece, rappresenta la differenza tra le entrate finali e il totale delle spese. Esso indica la misura in cui occorre fare ricorso al debito per far fronte alle spese che non sono coperte dalle entrate finali. Tale importo coincide, pertanto, con l’accensione dei prestiti.

Si rammenta inoltre che, in ottemperanza a quanto disposto dall'articolo 21, comma 1-ter, della legge di contabilità e finanza pubblica, i livelli del saldo netto da finanziare e del ricorso al mercato finanziario sono determinati dal presente articolo coerentemente con gli obiettivi programmatici del saldo del conto consolidato delle amministrazioni pubbliche di cui all'articolo10, comma 2, della legge di contabilità e finanza pubblica medesima, riguardante i contenuti del Documento di economia e finanza pubblica. Tali obiettivi per il triennio di riferimento sono stati aggiornati da ultimo lo scorso settembre dalla Nota di aggiornamento al DEF 2020 (cfr. le pagine 10 e 11 della NADEF 2020). La Relazione tecnica al disegno di legge di bilancio presenta e illustra una tavola di raccordo tra il saldo netto da finanziare del bilancio dello Stato, quale risulta dal Quadro generale riassuntivo, e l'indebitamento netto programmatico dello Stato, ossia comprensivo degli effetti della manovra di finanza pubblica, e tra questo e quello programmatico delle amministrazioni pubbliche nel loro complesso.

In particolare, come illustrato dall'Ufficio parlamentare di bilancio nel Rapporto sulla politica di bilancio 2021, per il triennio 2021-23, nella Relazione al Parlamento del 20 novembre scorso il Governo ha confermato il percorso di rientro indicato nella NADEF, pur in un contesto in cui rimane elevato il grado di incertezza con riferimento sia all’evoluzione della pandemia sia alla successiva fase di ripresa dell’economia.

Gli effetti della manovra comportano un peggioramento del disavanzo pubblico rispetto al tendenziale nel biennio 2021-22 e un miglioramento nel 2023.

Secondo le previsioni della NADEF, l’indebitamento netto programmatico dovrebbe collocarsi al 7,0% del PIL nel 2021, dopo un deficit leggermente superiore al 10,8 per cento stimato – come già ricordato – per il 2020, per poi ridursi al 4,7% nel 2022 e ancora al 3% nel 2023, risultando quindi in tale anno inferiore rispetto al 3,3 per cento previsto in termini tendenziali.

Commi 2-7

(Fondo delega riforma fiscale e fedeltà fiscale, assegno unico)

L’articolo 1, ai commi da 2 a 7, istituisce un Fondo con una dotazione di 8.000 milioni di euro per l'anno 2022 e 7.000 milioni di euro a decorrere dall'anno 2023 per interventi di riforma del sistema fiscale, da realizzare con appositi provvedimenti normativi. Al Fondo sono destinate altresì, risorse stimate come maggiori entrate permanenti derivanti dal miglioramento dell'adempimento spontaneo. Nel corso dell’esame parlamentare è stata introdotta una clausola di salvaguardia per le regioni a statuto speciale e per le province autonome di Trento e Bolzano. Con riferimento alla destinazione delle maggiori entrate permanenti per i predetti enti territoriali rimane fermo quanto previsto dai rispettivi statuti speciali e dalle relative norme di attuazione, e le maggiori entrate permanenti rimangono acquisite ai rispettivi bilanci, nelle quote previste dai predetti statuti speciali.

Una quota del Fondo non inferiore a 5.000 milioni di euro e non superiore a 6.000 milioni di euro a decorrere dall'anno 2022 è destinata all'assegno universale e ai servizi alla famiglia.

E’, infine, incrementato il Fondo assegno universale e servizi alla famiglia di 3.012,1 milioni di euro per l'anno 2021.

Il comma 2 istituisce nello stato di previsione del Ministero dell'economia e delle finanze un Fondo con una dotazione di 8.000 milioni di euro per l'anno 2022 e 7.000 milioni di euro a decorrere dall'anno 2023 per interventi di riforma del sistema fiscale, volto a dare attuazione a interventi in materia di riforma del sistema fiscale. Gli interventi sono disposti con appositi provvedimenti normativi, a valere sulle risorse del Fondo (comma 1)

Si ricorda che già nel Programma Nazionale di Riforma di luglio 2020 il Governo ha individuato tra le sue priorità il perseguimento di politiche fiscali a sostegno della crescita, qualificando l’alleggerimento della pressione fiscale come una delle componenti piu? importanti del programma di Governo. Per superare le criticità principali del sistema fiscale italiano (cuneo fiscale troppo elevato sul lavoro; disparita? di trattamento tra le diverse fonti di reddito; eccessiva complessità del sistema) il PNR preannunciava tra l’altro:

§ una revisione complessiva del sistema fiscale;

§ misure di contrasto all’evasione;

§ valorizzazione del patrimonio pubblico.

Con le risoluzioni sul DEF e sul PNR il Parlamento ha impegnato il Governo ad adottare interventi di riforma fiscale incentrati, oltre che sulla riforma delle imposte dirette, sulla semplificazione degli adempimenti e sulla riforma della giustizia tributaria, sul miglioramento del rapporto tra contribuente ed amministrazione finanziaria, nonché sul contrasto all'evasione e all'elusione fiscale, anche mediante il potenziamento della tracciabilità dei pagamenti; e ad assicurare la piena attuazione dell'assegno unico, quale primo step di una complessiva riforma delle politiche familiari.

Le Linee guida per la definizione del Piano Nazionale di Ripresa e Resilienza indicano la riforma fiscale come una delle componenti principali del Piano. In risposta a quanto suggerito dal Consiglio europeo si intende, quindi, procedere ad una revisione della tassazione per ridurre il cuneo fiscale sul lavoro e trasferire l’onere fiscale ad altre voci e in generale “dalle persone alle cose”. Nell’ambito della riforma si ribadisce l’intento di razionalizzare le spese fiscali e, in particolare, rivedere i sussidi ambientalmente dannosi (SAD).

Nel medesimo orizzonte temporale, secondo la Nota di aggiornamento al DEF, si intende inoltre perseguire politiche di contrasto alle frodi e all’evasione fiscale e, in generale, di miglioramento della compliance (adempimento spontaneo dell’obbligo tributario) che, a parere dell’esecutivo, negli ultimi anni hanno conseguito risultati notevoli e superiori alle aspettative. In via prudenziale, le proiezioni programmatiche della Nota non includono aumenti del gettito derivanti dal contrasto all’evasione. Si prevede, invece, la costituzione di un fondo da alimentare con le entrate effettivamente generate da tale attività antievasione, da destinare al finanziamento di interventi di riforma fiscale e alla riduzione del debito pubblico.

Una quota non inferiore a 5.000 milioni di euro e non superiore a 6.000 milioni di euro a decorrere dall'anno 2022 è destinata all'assegno universale e ai servizi alla famiglia, per il quale vedi oltre.

Il comma 3 prevede che, a decorrere dal 2022, al Fondo sono destinate altresì, risorse stimate come maggiori entrate permanenti derivanti dal miglioramento dell'adempimento spontaneo.

Ai fini della determinazione delle risorse che debbono affluire nel Fondo, il comma 4 disciplina le modalità di calcolo delle maggiori entrate permanenti.

In particolare, per ciascun anno esse sono indicate, con riferimento al terzo anno precedente alla predisposizione della legge di bilancio, nell’Aggiornamento della Relazione sull'economia non osservata e sull'evasione fiscale e contributiva.

Si ricorda che l’articolo 1 del decreto legislativo n. 160 del 24 settembre 2015, in attuazione dell’articolo 4 della legge n. 23 dell’11 marzo 2014 (legge delega sulla riforma tributaria), disciplina il monitoraggio annuale delle spese fiscali. In particolare, si dispone che, per la redazione del Rapporto annuale sulle spese fiscali, il Governo si avvale di una Commissione istituita con decreto del Ministro dell'Economia e delle Finanze. La Commissione è stata istituita con decreto del Ministro dell’Economia e delle Finanze il 28 aprile 2016 (modificato dal decreto ministeriale del 22 giugno 2016) ed è composta da 14 membri. La Commissione può avvalersi del contributo di esperti delle associazioni di categoria, degli ordini professionali, delle organizzazioni sindacali più rappresentative a livello nazionale e delle associazioni familiari. La partecipazione alla Commissione, a qualunque titolo, non dà diritto a compensi, emolumenti o altre indennità, tantomeno a rimborsi di spese.

Le maggiori entrate sono quindi considerate permanenti se per i tre anni successivi a quello oggetto di quantificazione, la somma algebrica della stima della variazione delle entrate derivanti in ciascun anno dal miglioramento dell'adempimento spontaneo risulta non negativa. Qualora tale somma algebrica risultasse negativa, l'ammontare delle maggiori entrate permanenti è dato dalla differenza, se positiva, tra l'ammontare delle maggiori entrate di cui al primo periodo e il valore negativo della somma algebrica della variazione delle entrate da miglioramento dell'adempimento spontaneo stimata con riferimento ai tre anni successivi. Se la differenza di cui al periodo precedente è negativa o pari a zero, l'ammontare delle maggiori entrate permanenti è pari a zero.

Il comma 5 dispone che la Nota di aggiornamento al documento di economia e finanza indica la quota delle maggiori entrate permanenti, rispetto alle previsioni tendenziali formulate per il Documento di economia e finanza, derivanti dal miglioramento dell'adempimento spontaneo, da destinare al Fondo.

Nel corso dell’esame parlamentare è stata introdotta una clausola di salvaguardia per le regioni a statuto speciale e per le province autonome di Trento e Bolzano. Con riferimento alla destinazione delle predette maggiori entrate permanenti, si chiarisce che per tali enti territoriali rimane fermo quanto previsto dai rispettivi statuti speciali e dalle relative norme di attuazione, e le maggiori entrate permanenti rimangono acquisite ai rispettivi bilanci, nelle quote previste dai predetti statuti speciali.

Il comma 6 abroga - a decorrere dal 2022 - i commi da 431 a 435 della legge di stabilità 2014 (n. 147/2013) che avevano istituito il Fondo per la riduzione della pressione fiscale.

Il Fondo per la riduzione della pressione fiscale è stato istituito dalla legge di stabilità 2014 (legge n. 147 del 2013, commi 431-435) (cap. 3833/MEF).

La norma prevede che ad esso siano destinate le risorse derivanti dai risparmi di spesa prodotti dalla razionalizzazione della spesa pubblica, nonché l’ammontare di risorse permanenti che, in sede di Nota di aggiornamento del Documento di economia e finanza (NADEF), si stima di incassare quali maggiori entrate rispetto alle previsioni iscritte nel bilancio a legislazione vigente e a quelle effettivamente incassate nell’ultimo esercizio consuntivato, derivanti dall'attività di contrasto dell'evasione fiscale, al netto di quelle derivanti dall'attività di recupero fiscale svolta dalle regioni, dalle province e dai comuni.

Si ricorda che la Nadef 2020, circa la valutazione delle maggiori entrate derivanti dall'attività di contrasto dell'evasione fiscale rispetto alle corrispondenti previsioni di bilancio dell'anno in corso da destinare al Fondo per la riduzione della pressione fiscale, indica che la stima degli incassi attesi per il 2020 è sensibilmente inferiore agli incassi realizzati nel 2019 per circa 6,8 miliardi di euro. Il Governo segnala che tale dato è conseguenza della sospensione dell’attività di accertamento e controllo da parte dell’Amministrazione fiscale durante la situazione di emergenza legata allo shock pandemico. Pertanto, in sede di predisposizione del disegno di legge di bilancio 2021, non saranno iscritte risorse aggiuntive nel predetto Fondo per la riduzione della pressione fiscale.

Il comma 7 incrementa di 3.012,1 milioni di euro per il 2021 il Fondo assegno universale e servizi alla famiglia.

Il Fondo assegno universale e servizi alla famiglia è stato istituito dal comma 339 della legge di bilancio 2020 (legge n. 160 del 2020), nello stato di previsione del Ministero del lavoro e delle politiche sociali, con una dotazione pari a 1.044 milioni di euro per il 2021 e a 1.244 milioni di euro annui a decorrere dal 2022. Le risorse del Fondo sono state indirizzate all’attuazione di interventi in materia di sostegno e valorizzazione della famiglia nonché al riordino e alla sistematizzazione delle politiche di sostegno alle famiglie con figli. Con le risorse del Fondo, si è provveduto al rinnovo del Bonus bebè e al finanziamento del Bonus asili nido per il 2020.

Si ricorda che è ora all'esame della Commissione 11ª del Senato il disegno di legge (S. 1892). "Delega al Governo per riordinare e potenziare le misure a sostegno dei figli a carico attraverso l'assegno unico e la dote unica per i servizi" approvato all’unanimità il 21 luglio 2020 dall'Assemblea della Camera (C. 687 Delrio e abb.), che propone l’istituzione di un beneficio economico attribuito progressivamente a tutti i nuclei familiari con figli a carico, nell'ambito delle risorse del Fondo assegno universale e servizi alla famiglia e delle risorse rinvenienti dal riordino delle misure vigenti per i figli a carico. In tal senso, come sottolineato dalla Ministra per le pari opportunità e la famiglia, nel corso della seduta dell’Assemblea del 1 luglio 2020, l’assegno unico e universale è il primo tassello di un riordino delle politiche familiari, di cui il Governo si è fatto carico con la presentazione del c.d. Family Act, e delle politiche di riforma e semplificazione fiscale.

Il disegno di legge S. 1892 (composto da quattro articoli) reca la delega al Governo per l'adozione, entro dodici mesi dalla data di entrata in vigore del provvedimento, di uno o più decreti legislativi volti a riordinare, semplificare e potenziare, anche in via progressiva, le misure a sostegno dei figli a carico attraverso l'assegno unico e universale. Il provvedimento intende pertanto superare l'attuale polverizzazione delle misure a sostegno della genitorialità (prestazioni sociali agevolate, assegni familiari, detrazioni fiscali) mediante una complessiva razionalizzazione e una parziale soppressione degli istituti vigenti, finalizzando le risorse così reperite per l'istituzione dell'assegno unico.

Per il raggiungimento delle finalità sopra illustrate, viene istituito l'assegno unico, misura di sostegno economico per i figli a carico, il cui ammontare è modulato sulla base della condizione economica del nucleo familiare, come individuata attraverso l'indicatore della situazione economica equivalente (ISEE) o sue componenti, tenendo conto dell'età dei figli a carico e dei possibili effetti di disincentivo al lavoro per il secondo percettore di reddito nel nucleo familiare.

L'assegno, proprio perché basato sul principio universalistico, costituisce un beneficio economico attribuito progressivamente a tutti i nuclei familiari con figli a carico, nell'ambito delle risorse del Fondo assegno universale e servizi alla famiglia e dei risparmi di spesa (risorse rinvenienti) derivanti da graduale superamento o dalla soppressione delle seguenti misure: assegno ai nuclei familiari con almeno tre figli minori; assegno di natalità (c.d. bonus bebè); premio alla nascita (Bonus mamma domani) e fondo di sostegno alla natalità (fondo rotativo inteso a favorire l'accesso al credito delle famiglie con uno o più figli, nati o adottati a decorrere dal 2017). Inoltre, nel quadro di una più ampia riforma del sistema fiscale, si intendono utilizzare anche le risorse rinvenienti dal graduale superamento o dalla soppressione delle detrazioni IRPEF per i figli a carico e degli assegni per il nucleo familiare (per maggiori informazioni si rinvia al paragrafo dedicato all’Assegno nel Tema web Le Misure a sostegno della famiglia e fondi per le politiche sociali sul Portale della documentazione del sito istituzionale Camera dei Deputati).

Commi 8 e 9

(Stabilizzazione detrazione lavoro dipendente)

I commi 8 e 9 stabilizzano la detrazione spettante ai percettori di reddito di lavoro dipendente e di talune fattispecie di redditi assimilati a quelli di lavoro dipendente prevista, per il solo secondo semestre 2020, dall’articolo 2 del decreto legge 5 febbraio 2020, n. 3.

Preliminarmente si ricorda che l’articolo 2 del sopra citato decreto legge n. 3 del 2020 istituisce una detrazione dall'imposta lorda sul reddito delle persone fisiche, spettante ai titolari di redditi di lavoro dipendente, con esclusione delle pensioni, e ai titolari di specifiche categorie di redditi assimilati a quelli di lavoro dipendente. L'importo della detrazione è pari a 600 euro in corrispondenza di un reddito complessivo di 28.000 euro e decresce linearmente fino ad azzerarsi al raggiungimento di un livello di reddito pari a 40.000 euro. La detrazione ha carattere temporaneo, in quanto si applica limitatamente alle prestazioni rese nel semestre che va dal 1° luglio al 31 dicembre 2020, in vista di una revisione strutturale del sistema delle detrazioni.

La detrazione spetta ai medesimi soggetti destinatari del trattamento integrativo di cui all'articolo 1 del citato decreto legge n. 3 del 2020. Si tratta, in particolare, di:

§ titolari di redditi di lavoro dipendente (come definiti dall'articolo 49 del TUIR), con esclusione delle pensioni di ogni genere e assegni a esse equiparati (comma 2, lettera a) del medesimo articolo 49 del TUIR);

§ titolari di specifiche categorie di redditi assimilati a quelli di lavoro dipendente (come definiti dall'articolo 50 del TUIR):

- i compensi percepiti, entro i limiti dei salari correnti maggiorati del 20 per cento, dai lavoratori soci delle cooperative di produzione e lavoro, delle cooperative di servizi, delle cooperative agricole e di prima trasformazione dei prodotti agricoli e delle cooperative della piccola pesca (lettera a) del comma 1 dell'articolo 50 del TUIR);

- le indennità e i compensi percepiti a carico di terzi dai prestatori di lavoro dipendente per incarichi svolti in relazione a tale qualità, ad esclusione di quelli che per clausola contrattuale devono essere riversati al datore di lavoro e di quelli che per legge devono essere riversati allo Stato (lettera b) del comma 1 dell'articolo 50 del TUIR);

- le somme da chiunque corrisposte a titolo di borsa di studio o di assegno, premio o sussidio per fini di studio o di addestramento professionale, se il beneficiario non è legato da rapporti di lavoro dipendente nei confronti del soggetto erogante (lettera c) del comma 1 dell'articolo 50 del TUIR);

- le somme e i valori in genere, a qualunque titolo percepiti nel periodo d'imposta, anche sotto forma di erogazioni liberali, in relazione agli uffici di amministratore, sindaco o revisore di società, associazioni e altri enti con o senza personalità giuridica, alla collaborazione a giornali, riviste, enciclopedie e simili, alla partecipazione a collegi e commissioni, nonché quelli percepiti in relazione ad altri rapporti di collaborazione aventi per oggetto la prestazione di attività svolte senza vincolo di subordinazione a favore di un determinato soggetto nel quadro di un rapporto unitario e continuativo senza impiego di mezzi organizzati e con retribuzione periodica prestabilita (lettera c-bis) del comma 1 dell'articolo 50 del TUIR);

- le remunerazioni dei sacerdoti, nonché le congrue e i supplementi di congrua (lettera d) del comma 1 dell'articolo 50 del TUIR);

- le prestazioni derivanti dall'adesione a forme pensionistiche complementari (lettera h-bis) del comma 1 dell'articolo 50 del TUIR);

- i compensi percepiti dai soggetti impegnati in lavori socialmente utili in conformità a specifiche disposizioni normative (lettera l) del comma 1 dell'articolo 50 del TUIR).

L'importo della detrazione dipende dal reddito complessivo ed è determinato sulla base di due diverse equazioni:

§ fra 28.000 e 35.000 euro l'importo è pari a:  per r = reddito complessivo;

per r = reddito complessivo;

§ fra 35.000 e 40.000 euro l'importo è pari a: per r = reddito complessivo.

per r = reddito complessivo.

Di conseguenza, l'importo della detrazione è pari a 600 euro in corrispondenza di un reddito complessivo di 28.000 euro e decresce linearmente fino ad azzerarsi al raggiungimento di un livello di reddito pari a 40.000 euro.

Per una ricostruzione dettagliata della norma si rinvia al dossier Misure urgenti per la riduzione della pressione fiscale sul lavoro dipendente realizzato dal Servizio Studi della Camera dei deputati e del Senato della Repubblica.

Il comma 8 stabilisce quindi l’applicazione a regime della richiamata misura agevolativa. La norma pertanto dispone che, nelle more di una revisione strutturale del sistema delle detrazioni fiscali, la detrazione spetta per le prestazioni rese a decorrere dal 1° luglio 2020 (non più pertanto solo per le prestazioni rese dal 1°luglio 2020 al 31 dicembre 2020).

Ai sensi del comma 9, agli oneri derivanti dalla norma in commento si provvede mediante riduzione del Fondo per la riduzione del carico fiscale sui lavoratori dipendenti nella misura di 1.150 milioni di euro nell’anno 2021 e di 1.426 milioni di euro annui a decorrere dall’anno 2022.

Si ricorda che il Fondo è stato istituito dall’articolo 1, comma 7, della legge 27 dicembre 2019, n. 160 (legge di bilancio 2020), al fine di dare attuazione a interventi finalizzati alla riduzione del carico fiscale sulle persone fisiche, con una dotazione pari a 3.000 milioni di euro per l'anno 2020 e a 5.000 milioni di euro annui a decorrere dall'anno 2021.

La disposizione rinvia ad appositi provvedimenti normativi l'attuazione di tali interventi, nei limiti delle risorse stanziate nel Fondo medesimo, eventualmente incrementate nel rispetto dei saldi di finanza pubblica nell’ambito dei medesimi provvedimenti.

Commi 10-15

(Sgravi contributivi per favorire l'occupazione giovanile)

I commi da 10 a 15 modificano la disciplina sulla riduzione dei contributi previdenziali, in favore dei datori di lavoro privati, relativamente alle assunzioni (esclusi i dirigenti e i lavoratori domestici) con contratto di lavoro dipendente a tempo indeterminato di soggetti di età inferiore a determinati limiti e che non abbiano avuto (neanche con altri datori di lavoro) precedenti rapporti di lavoro a tempo indeterminato. Le modifiche concernono le assunzioni in oggetto effettuate nel 2021 e nel 2022. In particolare, i commi 10 e 11 prevedono: un esonero contributivo pari al 100 per cento ed un relativo limite in valori assoluti pari a 6.000 euro su base annua, in luogo dei valori già previsti a regime, pari, rispettivamente, al 50 per cento ed a 3.000 euro su base annua (resta fermo che sono esclusi dall'esonero i premi e contributi relativi all'assicurazione obbligatoria contro gli infortuni sul lavoro e le malattie professionali); il riconoscimento dell'esonero, come nella norma vigente a regime, per un periodo massimo di 36 mesi, che viene, tuttavia, elevato a 48 mesi per le assunzioni in una sede o unità produttiva ubicata nelle regioni Abruzzo, Molise, Campania, Basilicata, Sicilia, Puglia, Calabria e Sardegna; l'elevamento del limite di età anagrafica, ai fini in oggetto, del lavoratore assunto, richiedendo che il medesimo non abbia compiuto 36 anni alla data della prima assunzione a tempo indeterminato (mentre la norma vigente a regime richiede che non abbia compiuto 30 anni). Il successivo comma 12 concerne alcune condizioni per l'applicazione delle norme transitorie più favorevoli, mentre il comma 13 esclude dall'ambito delle medesime norme transitorie più favorevoli alcune fattispecie. Il comma 14 subordina l'efficacia delle disposizioni di cui ai commi 10, 11 e 12 all'autorizzazione della Commissione europea. Il comma 15 - inserito dalla Camera - prevede che alla copertura degli oneri finanziari derivanti dai commi 10, 11 e 12 concorrano, per una quota pari a 200,9 milioni di euro per il 2021 ed a 139,1 milioni per il 2022, le risorse del Programma Next Generation EU.

La disciplina sulla riduzione dei contributi oggetto delle modifiche transitorie in esame è posta dall'articolo 1, commi da 100 a 108 e da 113 a 115, della L. 27 dicembre 2017, n. 205, e successive modificazioni. Tali norme prevedono una riduzione dei contributi previdenziali, in favore dei datori di lavoro privati, con riferimento alle assunzioni con contratto di lavoro dipendente a tempo indeterminato (a tutele crescenti), effettuate a decorrere dal 1° gennaio 2018, di soggetti aventi i requisiti anagrafici summenzionati e che non abbiano avuto (neanche con altri datori di lavoro) precedenti rapporti di lavoro a tempo indeterminato. Sono esclusi, come detto, i datori di lavoro domestico e le assunzioni di dirigenti.

Si ricorda che l'aliquota dello sgravio è pari già a regime al 100 per cento per le assunzioni, entro sei mesi dall'acquisizione del titolo di studio, di studenti che abbiano svolto presso il medesimo datore attività di alternanza scuola-lavoro (per un determinato minimo di ore) o periodi di apprendistato per la qualifica e il diploma professionale, il diploma di istruzione secondaria superiore e il certificato di specializzazione tecnica superiore o periodi di apprendistato in alta formazione. Le suddette assunzioni, per le quali già opera, come accennato, l'aliquota del 100 per cento, sono escluse, ai sensi del comma 13, dall'ambito delle norme transitorie di cui ai commi 10 e 11; ne consegue che, per tali assunzioni, nonché per tutti i casi di prosecuzione a tempo indeterminato del rapporto dopo la fase dell'apprendistato (casi anch'essi richiamati dal comma 13), il limite dello sgravio in valori assoluti e il limite di età anagrafico restano pari, rispettivamente, a 3.000 euro su base annua e a 29 anni e 364 giorni.

La riduzione contributiva, anche in base alla disciplina a regime:

- si applica anche ai casi di trasformazione di un contratto di lavoro a tempo determinato in uno a tempo indeterminato (il requisito anagrafico, ai fini del beneficio in esame, deve essere posseduto al momento della conversione);

- trova applicazione, con criteri specifici, per i contratti di apprendistato solo con riferimento all'eventuale fase (successiva all'apprendistato) di prosecuzione a tempo indeterminato del rapporto, a condizione che il lavoratore abbia un'età inferiore a 30 anni alla data di inizio della prosecuzione;

- non è cumulabile con altri sgravi contributivi nello stesso periodo di applicazione.

Qualora la riduzione relativa ad un determinato lavoratore sia stata applicata per un periodo inferiore alla durata massima, un altro datore può usufruire dello sgravio per il periodo residuo, nell'ipotesi di assunzione a tempo indeterminato del medesimo soggetto, indipendentemente dall'età anagrafica di quest'ultimo al momento della nuova assunzione.

L'applicazione dello sgravio non modifica l'aliquota di computo dei trattamenti pensionistici dei lavoratori interessati.

Il comma 10 specifica che anche la misura più elevata del beneficio - disposta dalle nuove norme transitorie in esame - si applica pure in caso di trasformazione (negli anni 2021 e 2022) di un contratto di lavoro a termine in uno a tempo indeterminato; resta fermo, ai fini in oggetto, che deve trattarsi, per il lavoratore, della prima assunzione a tempo indeterminato e che il medesimo non deve aver compiuto 36 anni alla data di tale assunzione. Il comma 10 conferma altresì che l'applicazione dello sgravio non modifica l'aliquota di computo dei trattamenti pensionistici dei lavoratori interessati.

Il comma 12, con riferimento alle assunzioni operate nei suddetti anni 2021 e 2022 e rientranti nelle norme transitorie più favorevoli di cui ai commi 10 e 11:

- eleva da sei a nove mesi - successivi all'assunzione medesima - il periodo di tempo in cui l'effettuazione di licenziamenti individuali per giustificato motivo oggettivo o di licenziamenti collettivi (di soggetti che, nella stessa unità produttiva, siano inquadrati con la medesima qualifica del lavoratore assunto) è incompatibile con il riconoscimento dello sgravio. Si ricorda che il limite suddetto di sei mesi è posto dal comma 105 del citato articolo 1 della L. n. 205;

- esclude il diritto allo sgravio qualora il datore di lavoro abbia proceduto ai medesimi licenziamenti - di lavoratori che, nella stessa unità produttiva, siano inquadrati nella suddetta qualifica - nei sei mesi precedenti all'assunzione. Tale condizione ostativa è già posta dalla norma vigente a regime per il beneficio in oggetto, ma, per le assunzioni in esame effettuate negli anni 2021 e 2022, viene circoscritta ai casi di lavoratori inquadrati nella medesima qualifica - la norma viene posta esplicitamente in deroga alla corrispondente disposizione a regime, di cui al comma 104 del citato articolo 1 della L. n. 205 -.

Sotto il profilo redazionale, si valuti l'opportunità di esplicitare che il comma 12 si pone in deroga anche al summenzionato comma 105.

Il medesimo comma 12 conferma, inoltre, l'applicazione dei princìpi generali vigenti ai fini della fruizione degli incentivi alle assunzioni (princìpi posti dall'articolo 31 del D.Lgs. 14 settembre 2015, n. 150, e già richiamati dal citato comma 104 dell'articolo 1 della L. n. 205).

Il comma 14 subordina l'applicazione del beneficio in oggetto all'autorizzazione della Commissione europea (in base al richiamato articolo 108, paragrafo 3, del Trattato sul funzionamento dell'Unione europea) e specifica che la misura è concessa ai sensi della sezione 3.1 della Comunicazione della Commissione europea recante un "Quadro temporaneo per le misure di aiuto di Stato a sostegno dell'economia nell'attuale emergenza del COVID-19" (C/2020/1863 del 19 marzo 2020), e successive modificazioni, e nei limiti e alle condizioni di cui alla medesima Comunicazione, e successive modificazioni. Le suddette clausole di cui al comma 14 sembrano riferirsi alla sola durata più elevata prevista per le regioni di cui al comma 11, in quanto per gli altri profili lo sgravio - come rilevato dalla circolare dell’INPS n. 57 del 28 aprile 2020 -, non determinando "un vantaggio a favore di talune imprese, settori produttivi o aree geografiche del territorio nazionale", non rientra nell'ambito della disciplina restrittiva europea sugli aiuti statali alle imprese. Si valuti l'opportunità di chiarire il riferimento delle clausole di cui al comma 14.

Si ricorda che, in base alla suddetta sezione 3.1 della Comunicazione della Commissione europea C/2020/1863, e successive modificazioni, la Commissione considererà aiuti di Stato compatibili con il mercato interno quelli che rispettino, tra le altre, le seguenti condizioni: siano di importo non superiore a 800.000 euro (per impresa e al lordo di qualsiasi imposta o altro onere); siano concessi entro il 30 giugno 2021.

Il comma 15 - inserito dalla Camera - prevede che alla copertura degli oneri finanziari derivanti dai commi 10, 11 e 12 concorrano, per una quota pari a 200,9 milioni di euro per il 2021 ed a 139,1 milioni per il 2022, le risorse del Programma Next Generation EU (riguardo a tale programma, cfr. la scheda di lettura dei successivi commi da 1037 a 1050).

Commi 16-19

(Sgravio contributivo per l’assunzione di donne)

In via sperimentale per il biennio 2021-2022, i commi da 16 a 19 estendono alle assunzioni di tutte le lavoratrici donne, effettuate nel medesimo biennio, lo sgravio contributivo attualmente previsto a regime solo per le assunzioni di donne in determinate condizioni, al contempo elevando, limitatamente al suddetto biennio, dal 50 al 100 per cento la riduzione dei contributi a carico del datore di lavoro. La durata dello sgravio è pari a dodici mesi, elevabili a diciotto in caso di assunzioni o trasformazioni a tempo indeterminato.

Nel dettaglio, il suddetto sgravio – che è attualmente previsto in via strutturale limitatamente alle assunzioni di donne rientranti in determinate categorie dall’articolo 4, commi da 8 a 11, della L. 92/2012 (vedi infra) – è riconosciuto in via sperimentale per le assunzioni con contratto di lavoro dipendente a tempo determinato di donne effettuate nel suddetto arco temporale, nella misura del 100 per cento dei complessivi contributi previdenziali a carico dei datori di lavoro con esclusione dei premi e contributi dovuti all'INAIL (ferma restando l'aliquota di computo delle prestazioni pensionistiche), per la durata di dodici mesi (elevabili a diciotto in caso di assunzioni o trasformazioni a tempo indeterminato) e nel limite massimo di importo pari a 6.000 euro annui (comma 16).

Il richiamato art. 4, c. 8-11, della L. 92/2012, riconosce una riduzione del 50 per cento dei contributi a carico del datore di lavoro, per la durata di 12 mesi, per le assunzioni di donne di qualsiasi età:

§ prive di un impiego regolarmente retribuito da almeno sei mesi, residenti in regioni ammissibili ai finanziamenti nell'ambito dei fondi strutturali dell'Unione europea e occupate in professioni o settori caratterizzati da un tasso di disparità uomo-donna che supera almeno del 25 per cento la disparità media uomo-donna (ex art. 2, punto 18, lett. e) del Regolamento CE 800/2008);

§ prive di un impiego regolarmente retribuito da almeno ventiquattro mesi, ovunque residenti;

§ disoccupate da oltre 12 mesi con almeno 50 anni di età, ovunque residenti.

§ Il suddetto esonero parziale è pari a 18 mesi nei casi di assunzione a tempo indeterminato o di trasformazione a tempo indeterminato del contratto a tempo determinato (in tale ultimo caso i 18 mesi decorrono dalla data della assunzione a tempo determinato).

Condizione per la fruizione dello sgravio in commento è che le assunzioni comportino un incremento occupazionale netto calcolato sulla base della differenza tra il numero dei lavoratori rilevato in ciascun mese ed il numero dei lavoratori mediamente occupati nei dodici mesi precedenti e al netto delle diminuzioni occupazionali verificatesi in società controllate o collegate (ai sensi dell’articolo 2359 c.c.) o facenti capo, anche per interposta persona, allo stesso soggetto. I dipendenti con contratto di lavoro a tempo parziale sono ponderati in base al rapporto tra le ore pattuite e l’orario normale di lavoro dei lavoratori a tempo pieno (comma 17).

Il beneficio in commento – la cui efficacia è subordinata all’autorizzazione della Commissione europea - è concesso nei limiti e alle condizioni stabiliti dalla medesima Commissione con il Quadro temporaneo sugli aiuti di Stato adottato il 19 marzo scorso, la cui durata è stata successivamente prorogata al 30 giugno 2021, che reca misure dirette a consentire agli Stati membri di avvalersi pienamente della flessibilità prevista dalle norme sugli aiuti di Stato al fine di sostenere l'economia nel contesto dell'epidemia di COVID-19 (comma 18).

In particolare, le disposizioni richiamate dal comma 3 in commento sono quelle contenute nella sezione 3.1 del suddetto Quadro temporaneo che definisce le condizioni in presenza delle quali possono essere considerati compatibili con il mercato interno aiuti di importo limitato alle imprese che si trovano di fronte ad un'improvvisa carenza o indisponibilità di liquidità.

Sulla base della richiamata sezione 3.1, perché l’aiuto sia compatibile con il mercato interno la Commissione richiede, in particolare:

§ che l'importo complessivo dell'aiuto non superi 800.000 euro per impresa;

§ che l’aiuto sia concesso entro e non oltre il 30 giugno 2021 e sulla base di un regime con budget previsionale;

§ che l'aiuto non può essere concesso a imprese che si trovavano già in difficoltà il 31 dicembre 2019.

Nel corso dell’esame alla Camera, è stato introdotto il comma 19 che prevede che alla copertura degli oneri derivanti dallo sgravio contributivo in commento concorrono, per 37,5 milioni di euro per l’anno 2021 e 88,5 milioni di euro per l’anno 2022, anche le risorse del Programma Next Generation EU.

Commi 20-22

(Fondo per l’esonero dal pagamento dei contributi previdenziali dei lavoratori autonomi, dei liberi professionisti e del personale sanitario o sociosanitario già in quiescenza)

I commi in esame - inseriti dalla Camera - prevedono un esonero temporaneo dal pagamento dei contributi previdenziali per i lavoratori autonomi - ivi compresi i liberi professionisti iscritti alle forme pensionistiche obbligatorie di base, nonché alle altre forme previdenziali obbligatorie, gestite da persone giuridiche di diritto privato, di cui al D.Lgs. 30 giugno 1994, n. 509, e al D.Lgs. 10 febbraio 1996, n. 103 - e per il personale sanitario o sociosanitario già in quiescenza ed assunto in relazione all’emergenza epidemiologica da COVID-19; l’esonero non concerne i premi e i contributi previsti per l’assicurazione generale obbligatoria contro gli infortuni sul lavoro e le malattie professionali. Per i lavoratori autonomi e i liberi professionisti il beneficio è subordinato a determinati requisiti, relativi al reddito e al calo del fatturato o dei corrispettivi. L’esonero è previsto per l’anno 2021, nei limiti della dotazione di un apposito fondo (istituito nello stato di previsione del Ministero del lavoro e delle politiche sociali), dotazione pari a 1.000 milioni di euro (per il medesimo anno 2021). I criteri e le modalità di attuazione della misura sono demandati ad uno o più decreti ministeriali.

Più in particolare, per i lavoratori autonomi e i liberi professionisti, il beneficio è subordinato alle condizioni del possesso, nel periodo di imposta relativo al 2019, di un reddito complessivo non superiore a 50.000 euro e della riduzione del fatturato o dei corrispettivi (relativi all’attività lavorativa in oggetto), nell’anno 2020, pari ad almeno il 33 per cento (rispetto all’anno precedente).

Si valuti l’opportunità di chiarire se il beneficio riguardi anche i lavoratori autonomi iscritti alla cosiddetta Gestione separata INPS, di cui all’articolo 2, comma 26, della L. 8 agosto 1995, n. 335.

Riguardo all’esonero per il personale sanitario e sociosanitario in quiescenza, si valuti l’opportunità di chiarire se il beneficio concerna anche i soggetti con i quali sia stato stipulato un rapporto di lavoro diverso da quello subordinato e se, in ogni caso, l’esonero riguardi esclusivamente le quote di contributi a carico del lavoratore.

Come accennato, si demanda ad uno o più decreti del Ministro del lavoro e delle politiche sociali, da emanarsi entro sessanta giorni dall’entrata in vigore della presente legge, la definizione dei criteri e delle modalità per il riconoscimento dell’esonero nonché della quota da destinare alle forme gestite dalle suddette persone giuridiche di diritto privato e dei relativi criteri di ripartizione. Si valuti l’opportunità di chiarire se i decreti ministeriali debbano altresì disporre il conseguente trasferimento di una quota di risorse in favore di ciascun ente privato e se i medesimi decreti debbano definire anche la quota di risorse relative all’esonero per il personale sanitario e sociosanitario in quiescenza.

Gli enti previdenziali interessati dalle misure di esonero in oggetto provvedono al relativo monitoraggio finanziario, con riferimento ai limiti di spesa specifici concernenti il medesimo ente, e comunicano i risultati di tale attività al Ministero del lavoro e delle politiche sociali e al Ministero dell’economia e delle finanze; qualora dal monitoraggio emerga, anche in via prospettiva, il verificarsi di scostamenti (rispetto ai suddetti limiti), l’ente non adotta altri provvedimenti di riconoscimento dell’esonero.

Commi 23-28

(Misure di conciliazione vita-lavoro)

I commi da 23 a 28 – introdotti nel corso dell’esame alla Camera – recano alcune misure di conciliazione vita-lavoro volte, tra l’altro, a favorire il rientro al lavoro delle madri lavoratrici dopo il parto, ad estendere le fattispecie per le quali è prevista la fruizione del congedo di paternità, obbligatorio e facoltativo, a fornire assistenza psicologica ai genitori che hanno subito la perdita di un figlio, nonché agli autori di reati contro le donne.

Nel dettaglio, i presenti commi:

§ dispongono un incremento del Fondo per le politiche della famiglia (di cui all’art. 19, c. 1, del D.L. 223/2006) nella misura di:

- 50 mln di euro per il 2021, da destinare al sostegno delle misure organizzative adottate dalle imprese per favorire il rientro al lavoro delle madri lavoratrici dopo il parto. La definizione delle modalità attuative per l’attribuzione delle predette risorse è demandata ad un decreto del Ministro con delega alle politiche familiari, di concerto con il Ministro dell’economia e delle finanze, previa intesa in sede di Conferenza unificata (commi 23 e 24);

- 500 mila euro per il 2021 per il finanziamento delle attività di associazioni che prestino assistenza psicologica, psicosociologica in tutte le forme a favore dei genitori in relazione al lutto per la perdita dei propri figli, contestualmente inserendo tra le finalità del predetto Fondo anche il finanziamento di interventi per il sostegno ai genitori che affrontano il lutto per la perdita di un figlio (comma 26).

§ estendono il congedo di paternità obbligatorio e facoltativo ai casi di morte perinatale (comma 25);

Sul tema, si segnala che i commi 363 e 364 del disegno di legge in esame (alla cui scheda di lettura si rimanda) prorogano per il 2021 il congedo obbligatorio di paternità, elevando da sette a dieci giorni la durata, e dispongono che anche per il 2021 il padre possa astenersi per un ulteriore giorno (in accordo con la madre e in sua sostituzione in relazione al periodo di astensione obbligatoria spettante a quest’ultima).

§ autorizzano la spesa di 2 mln di euro per ciascuno degli anni 2021, 2022 e 2023 allo scopo di garantire e implementare la presenza di professionalità psicologiche esperte all'interno degli istituti penitenziari per consentire un trattamento intensificato cognitivo-comportamentale nei confronti degli autori di reati contro le donne e per la prevenzione della recidiva (comma 27);

§ incrementano di 2 mln di euro per ciascuno degli anni 2021 e 2022 il Fondo per le politiche relative ai diritti e alle pari opportunità (di cui all’art. 19, c. 3, del D.L. 223/2006), al fine di contenere i gravi effetti economici, derivanti dall'emergenza epidemiologica da COVID-19, in particolare per quanto concerne le donne in condizione di maggiore vulnerabilità, nonché di favorire percorsi di autonomia e di emancipazione delle donne vittime di violenza in condizione di povertà (ex art. 105-bis del D.L. 34/2020) (comma 28).

Per il 2020, per le medesime finalità suesposte, il predetto Fondo è stato incrementato di 3 mln di euro dall’art. 105-bis del D.L. 34/2020, che al contempo ha demandato ad apposito DPCM la ripartizione di tali risorse.

Commi 29-32

(Disposizioni relative ai giornalisti lavoratori dipendenti ed all'INPGI)

I commi in esame sono stati inseriti dalla Camera dei deputati. Il comma 29 prevede l'estensione, con riferimento ai giornalisti lavoratori dipendenti, delle norme legislative statali che riconoscono alla generalità dei datori di lavoro sgravi (o esoneri) contributivi intesi alla salvaguardia o all'incremento dell'occupazione; l'estensione opera per le assunzioni effettuate dopo il 31 dicembre 2020 ed è posta a carico del bilancio dello Stato. Il comma 30 pone altresì a carico del bilancio dello Stato, per il solo anno 2021, gli oneri relativi ai trattamenti di integrazione salariale, solidarietà e disoccupazione erogati dall'INPGI (Istituto Nazionale di Previdenza dei Giornalisti Italiani "Giovanni Amendola"). Il comma 31 modifica alcuni termini temporali relativi al processo di riequilibro finanziario dell’INPGI (riguardo al quale un'ulteriore norma programmatica è posta dal successivo comma 32) e alla sospensione della norma sull’eventuale commissariamento.

Riguardo all'estensione degli sgravi (o esoneri) contributivi di cui al comma 29 - posta, come accennato, con riferimento ai giornalisti lavoratori dipendenti, iscritti al regime pensionistico ad essi relativo, gestito dall'INPGI -, si prevede che: quest'ultimo ente invii al Ministero del lavoro e delle politiche sociali un rendiconto semestrale (ai fini del rimborso degli oneri); ai fini degli adempimenti relativi al registro nazionale degli aiuti di Stato, l'amministrazione concedente - che provvede altresì alle attività di monitoraggio previste dalle normative in materia di aiuti di Stato - sia l’INPGI medesimo (con riferimento ai lavoratori in oggetto).

Il successivo comma 30, come detto, pone a carico del bilancio dello Stato, per il solo anno 2021, gli oneri relativi ai trattamenti di integrazione salariale, solidarietà e disoccupazione erogati dall'INPGI. Ai fini del calcolo di tali oneri, si comprende anche la quota di onere relativa alle contribuzioni figurative connesse ai trattamenti summenzionati, mentre si sottrae la contribuzione che i soggetti obbligati devono corrispondere all'INPGI in relazione ai medesimi trattamenti. Il comma disciplina altresì la procedura del rimborso statale in oggetto in favore dell'INPGI.

Il comma 31, come accennato, modifica alcuni termini temporali relativi al processo di riequilibro finanziario dell’INPGI e alla sospensione della norma sull’eventuale commissariamento. In particolare, si differisce dal 31 dicembre 2020 al 30 giugno 2021: il termine entro cui l’Istituto deve trasmettere ai Ministeri vigilanti un bilancio tecnico attuariale, che tenga conto degli effetti delle misure adottate; il termine finale della sospensione - con esclusivo riferimento all'INPGI - della norma che prevede la nomina di un commissario straordinario per il caso in cui un ente di diritto privato che gestisca forme di previdenza obbligatoria presenti un disavanzo economico-patrimoniale.

Resta fermo - ai sensi della disciplina oggetto della presente novella (disciplina di cui all’articolo 16-quinquies, comma 2, del D.L. 30 aprile 2019, n. 34, convertito, con modificazioni, dalla L. 28 giugno 2019, n. 58, e successive modificazioni) - che l'INPGI deve adottare misure di riforma del regime previdenziale e che, nel caso di mancato conseguimento (tramite esse) di una prospettiva - indicata nel suddetto bilancio tecnico attuariale - di sostenibilità economico-finanziaria di medio e lungo periodo, sono emanati uno o più regolamenti governativi per l'ampliamento della platea contributiva relativa al medesimo INPGI.

Riguardo alla sospensione della norma sulla nomina di un commissario straordinario, si fa letteralmente riferimento alla sola gestione relativa ai giornalisti lavoratori dipendenti ("gestione sostitutiva"), la quale presenta attualmente un disavanzo, anziché all’intero Istituto.

Il successivo comma 32 prevede che, a sostegno dell’efficacia degli interventi di cui al comma 29, l'INPGI adotti le ulteriori misure necessarie per il riequilibrio della suddetta gestione relativa ai giornalisti lavoratori dipendenti (misure da sottoporre ai Ministeri vigilanti).

Più in dettaglio, il citato articolo 16-quinquies, comma 2, demanda all'INPGI di adottare, entro il termine ora prorogato al 30 giugno 2021, misure di riforma intese al riequilibrio finanziario della gestione pensionistica concernente i giornalisti aventi un rapporto di lavoro dipendente ed alla sostenibilità economico-finanziaria di medio e lungo periodo della stessa gestione. Le misure devono intervenire, in via prioritaria, sul contenimento della spesa e, in subordine, sull'incremento delle entrate contributive. Le delibere in esame sono approvate - ai sensi della disciplina generale, di cui al D.Lgs. 30 giugno 1994, n. 509, sull'adozione delle misure in materia di contributi e prestazioni degli enti di diritto privato che gestiscono forme di previdenza obbligatoria - da parte del Ministero del lavoro e delle politiche sociali, di concerto con il Ministero dell'economia e delle finanze[13]. Per i casi in cui le delibere concernano (come nel caso in esame) lavoratori dipendenti, la norma generale prevede che esse siano adottate sulla base delle determinazioni definite dalla contrattazione collettiva nazionale. La norma in oggetto non specifica se le nuove misure possano essere adottate in deroga a quest’ultima fase procedurale.

Come detto, l'INPGI deve trasmettere - entro il termine ora posto al 30 giugno 2021 e che è qualificato come perentorio - ai Ministeri vigilanti un bilancio tecnico attuariale, che tenga conto degli effetti delle misure adottate.

Qualora il suddetto bilancio tecnico non evidenzi la sostenibilità economico-finanziaria di medio e lungo periodo della gestione pensionistica relativa ai giornalisti aventi un rapporto di lavoro dipendente, il Governo adotta uno o più "regolamenti di delegificazione", intesi a definire un allargamento della platea contributiva dell'INPGI. Ai fini della copertura finanziaria degli oneri derivanti dall'eventuale adozione delle suddette norme regolamentari - le quali potrebbero comportare un passaggio di assicurati dall'INPS all'INPGI -, si prevede che sia accantonato e reso indisponibile nel bilancio dello Stato un importo pari a 159 milioni di euro per il 2023, 163 milioni per il 2024, 167 milioni per il 2025, 171 milioni per il 2026, 175 milioni per il 2027, 179 milioni per il 2028, 183 milioni per il 2029, 187 milioni per il 2030, 191 milioni annui a decorrere dal 2031[14].

Riguardo alla norma sul commissariamento, si ricorda che l'articolo 2, comma 4, del citato D.Lgs. n. 509 del 1994, e successive modificazioni, prevede che, in caso di disavanzo economico-finanziario, rilevato dai rendiconti annuali e confermato anche dal bilancio tecnico, con decreto del Ministro del lavoro e delle politiche sociali, di concerto con il Ministro dell'economia e delle finanze e gli altri Ministri competenti, si provveda alla nomina di un commissario straordinario, il quale adotta i provvedimenti necessari per il riequilibrio della gestione. Sino al ristabilimento dell'equilibrio finanziario sono sospesi tutti i poteri degli organi di amministrazione dell'ente.

Ai fini dell'eventuale attivazione della procedura di commissariamento, la Commissione parlamentare per il controllo sull'attività degli enti gestori di forme obbligatorie di previdenza e assistenza sociale segnala ai Ministeri vigilanti le situazioni di disavanzo economico-finanziario di cui sia venuta a conoscenza nell'esercizio delle proprie funzioni di controllo dei bilanci degli enti privati suddetti.

Comma 33

(Esonero contributivo giovani coltivatori diretti

e imprenditori agricoli)

Il comma 33 prevede in favore dei giovani coltivatori diretti e imprenditori agricoli di l’esonero dal versamento del 100 per cento dell’accredito contributivo presso l’assicurazione generale obbligatoria per l’invalidità, la vecchiaia ed i superstiti per un periodo di 24 mesi, con riferimento alle nuove iscrizioni nella previdenza agricola effettuate tra il 1° gennaio 2021 e il 31 dicembre 2021.

In dettaglio, la disposizione modifica l'articolo l, comma 503, della legge 27 dicembre 2019, n.160 (legge di bilancio per il 2020), prorogandone gli effetti al 2021.

In base all’articolo 1, comma 503 , ferma restando l'aliquota di computo delle prestazioni pensionistiche e per un periodo massimo di 24 mesi, si dispone l'esonero dal versamento del l00 per cento dell'accredito contributivo presso l'assicurazione generale obbligatoria per l'invalidità, la vecchiaia ed i superstiti, con riferimento alle iscrizioni nella previdenza agricola dei coltivatori diretti e degli imprenditori agricoli professionali effettuate tra il 1° gennaio 2020 e il 31 dicembre 2020.

La modifica interviene sul termine finale per effettuare le iscrizioni, prorogandolo al 31 dicembre 2021.

L’esonero contributivo in esame, a norma del predetto comma 503, non è cumulabile con altri sgravi previsti dalla normativa vigente.

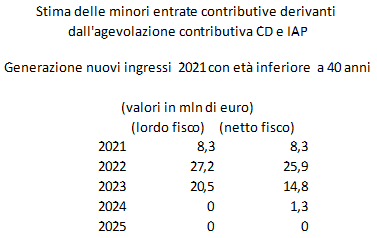

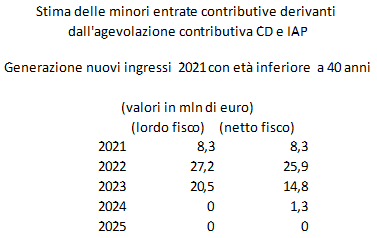

La relazione tecnica rappresenta che nella valutazione degli effetti finanziari sono stati mantenute prudenzialmente le ipotesi di ricorso valutate in sede di relazione tecnica all’articolo 1, comma 503 della legge n. 160/2019, di cui la disposizione in esame rappresenta una proroga per gli accessi 2021 (una platea di circa 10.000 nuovi iscritti con età inferiore a 40 anni per l’anno 2021).

Nella tavola che segue sono riportati i risultati della valutazione.

Commi 34-35

(Sgravi contributivi nel settore dilettantistico)

I commi 34 e 35 introducono, nello stato di previsione del Ministero dell'economia e delle finanze, un fondo, avente una dotazione di 50 milioni di euro per ciascuno degli anni 2021 e 2022, ai fini del riconoscimento - nel rispetto di tali limiti - di un esonero, anche parziale, della contribuzione previdenziale relativa ai rapporti di lavoro sportivo, instaurati da parte delle federazioni sportive nazionali, discipline sportive associate, enti di promozione sportiva, associazioni e società sportive dilettantistiche con atleti, allenatori, istruttori, direttori tecnici, direttori sportivi, preparatori atletici e direttori di gara. Lo sgravio concerne la contribuzione a carico dei suddetti enti, associazioni e società. Dall'ambito del beneficio sono esclusi i premi e i contributi dovuti all'INAIL. Lo sgravio è cumulabile con gli esoneri o le riduzioni delle aliquote previdenziali previsti da altre norme.

La relazione tecnica allegata al disegno di legge di bilancio fa riferimento, riguardo alla destinazione del fondo e al riconoscimento dei relativi sgravi, al solo settore dilettantistico. Si valuti l'opportunità di inserire una limitazione esplicita a tale settore, considerato che la formulazione letterale fa un riferimento generale anche ai rapporti di lavoro sportivo (instaurati con le suddette figure) da parte delle federazioni sportive nazionali, delle discipline sportive associate e degli enti di promozione sportiva.

Riguardo al settore dilettantistico, si rileva che, nella normativa vigente, i compensi corrisposti ai relativi operatori sono esclusi da contribuzione previdenziale e che quest'ultima potrebbe essere introdotta da una riforma del lavoro sportivo, alla quale fa riferimento esplicito il presente comma 34.

Si ricorda, in merito, che la disciplina di delega di cui all'articolo 5 della L. 8 agosto 2019, n. 86, prevede, al comma 1, lettera c), l'individuazione, "senza nuovi o maggiori oneri per la finanza pubblica (...) della figura del lavoratore sportivo, ivi compresa la figura del direttore di gara, senza alcuna distinzione di genere, indipendentemente dalla natura dilettantistica o professionistica dell'attività sportiva svolta" e la "definizione della relativa disciplina in materia assicurativa, previdenziale e fiscale e delle regole di gestione del relativo fondo di previdenza".

Lo schema o gli schemi di decreto legislativo relativi a tale delega - la quale, in generale, concerne il riordino e la riforma delle disposizioni in materia di enti sportivi professionistici e dilettantistici nonché del rapporto di lavoro sportivo - devono essere inviati alle Camere entro il termine perentorio del 30 novembre 2020, in base al combinato disposto del comma 1, alinea, del citato articolo 5 della L. n. 86 e dell'articolo 1, comma 3, della L. 24 aprile 2020, n. 27.

Riguardo ad alcune linee possibili di riforma per quanto riguarda l'aspetto della contribuzione previdenziale, cfr. la relazione tecnica allegata al disegno di legge di bilancio.

Si valuti l'opportunità di chiarire le modalità di attuazione del fondo di cui al presente comma 34, considerato anche che la suddetta disciplina di delega pone, riguardo alla riforma in oggetto, una clausola di invarianza degli oneri a carico della finanza pubblica.

Commi 36-37

(Sospensione dei versamenti per le federazioni sportive nazionali, gli enti di pro-mozione sportiva e le, associazioni e società sportive professionistiche e dilettantistiche)

I commi 36 e 37 sospendono alcuni termini di versamenti e adempimenti fiscali e contributivi a beneficio delle federazioni sportive nazionali, degli enti di promozione sportiva e delle associazioni e società sportive professionistiche e dilettantistiche. I versamenti sospesi sono effettuati, senza applicazione di sanzioni e interessi, in una unica soluzione entro il 30 maggio 2021 o mediante rateizzazione fino a un massimo di 24 rate mensili di pari importo, con il versamento della prima rata entro il 30 maggio 2021.

I commi 36 e 37 sono stati introdotti dalla Camera.

Il comma 36 sospende i seguenti termini a beneficio delle federazioni sportive nazionali, degli enti di promozione sportiva e delle associazioni e società sportive professionistiche e dilettantistiche che hanno il domicilio fiscale, la sede legale o la sede operativa nel territorio dello Stato e operano nell'ambito di competizioni in corso di svolgimento ai sensi del Decreto del Presidente del Consiglio dei ministri (DPCM) 24 ottobre 2020:

a) versamenti delle ritenute alla fonte (articoli 23 e 24 del D.P.R. n. 600 del 1973) che tali soggetti operano in qualità di sostituti d'imposta, dal 1° gennaio 2021 al 28 febbraio 2021;

b) adempimenti e versamenti dei contributi previdenziali e assistenziali e dei premi per l'assicurazione obbligatoria, dal 1° gennaio 2021 al 28 febbraio 2021;

c) versamenti IVA in scadenza nei mesi di gennaio e febbraio 2021;

d) versamenti delle imposte sui redditi in scadenza dal 1° gennaio 2021 al 28 febbraio 2021.

Si rammenta che l'evolversi della situazione epidemiologica ha comportato la necessità di introdurre con DPCM del 24 ottobre 2020 misure più restrittive rispetto a quelle varate dai DPCM del 13 e del 18 ottobre. Le disposizioni del 24 ottobre hanno trovato applicazione dalla data del 26 ottobre, ma sono state poi successivamente superate dai DPCM adottati il 3 novembre e il 3 dicembre 2020. Con il DPCM del 24 ottobre sono state formulate nuove raccomandazioni tese a sollecitare comportamenti responsabili da parte dei singoli e nei contesti privati. In particolare: è fortemente raccomandato a tutte le persone fisiche di non spostarsi, con mezzi di trasporto pubblici o privati, salvo che per esigenze lavorative, di studio, per motivi di salute, per situazioni di necessità o per svolgere attività o usufruire di servizi non sospesi; con riguardo alle abitazioni private, è fortemente raccomandato di non ricevere persone diverse dai conviventi, salvo che per esigenze lavorative o situazioni di necessità e urgenza; è fortemente raccomandato l'utilizzo della modalità di lavoro agile da parte dei datori di lavoro privati. Il DPCM ha introdotto nuove restrizioni in vari ambiti. Per quanto riguarda gli eventi sportivi: gli eventi e le competizioni sportive restano consentiti soltanto se riconosciuti di interesse nazionale, nei settori professionistici e dilettantistici (rispetto al decreto precedente, sono sospesi anche quelli riconosciuti di interesse regionale); circa le modalità di svolgimento, si prevede che gli eventi sportivi consentiti si svolgano a porte chiuse, se all'interno di impianti, e senza pubblico, qualora abbiano luogo all'aperto; sono sospese le attività di palestre, piscine, centri natatori, centri benessere, centri termali (fatta eccezione per quelli con presidio sanitario obbligatorio o che effettuino l'erogazione delle prestazioni rientranti nei livelli essenziali di assistenza), nonché di centri culturali, centri sociali e centri ricreativi. Resta consentita l'attività sportiva di base e l'attività motoria in genere svolte all'aperto presso centri e circoli sportivi, nel rispetto delle norme di distanziamento sociale e senza alcun assembramento.

Il comma 37 dispone che i versamenti sospesi sono effettuati, senza applicazione di sanzioni e interessi, in una unica soluzione entro il 30 maggio 2021 o mediante rateizzazione fino a un massimo di 24 rate mensili di pari importo, con il versamento della prima rata entro il 30 maggio 2021. I versamenti relativi ai mesi di dicembre 2021 e 2022 devono essere effettuati entro il giorno 16 di detti mesi.

Viene inoltre precisato che non si fa luogo al rimborso di quanto già versato.

Per una ricostruzione delle misure riguardanti la sospensione degli adempimenti fiscali e il potere di accertamento fin qui introdotte in risposta all'emergenza da COVID-19, si rinvia al tema web della Camera dei deputati in materia di accertamento e riscossione.

Commi 38-40

(Esenzione IRPEF redditi dominicali e agrari

compensazioni IVA carni e riduzione IVA preparazioni alimentari)

Il comma 38 prevede per l'anno 2021 l’esenzione ai fini Irpef - già prevista per gli anni 2017-2020 e, nella misura del 50%, per il 2021 - dei redditi dominicali e agrari relativi ai terreni dichiarati da coltivatori diretti e imprenditori agricoli professionali iscritti nella previdenza agricola.

Nel corso dell’esame parlamentare sono stati inseriti i commi 39 e 40. Il comma 39 proroga al 2021 la possibilità di innalzare le percentuali di compensazione applicabili agli animali vivi delle specie bovina e suina rispettivamente in misura non superiore al 7,7 per cento e all'8 per cento.

Il nuovo comma 40 assoggetta ad IVA al 10 per cento le cessioni di piatti pronti e di pasti che siano stati cotti, arrostiti, fritti o altrimenti preparati in vista del loro consumo immediato, della loro consegna a domicilio o dell’asporto.