Sulla pubblicità dei lavori:

Di Gioia Lello , Presidente ... 2

INDAGINE CONOSCITIVA SULLA FUNZIONALITÀ DEL SISTEMA PREVIDENZIALE PUBBLICO E PRIVATO, ALLA LUCE DELLA RECENTE EVOLUZIONE NORMATIVA ED ORGANIZZATIVA, ANCHE CON RIFERIMENTO ALLA STRUTTURAZIONE DELLA PREVIDENZA COMPLEMENTARE

Audizione del Presidente, Rino Tarelli, e del Direttore generale, Raffaele Capuano, della Commissione di vigilanza sui fondi pensione (COVIP).

Di Gioia Lello , Presidente ... 2

Tarelli Rino , Presidente della COVIP ... 2

Di Gioia Lello , Presidente ... 9

Puglia Sergio ... 10

Gatti Maria Grazia ... 10

Favero Nicoletta ... 10

Di Gioia Lello , Presidente ... 10

Tarelli Rino , Presidente della COVIP ... 10

Di Gioia Lello , Presidente ... 12

Tarelli Rino , Presidente della COVIP ... 12

Di Gioia Lello , Presidente ... 12

Tarelli Rino , Presidente della COVIP ... 12

Di Gioia Lello , Presidente ... 12

Capuano Raffaele , Direttore generale della COVIP ... 12

Di Gioia Lello , Presidente ... 13

ALLEGATO: Documentazione presentata dalla COVIP ... 14

PRESIDENZA DEL PRESIDENTE LELLO DI GIOIA

La seduta comincia alle 8.10.

(La Commissione approva il processo verbale della seduta precedente).

Sulla pubblicità dei lavori.

PRESIDENTE. Avverto che, se non vi sono obiezioni, la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso l'attivazione di impianti audiovisivi a circuito chiuso.

(Così rimane stabilito).

Audizione del Presidente, Rino Tarelli, e del Direttore generale, Raffaele Capuano, della Commissione di vigilanza sui fondi pensione (COVIP).

PRESIDENTE. L'ordine del giorno reca l'audizione, nell'ambito dell'indagine conoscitiva sulla funzionalità del sistema previdenziale pubblico e privato alla luce della recente evoluzione normativa e organizzativa, anche con riferimento alla strutturazione della previdenza complementare, del Presidente, Rino Tarelli, e del Direttore generale, Raffaele Capuano, della Commissione di vigilanza sui fondi pensione (COVIP).

Darei subito la parola al presidente Rino Tarelli per la sua relazione introduttiva.

RINO TARELLI, Presidente della COVIP. Innanzitutto, desidero ringraziare la Commissione, il presidente e i membri per aver invitato la COVIP a partecipare al ciclo di audizioni relative alla funzionalità del sistema previdenziale pubblico e privato.

Il tema del migliore assetto dei sistemi previdenziali, sotto il duplice profilo della loro funzionalità e dell'adeguatezza delle prestazioni pensionistiche, oggetto di grande attenzione da diverso tempo nel contesto dei Paesi a economia avanzata, ha costituito un ambito rilevante delle riflessioni della COVIP fin dall'inizio della sua attività e ne ha formato l'azione.

Spero di far cosa utile consegnando a codesta Commissione una relazione, che si sviluppa sui seguenti profili: il ruolo della COVIP come autorità di vigilanza del sistema dalla previdenza complementare; gli aspetti caratteristici della previdenza complementare e il suo inquadramento nel complessivo sistema pensionistico italiano; i principali dati relativi al settore in termini sia strutturali sia di adesione; le più rilevanti problematiche in essere con particolare riguardo al contributo che può provenire degli investimenti dei fondi pensione all'economia reale del nostro Paese, tema molto caldo; le funzioni e l'azione della COVIP nel quadro dell'assetto di vigilanza sugli enti previdenziali di base di diritto privato.

Faccio rinvio agli approfondimenti contenuti nella relazione e mi soffermo sugli aspetti di principale rilievo partendo dal ruolo della COVIP come autorità di regolazione e di vigilanza.

La presenza, nel sistema della previdenza complementare, di un'autorità specifica e dedicata si collega alla rilevante finalità sociale perseguìta dal settore, sancita dai princìpi costituzionali, non accumulabile a quella propria del settore dei mercati finanziari, una distinzione questa che informa anche il modello organizzativo Pag. 3e regolamentare definito a livello europeo che, per la vigilanza sui sistemi finanziari, assicurativi e di previdenza complementare, prevede, accanto a un'autorità centrale per la vigilanza macroprudenziale contro il rischio sistemico, tre organismi per la vigilanza microprudenziale.

Uno di essi, l'EIOPA (Autorità europea delle assicurazioni e delle pensioni aziendali e professionali), è specificatamente dedicata all'ambito assicurativo dei fondi pensione e interagisce direttamente con le autorità nazionali dei relativi settori, e quindi anche con la commissione di vigilanza sui fondi pensione.

La specificità della previdenza complementare rispetto ai mercati finanziari e assicurativi e la connessa esigenza di individuare in tale ambito un'autorità di vigilanza unica e specializzata, sono stati ben evidenti anche al legislatore nazionale sin dal momento in cui si è ritenuto, alla metà degli anni Novanta, di procedere alla definizione di un vero e proprio ordinamento del settore della previdenza complementare.

Con la riforma della previdenza complementare attuata nel 2007, è stato chiaramente affermato il ruolo della COVIP come unica autorità di vigilanza sul settore della previdenza complementare. Tale ruolo è espressamente qualificato dal legislatore come principio fondamentale per assicurare «l'omogeneità del sistema di vigilanza sull'intero settore della previdenza complementare con riferimento a tutte le forme pensionistiche collettive e individuali previste dall'ordinamento».

La presenza, dunque, di un'autorità di regolazione e vigilanza specifica è, secondo il dettato legislativo, elemento di garanzia per il regolare ed efficace funzionamento nel settore della previdenza complementare a tutela degli interessi degli iscritti e beneficiari dei fondi pensione.

In questi anni, COVIP ha svolto le funzioni istituzionali attraverso un'attività che, ferme restando ovviamente le competenze gestionali in capo agli organi dei fondi, ha concorso in modo significativo all'ordinato sviluppo nel settore della previdenza complementare. In estrema sintesi, le attività svolte dalla COVIP si possono così riassumere: attività di indirizzo e regolazione esplicate attraverso l'emanazione di un rilevante numero di provvedimenti di normativa secondaria; istruzioni di vigilanza e orientamenti interpretativi; attività di controllo e di vigilanza sull'operato dei fondi pensione.

Sulla base della normativa primaria e secondaria e degli interventi di regolazione sopra richiamati, COVIP ha sviluppato la concreta attività di controllo su tutti i fondi pensione attraverso il quotidiano esame della documentazione (statuti, regolamenti, bilanci, documenti di informativa agli iscritti, documenti sulla politica di investimento, convenzioni per la gestione delle risorse finanziarie e così via) e delle segnalazioni che i fondi devono trasmettere alla COVIP su base mensile, trimestrale e annuale.

Al riguardo, la commissione ha definito un articolato sistema di segnalazioni che consente un ordinato monitoraggio dell'evoluzione delle attività gestionali dei fondi, con particolare riguardo al profilo dei costi, dei rendimenti e dei rischi assunti. Alla vigilanza cartolare si aggiunge lo svolgimento di attività ispettive nei confronti delle forme pensionistiche complementari. Tale attività è svolta sulla base di una programmazione annuale che tiene conto delle risultanze dell'analisi cartolare nonché in relazione a specifiche problematiche emerse e che necessitano di iniziative urgenti.

Interventi correttivi di vigilanza sono svolti sulla base degli esiti delle attività di controllo di cui sopra. La COVIP assume iniziative di vigilanza attraverso provvedimenti modulati a seconda dei casi e della rilevanza dei problemi e delle anomalie rilevate. Si tratta, nei vari casi, di provvedimenti di vigilanza con i quali si rappresentano analiticamente agli organi dei fondi le anomalie riscontrate e si indicano le linee sulle quali gli organi stessi devono intervenire.

Vi sono: la convocazione degli organi e dei fondi presso la commissione, normalmente con riferimento a situazioni piuttosto Pag. 4complesse e articolate; provvedimenti di carattere sanzionatorio nei confronti degli organi e dei responsabili dei fondi. In questi casi, la sanzione è erogata al termine di un procedimento articolato che prevede la possibilità degli interessati di presentare controdeduzioni e chiedere audizioni. Vi sono, infine, provvedimenti di commissariamento dei fondi pensione o di liquidazione coatta amministrativa degli stessi. Nei casi in cui le anomalie riscontrate non rendano possibile la prosecuzione dell'attività degli organi dei fondi, sono sciolti provvisoriamente o in via definitiva. Il provvedimento è adottato con decreto dal Ministro del lavoro su proposta della COVIP.

Nel corso degli anni, la COVIP ha adottato tutto lo spettro degli strumenti sopra elencati, ovviamente cercando di ispirare la propria attività a criteri di ragionevolezza e di graduazione degli interventi sulla base della rilevanza delle anomalie e della potenzialità delle stesse di arrecare danno ai lavoratori iscritti.

Esaminiamo ora l'attuale assetto della previdenza complementare, che dispone da diversi anni di un vero e proprio ordinamento di settore grazie alla definizione di una disciplina compiuta e articolata, positivamente riconosciuta anche a livello europeo. Il sistema delle forme pensionistiche si compone dei fondi pensione negoziali, dei fondi pensioni aperti e dei PIP, cioè i Piani individuali pensionistici di tipo assicurativo, nonché dei fondi pensione preesistenti, ossia istituiti prima del 15 novembre 1992.

Il sistema della previdenza complementare così ampiamente articolato costituisce il secondo pilastro dalla previdenza italiana, al quale la normativa primaria riconosce il ruolo di integrazione della pensione obbligatoria. Al perseguimento del fine previdenziale è deputata anche la normativa regolatrice delle materie e degli investimenti dei fondi pensione e della gestione degli stessi che poggia su princìpi di una sana e prudente gestione.

Tale rilevante finalità deve essere tenuta presente nell'affrontare alcuni temi emersi nel recente dibattito. In particolare, va sottolineato che non esiste una distinzione tra secondo e terzo pilastro della previdenza. La componente integrativa del sistema previdenziale è, infatti, caratterizzata dall'essere soggetta a un'unica regolamentazione, oltre che alla medesima vigilanza di settore esercitata dalla COVIP in ragione della rilevante finalità sociale perseguita.

Ciò accade a prescindere dalla circostanza che in alcuni casi le adesioni avvengono, come si suol dire, su base collettiva, ossia in forza di una scelta individuale, che trae però le condizioni dall'esistenza di accordi collettivi che prevedono il coinvolgimento del datore di lavoro anche sul versante contributivo, fondi negoziali e adesioni collettive ai fondi aperti, ovvero in via meramente individuale, ossia sulla base di una determinazione e di una contribuzione rimessa esclusivamente al singolo, cioè a dire adesioni individuali ai fondi aperti e ai PIP.

Ne consegue che la sola condivisione di un orizzonte temporale di lungo periodo non è sufficiente a giustificare un approccio normativo uniforme con altre forme di risparmio gestito. Ciò vale, in particolare, per quanto concerne l'ipotesi di applicare ad altre forme di risparmio tipicamente finanziario le agevolazioni fiscali che l'ordinamento riconosce alla previdenza complementare in virtù della dignità costituzionale dell'interesse protetto, ex articolo 38, comma 2, della Costituzione.

L'ultima riforma previdenziale, cosiddetta Monti-Fornero, è sembrata in un primo momento aver messo in discussione l'assetto multipilastro del nostro sistema pensionistico avendo introdotto maggiore automatismo tra età di pensionamento e aspettative di vita. Benché il prolungamento della vita lavorativa generi un aumento del periodo di contribuzione, e quindi un maggior montante contributivo, non va dimenticato che sull'ammontare delle prestazioni pensionistiche pesa il meccanismo della revisione dei coefficienti di trasformazione, che dipendono dalla loro longevità prevista in aumento degli anni a venire.Pag. 5

Soprattutto, va considerato che, se il nuovo meccanismo può consentire, in determinate situazioni, un incremento del tasso di sostituzione offerto dalla pensione pubblica, tale ipotesi sconta l'incertezza di una serie di fattori necessari alla sua realizzazione: un ingresso quantomeno non eccessivamente ritardato nel mondo del lavoro; la continuità dell'attività lavorativa nel tempo senza eccessive scoperture contributive; un'adeguata rivalutazione dei contributi in rapporto all'evoluzione del PIL. Si tratta di fattori tutt'altro che scontati.

Inoltre, è incontrovertibile, come riconosciuto dalle più importanti istituzioni internazionali, che un sistema previdenziale a più pilastri poggi su basi più solide e affidabili di uno costituito dalla sola previdenza di base. Affiancando la componente pubblica, il pilastro privato contribuisce alla solidità complessiva della promessa pensionistica anche per la diminuzione del rischio complessivo per effetto della diversificazione: rischi di natura demografica, ma soprattutto politici, ossia di cambiamento delle regole del gioco per la pensione pubblica, rischi connessi all'investimento oltre che demografici per la pensione privata.

Non va dimenticato che nel nostro sistema pensionistico contributivo di primo pilastro a capitalizzazione nazionale, vi è anche il rischio legato all'andamento dell'economia italiana. La rivalutazione dei contributi versati avviene secondo la media mobile quinquennale della variazione nominale del PIL. Ad esempio, nel periodo 2008-2012, il PIL si è contratto del 7 per cento in termini reali e le previsioni del 2013 sono in ulteriore caduta nell'ordine dell'1,9 per cento.

Nel sistema dei fondi pensione, invece, gli investimenti sono allocati seguendo un criterio di diversificazione tra classi di strumenti finanziari (azioni, obbligazioni e liquidità di fondi comuni) e, nel caso dei fondi preesistenti, anche investimenti immobiliari, controparti (Stati, imprese finanziarie e non), aree geografiche.

Seguendo la teoria finanziaria, il rispetto del criterio di diversificazione consente di accedere a più elevati rendimenti contenendo i rischi entro limiti accettabili. La nuova normativa sugli investimenti in via di emanazione, il cosiddetto «nuovo 703», alla cui definizione la COVIP ha partecipato attivamente elaborando gli schemi base per la definizione della regolamentazione, tiene conto dell'innovazione e integrazione dei mercati finanziari, dell'ampliamento del novero degli strumenti finanziari e della loro maggiore sofisticatezza, dell'evoluzione della normativa di settore a livello nazionale e comunitario.

Inoltre, consentendo una maggiore flessibilità alla gestione dei fondi pensione, da conseguire tramite l'ampliamento dell'universo degli strumenti utilizzabili e l'attuazione di alcuni limiti quantitativi in vigore, è stata parallelamente affermata la necessità che essa sia coniugata con una maggiore capacità dei fondi pensione nel monitoraggio e nella gestione dei rischi di investimento.

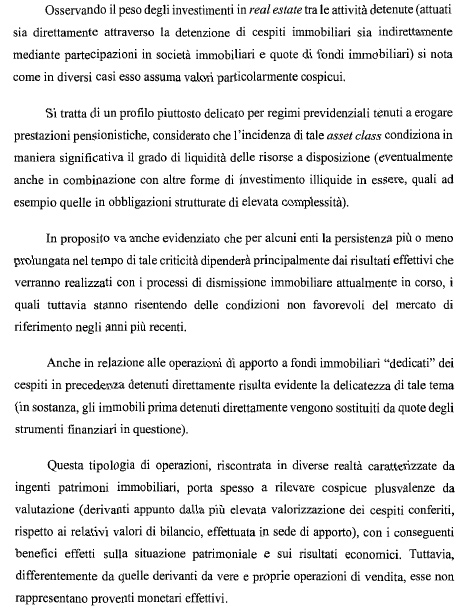

Riguardo alle adesioni, c’è da osservare che, a 7 anni dall'avvio della riforma, la previdenza complementare non ha ancora raggiunto la platea di aderenti auspicata ancorché i livelli di adesione siano comunque molto significativi. Rispetto all'avvio della riforma, gennaio 2007, le adesioni alle forme di previdenza complementare sono all'incirca raddoppiate, attestandosi a 6,2 milioni a dicembre 2013.

L'incremento maggiore, 1,9 milioni di iscritti, si è registrato nei piani individuali offerti dalle imprese di assicurazione, cosiddetti PIP; 730.000 sono confluiti nei fondi negoziali e 500.000 nei fondi aperti. Pressoché stabili sono i fondi preesistenti, che già prima della riforma disponevano di tassi di adesione elevati.

Per effetto dei dati sopra riportati, i PIP nuovi, 2,9 milioni di aderenti, e i fondi negoziali, quasi 2 milioni di aderenti, sono le forme pensionistiche con maggior numero di adesioni. Seguono i fondi aperti, 980.000 aderenti. A completare il quadro, ci sono i fondi preesistenti, 660.000 aderenti, e i PIP vecchi, ossia quei piani non adeguati alla nuova disciplina, che contano 530.000 aderenti.Pag. 6

Per condizione professionale, alla fine del 2013, sono 4,4 milioni i dipendenti del settore privato iscritti a forme previdenziali complementari, mentre i lavoratori autonomi si attestano a quota 1,6 milioni e i dipendenti pubblici contano circa 160.000 aderenti. C’è da dire che 2 dei 3 fondi del sistema pubblico sono ancora, però, in fase di avvio. Elevato è il numero di iscritti che hanno sospeso la contribuzione anche per effetto dell'aggravamento delle condizioni occupazionali nel nostro Paese.

Nel corso del 2012, circa 1.200.000 persone non hanno alimentato la propria posizione individuale mediante versamento dei contributi. Si è calcolato che solo su coloro che versano regolarmente contributi il tasso di adesione rispetto agli occupati si abbasserebbe al 20,2 per cento. Sono, quindi, ancora troppi i lavoratori italiani privi di adeguata copertura previdenziale, specie quelle categorie, come i giovani, che rischiano di essere le più colpite dalla revisione dei trattamenti pensionistici obbligatori.

Circa la possibilità di iniziative per il rilancio delle adesioni, il tema dello sviluppo delle adesioni è da tempo all'attenzione della COVIP, che in varie circostanze ha cercato di fungere da stimolo a nuove iniziative. Sulle diverse opzioni disponibili è certamente opportuno avviare ora un'attenta riflessione.

Sul piano normativo, per i lavoratori dipendenti potrebbero essere introdotti meccanismi di adesione automatica che rendano possibile l'iscrizione già al momento dell'assunzione, garantendo la facoltà di revoca entro un lasso di tempo predefinito, sul modello cioè di quanto recentemente sperimentato con buon successo dal Regno Unito.

Per i dipendenti pubblici, occorre poi mettere in cantiere alcuni interventi normativi che facilitino lo sviluppo di iniziative complementari in questo settore. Due possibili linee di intervento che potrebbero risultare utili sono: uniformare la disciplina applicata rispetto a quella dei dipendenti del settore privato; per coloro che appartengono al regime TFS (Trattamento di fine servizio), intervenire eliminando la clausola che subordina la possibilità di aderire ai fondi pensione solo a condizione di una conversione del TFS in TFR. Al fine di favorire lo sviluppo delle adesioni dei pubblici dipendenti, potrebbe inoltre essere valutata l'utilità di promuovere l'introduzione di un meccanismo di silenzio/assenso analogo a quello attuato nel 2007 per i dipendenti del settore privato, considerato che all'epoca i pubblici dipendenti furono esclusi da tale iniziativa.

Peraltro, anche in considerazione di quanto sopra rappresentato, tale meccanismo potrebbe essere limitato ai soli lavoratori assunti dopo il 1o gennaio 2001, per i quali già opera il regime del TFR. Più in generale, un rinnovato impulso alle adesioni potrebbe giungere dalla dinamica delle relazioni industriali, introducendo nei contratti stipulati tra le parti meccanismi di adesione specifici, più mirati rispetto alle esigenze delle collettività di riferimento.

Con riferimento all'azione amministrativa, la COVIP sta operando al fine di una costante semplificazione degli adempimenti richiesti ai fondi in sede di raccolta delle adesioni, in modo da agevolare l'attività diretta al contatto con i potenziali aderenti. Tra gli interventi in cantiere, vi è la revisione dei documenti informativi che il fondo è tenuto a consegnare in sede di adesione, alleggerendone i contenuti e centrando l'attenzione su quegli elementi ritenuti di ausilio nelle scelte di partecipazione.

Non va, inoltre, trascurata l'esigenza di un'ampia campagna di informazione, coordinata a livello nazionale e tesa a favorire la diffusione della conoscenza dei problemi previdenziali e la consapevolezza delle scelte da adottare. Sembra impossibile, ma questo è un tema incredibilmente non conosciuto dai lavoratori e dai cittadini.

A tal fine, la COVIP pubblica nel proprio sito istituzionale diversi strumenti divulgativi rivolti al più ampio pubblico. Nell'ottica educativa e informativa, la COVIP ha già da tempo fornito ai fondi Pag. 7indicazioni per rappresentare agli aderenti stime sulla rata di pensione che è possibile attendersi al momento della quiescenza fin dal momento dell'iscrizione.

Tutti i fondi pensione, in linea con dette indicazioni, sono obbligati a fornire tali stime all'atto dell'adesione, appunto, in forma standardizzata e poi, nel corso della partecipazione al fondo, in forma personalizzata. Va da sé che l'informazione contenuta in tali simulazioni potrebbe essere ben più efficace se collegata con un analogo esercizio riferito alla pensione maturata nel sistema obbligatorio. Si parla da tanto tempo della busta arancione, ma non c’è mai stata.

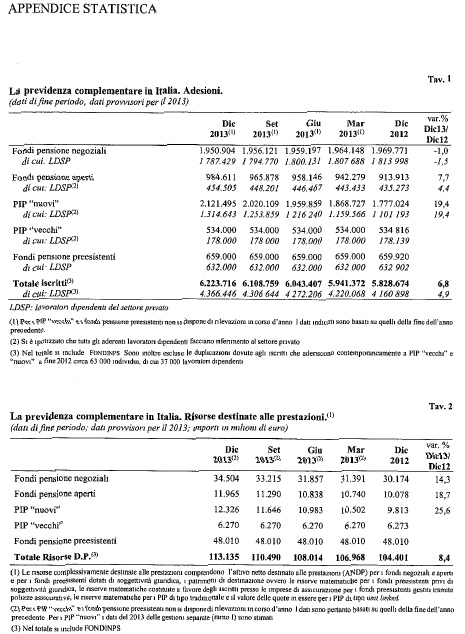

Vediamo ora i rendimenti e i costi. Nell'anno appena trascorso, le forme pensionistiche complementari hanno conseguito rendimenti molto positivi. I fondi negoziali hanno reso in media il 5,4 per cento. L'8,1 per cento è stato il rendimento medio dei fondi aperti e il 12,2 per quello dei prodotti di ramo terzo offerti dai PIP nuovi. Nello stesso periodo, il TFR invece si è rivalutato dell'1,7 per cento.

Risultati migliori si sono avuti nei comparti azionari, con rendimenti medi del 12,8 per cento nei fondi negoziali, del 15,9 nei fondi aperti e del 19,3 nei PIP nuovi. Nei comparti con prevalenza di investimenti obbligazionari, i risultati sono stati inferiori, ma pur sempre assai apprezzabili.

Peraltro, data la loro natura di investitori a lungo periodo, è necessario valutare l'operato dei fondi pensione su un più ampio arco di tempo. Guardando a un periodo più ampio, si può confermare il giudizio positivo sulla performance dei fondi pensione italiani. In Italia, l'avvio dell'operatività dei fondi pensione ha coinciso con un periodo che ha visto succedersi varie fasi di turbolenza nei mercati finanziari, culminati nella crisi finanziaria 2007-2008 e nelle tensioni emerse sul debito sovrano di alcuni Paesi europei con problemi di finanza pubblica. In tale contesto, i fondi pensione hanno mostrato capacità di tenuta e una solidità di fondo a cui hanno contribuito le regole di settore, l'avversione al rischio degli operatori, gli interventi dell'autorità di vigilanza.

Se si guarda al periodo che va dall'inizio del 2000 alla fine del 2013, la scelta compiuta da chi ha ritenuto di aderire alla previdenza complementare è risultata senz'altro valida sia in ragione dei vantaggi derivati dalla fruizione della contribuzione datoriale, nelle misure previste dagli accordi collettivi e dei benefìci fiscali previsti dalla legge, sia in considerazione del più elevato rendimento rispetto alla rivalutazione del TFR.

Il rendimento cumulato dei fondi pensione negoziali è stato del 48,7 per cento rispetto al 46,1 ottenuto dal TFR, ma per quanto riguarda i costi, l'indicatore sintetico che esprime la loro incidenza sull'ammontare delle posizioni maturate per ciascun anno di partecipazione mette in luce differenze tra le diverse forme pensione.

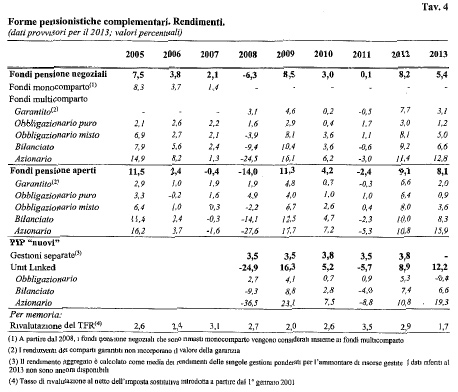

Per i fondi negoziali, l'indicatore sintetico dei costi, ISC, è dell'1 per cento per i periodi di partecipazione di 2 anni e si abbassa fino ad arrivare allo 0,2 su 35 anni. Sui medesimi orizzonti temporali, esso passa dal 2,1 all'1,1 per cento dei fondi aperti e dal 3,5 all'1,5 per cento per i PIP.

Su periodi lunghi, differenze anche piccole nei costi producono effetti di rilievo sulle prestazioni finali. Ad esempio, su 35 anni e a parità di altre condizioni, in particolare i rendimenti lordi, la maggiore onerosità media rispetto ai fondi negoziali si traduce in una prestazione finale più bassa del 17 per cento nei casi dei fondi aperti e del 23 per cento per i PIP.

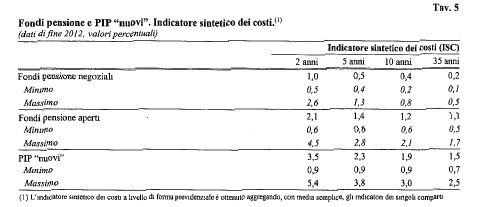

Diamo uno sguardo alla composizione del portafoglio dei fondi pensione e al loro possibile ruolo a sostegno dell'economia nazionale. Alla fine del 2013, le risorse destinate alle prestazioni sono pari a 113,1 miliardi di euro. Rispetto alle dimensioni dell'economia italiana, le risorse dei fondi pensione rappresentano circa il 6,5 del PIL e il 2,9 delle attività delle famiglie.

I dati analitici sulla composizione del patrimonio sono riferiti al 31 dicembre 2012 in quanto sono attualmente in corso di elaborazione sui dati 2013, frutto delle segnalazioni statistiche trasmesse dai fondi Pag. 8nel primo trimestre 2014, che saranno diffuse entro fine maggio nell'ambito della consueta relazione annuale che tiene COVIP.

L'analisi della composizione del patrimonio dei fondi pensione è condotta con riguardo a tutte le forme pensionistiche per le quali le scelte d'investimento fanno capo ai fondi pensione, seppure poi attuate per il tramite di intermediari finanziari e assicurativi. Sono, quindi, esclusi i fondi interni a banche e assicurazioni e quei fondi preesistenti le cui risorse fanno parte delle riserve matematiche di imprese assicurative, cioè gestioni di ramo primo e quinto.

Il patrimonio a tal fine preso a riferimento è pari a 76,3 miliardi di euro. Esso è impiegato per il 61 per cento in titoli di debito; di questi, oltre l'80 per cento è formato da titoli di Stato; il 14 per cento delle risorse è investito in azioni; le quote di organismi di investimento collettivo del risparmio, OICR, è pari al 13 per cento del totale.

Rispetto alle disponibilità complessive, mentre è significativa la presenza di titoli di Stato italiani, circa 21 miliardi di euro, pari al 27,8 del totale, risultano assai contenuti gli investimenti di titoli di debito, 1,7 miliardi, pari al 2,2, e in titoli di capitale, 660 milioni, pari allo 0,9, le imprese italiane, ossia l'economia reale del nostro Paese.

Se si deve guardare a una prospettiva di evoluzione degli investimenti dei fondi pensione in chiave di contributo alla crescita dell'economia del nostro Paese, è chiaro che il sentiero da percorrere è quello di incentivare il contributo dei fondi pensione al finanziamento dell'economia reale italiana. In varie occasioni, la COVIP si è fatta portatrice di tale messaggio nell'ovvio rispetto delle scelte gestionali demandate agli organi di amministrazione dei fondi pensione.

Da ultimo, la COVIP si è fatta promotrice di iniziative di incontro con i principali fondi pensione e casse professionali volti a favorire l'analisi di possibili scenari di intervento nell'ambito degli investimenti finalizzati a dare un contributo al rilancio dell'economia reale del Paese.

Naturalmente, ogni iniziativa che possa utilmente essere intrapresa nella direzione indicata dovrà, però, tenere conto di due elementi fondamentali: il rispetto dell'autonomia gestionale dei fondi pensione e la consapevolezza che la missione prioritaria dei fondi è e resta quella di assicurare una prestazione pensionistica integrativa di quella di base, cioè la tutela degli iscritti. L'obiettivo deve essere, dunque, quello di coniugare la redditività dell'investimento con le positive ricadute sulla crescita dell'economia nazionale.

Diamo ora uno sguardo al ruolo della COVIP nella vigilanza sugli enti previdenziali di base, cioè le casse privatizzate. In una prospettiva di efficienza dei controlli in ambito previdenziale avuta riguardo all'esperienza di vigilanza sulla gestione finanziaria dei fondi pensione, è stato affidato alla COVIP il compito di controllare sugli investimenti delle risorse finanziarie e sulla composizione del patrimonio degli enti previdenziali privati e privatizzati.

Va evidenziato che le funzioni della COVIP sono in questo caso circoscritte, non avendo essa alcuna competenza di carattere regolatorio per integrare la disciplina normativa primaria e secondaria né la prerogativa di intervenire direttamente nei confronti degli enti per favorirne la sana e prudente gestione e censurarne gli eventuali comportamenti ritenuti non corretti.

La COVIP deve riferire, invece, ai Ministeri del lavoro e dell'economia dell'esito della propria attività istruttoria per le casse mediante un'apposita relazione da trasmettere entro il 31 ottobre di ogni anno per ciascuno degli enti privatizzati le informazioni sulla complessiva articolazione delle attività detenute, sia di natura mobiliare sia immobiliare, sulla relativa redditività, sulla politica di investimento, sul sistema di gestione e controllo dei rischi nonché sul processo di impiego delle risorse.Pag. 9

A tal fine, COVIP ha definito gli schemi di rilevazione dei dati sulla composizione del patrimonio immobiliare e mobiliare degli enti sia a valori contabili sia a valori di mercato nonché sulla relativa redditività, valorizzando anche l'esperienza maturata sotto il profilo delle segnalazioni di vigilanza dei fondi pensione e prendendo a riferimento, ove possibile, le disposizioni sul processo di attuazione della politica di investimento adottata per i fondi pensione. Il complessivo sistema di segnalazioni è stato sottoposto a una procedura di consultazioni con gli enti anche per il tramite della relativa associazione di categoria. Al termine di tale attività istruttoria la COVIP ha quindi trasmesso, nello scorso mese di ottobre, una dettagliata relazione per ciascuno dei 15 enti di cui al decreto n. 509 del 1994 e dei 5 enti di cui al decreto n. 103 del 1996, al termine di un'ampia attività istruttoria in base alla quale è oggi possibile disporre di un insieme di dati sulla composizione delle attività detenute connotate da una elevato grado di omogeneità.

Ciò costituisce ora un patrimonio informativo che si accrescerà nel tempo e permetterà a COVIP stessa di strutturare in maniera sempre più articolata e ordinata il sistema dei controlli su questi enti. Tale patrimonio di informazioni sarà utile anche per la prevista attività di normazione specifica in materia di investimenti, conflitti e interessi e banche depositarie contenuta nel decreto di competenza del Ministero dell'economia di concerto con il Ministero del lavoro, sentita la COVIP, attualmente in corso di definizione.

Esso dovrà tener conto dei princìpi caratterizzanti il settore dei fondi pensione e dell'esigenza che le gestioni economica e finanziaria degli enti assicuri l'equilibrio di bilancio coerentemente con le risultanze dei bilanci tecnici. Tale decreto consentirà di disporre di un quadro di regole certe e predeterminate all'interno del quale possono esercitarsi le prerogative gestionali degli enti, che fino a oggi manca del tutto.

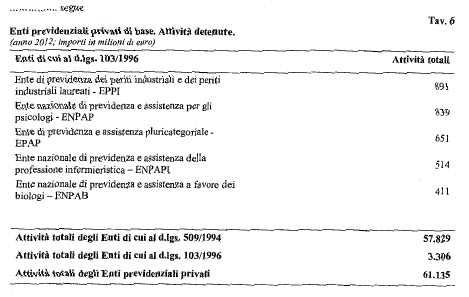

Per concludere, a questa Commissione forniamo i dati principali sulla composizione del patrimonio degli enti previdenziali privati e privatizzati. Le attività totali detenute dagli enti previdenziali privati e privatizzati ammontano, a fine 2012, a oltre 61 miliardi di euro, di cui circa 58 detenuti dal gruppo di enti di cui al decreto n. 509, un ammontare di attività a valori di mercato al 95 per cento di quelle facenti capo al complessivo sistema degli enti in questione. A circa 3 miliardi ammontano, invece, le attività detenute dagli enti di cui al decreto n. 103.

La composizione delle attività evidenzia una cospicua presenza di investimenti immobiliari. Sommando il valore degli immobili detenuti direttamente, le quote di fondi immobiliari e le partecipazioni in società immobiliari, la percentuale sul totale delle attività è superiore al 32 per cento. Consistente è anche la quota di titoli di Stato, circa 9 miliardi di euro, quasi il 15 per cento del portafoglio complessivo, di cui la gran parte, 7,2 miliardi, pari all'11,8 per cento, riferita a titoli di Stato domestici. Inoltre, la quota di investimento in obbligazioni e quote di capitale di imprese italiane sono rispettivamente pari a 1,2 miliardi e a 992 milioni di euro, a fronte di 5,6 miliardi di euro investiti in titoli di debito emessi da imprese e poco più di 2 miliardi di euro di titoli di capitale.

Complessivamente, dunque, circa 7,7 miliardi di euro sono destinati a titoli di debito di capitale di imprese, ma di questi solamente 2,2 miliardi, cioè il 3,6 per cento del totale delle attività, sono rivolti a imprese del nostro Paese.

Quanto agli investimenti in titoli nazionali, è dunque possibile replicare in una certa misura le considerazioni già svolte per i fondi pensione.

Questo è il quadro di insieme che rappresentiamo. La documentazione consegnata è molto più articolata e dettagliata. La COVIP resta, naturalmente, a disposizione della Commissione per ogni utile approfondimento.

PRESIDENTE. Nel ringraziare il presidente Tarelli per il suo intervento, do ora la parola ai colleghi che intendano intervenire Pag. 10per porre quesiti o formulare osservazioni.

SERGIO PUGLIA. Anche io ringrazio il presidente Tarelli per la sua presenza e disponibilità.

Per quanto riguarda il settore della previdenza integrativa, personalmente, ritengo che l'istituto del silenzio/assenso sul TFR sia stata una manovra meschina, e che tutti i partiti che hanno approvato quell'istituto abbiano fatto un gravissimo errore.

Un lavoratore che, ad esempio, non capisce bene il significato del modello, magari va dal datore di lavoro, oppure potrebbe non fidarsi e affidarsi ai sindacati. In questo caso, però, c’è un piccolo conflitto d'interesse. I sindacati, infatti, potrebbero anche essere i gestori del fondo di previdenza integrativa istituito dal contratto collettivo applicato per quel lavoratore. Credo, allora, sinceramente che il silenzio/assenso sia un istituto da abrogare.

È un istituto giuridico creato come deterrente sanzionatorio verso l'inerzia di un soggetto, direi creato contro l'inerzia della pubblica amministrazione. In questo caso, diventa una sanzione verso la mancanza di conoscenza del soggetto più debole, verso il suo denaro, il suo TFR, con una scelta che non può neanche essere revocata, a meno che, in casi particolari, malauguratamente non lavori per 2 anni. Questo è quanto penso sinceramente sul silenzio/assenso creato sulla scelta del TFR.

Vorrei due chiarimenti. Relativamente alla percentuale delle risorse dei fondi pensione impiegati in investimenti sull'economia reale, è disponibile una suddivisione analitica e la relativa redditività ? Un altro dato che inoltre vorrei conoscere, di cui però credo che non disponiamo, è quanti sono i lavoratori che stanno versando a questi fondi pensione proprio a causa dell'istituto del silenzio/assenso.

MARIA GRAZIA GATTI. Intervengo per ringraziare anche io il presidente Tarelli e prendo atto che disponiamo della vostra relazione sulle casse privatizzate, che mi riservo di leggere con attenzione.

Con riferimento ai contenuti della odierna audizione, vorrei sapere se sul secondo pilastro si riesce a quantificare la prestazione da erogare al lavoratore, pur tenendo conto delle difficoltà legate ai livelli di frantumazione che ci sono tra i diversi fondi, con la relativa dispersione. In tale ambito peraltro sono in atto o sono possibili forme di aggregazione che possano permettere, per esempio, un rendimento maggiore e più sicuro ? Penso alla questione dei fondi negoziali, alla polverizzazione iniziale che c'era e alla grande debolezza dei diversi fondi.

Inoltre, che sensazione avete circa le prospettive di sviluppo e consolidamento della previdenza complementare ? Faccio questa domanda anche perché ieri ho letto il contenuto di una agenzia di stampa relativa ad un incontro organizzato da voi e che riportava alcune riflessioni che peraltro avete riproposto anche oggi; tra queste, una riguardava come il meccanismo dei fondi sia caratterizzato proprio dal fatto che la loro gestione debba essere affidata a operatori specializzati. Nel momento in cui si evidenzia la necessità di intervenire di più sull'economia italiana, con la possibilità di investimenti diretti, ciò non dovrebbe comportare una modifica sostanziale anche nella gestione ?

NICOLETTA FAVERO. Dalla vostra relazione si evince che c’è una destinazione delle risorse finanziarie verso l'estero notevole. Come intendete favorire le condizioni per incrementare la percentuale degli investimenti in Italia, potendo essere gli stessi molto importanti in questo momento ?

PRESIDENTE. Do ora la parola al presidente Tarelli per la replica.

RINO TARELLI, Presidente della COVIP. Senatore Puglia, sul silenzio/assenso voglio lealmente partecipare a una riflessione di carattere più generale.

Nella pubblica amministrazione, non c’è stato silenzio/assenso. Il risultato è Pag. 11160.000 iscritti alle scuole, un migliaio di iscritti per Stato, parastato, agenzie fiscali e via discorrendo, 7-8.000 iscritti nel comparto enti locali e sanità. Questi ultimi contano 1.300.000 dipendenti.

Ho detto anche prima che c’è un problema di alfabetizzazione, che non si riesce a conseguire, e che poi va a scontrarsi con una realtà incontrovertibile: da qui in avanti, la pensione pubblica – lasciamo perdere quelli che andranno in pensione entro i prossimi 5 anni – andrà gradatamente a scendere dal 60 per cento fino al 45 per cento del salario percepito al momento del pensionamento, trasformando l'esistenza di un certo numero di cittadini da ordinaria a disagiata.

Personalmente apprezzo molto quello che hanno fatto nel Regno Unito: l'iscrizione è generalizzata, ma il lavoratore ha un tempo programmato e comunicato, che può essere anche di un anno, per stabilire se ritiene di stare o non stare. Questo significa che c’è anche il tempo per i fondi di compiere un'opera di informazione che da noi è veramente carente e rappresenta un problema veramente grande. Su come sia stato creato io non esprimo giudizi, ma il problema esiste, senatore, e va affrontato.

Sulla redditività di dettaglio delle tipologie di investimento, evidenzio che nel documento che abbiamo prodotto troverete delle tabelle esplicative; segnalo, tra le altre, la tavola 3 a pagina 35.

La relazione sugli investimenti delle casse a cui faceva riferimento la senatrice Gatti è stata trasmessa ad ottobre ai due ministri competenti, e successivamente data, quando ci è stata richiesta, anche alla Commissione. Il nostro vincolo di legge è di effettuare gli accertamenti e predisporre questa relazione, ma senza che noi possiamo utilizzarla in alcun modo. Possiamo solo trasmetterla ai due ministri, garantendone la veridicità e l'accurata formulazione. Faccio questa precisazione in quanto siamo stati un po’ attaccati dalla stampa e anche dalle casse, che lamentavano di aver fornito i dati e di non aver poi saputo più nulla.

Il rendimento generale di cui mi chiedeva è intorno al 20-25 per cento, ma questo sistema ormai si configura come un salvadanaio e il 25 per cento è sulla base di una corrente gestione, ma ormai la pensione è personalizzata nel bene e nel male. Il punto è sapere a cosa porta quello che si sta facendo. Noi abbiamo obbligato i vari fondi e assicurazioni a dare a ogni singolo iscritto proprio lo sviluppo dal momento in cui si iscrive, e ogni anno l'aggiornamento sul risultato pensionistico. Purtroppo, ciò non è stato ancora realizzato per la pensione pubblica mentre le due cose andrebbero coniugate, al fine di consentire una migliore pianificazione del proprio futuro.

Quanto alla riunione di ieri, questa è stata frutto di un lavoro che sintetizza mesi di ragionamenti e dimostrazioni con i singoli fondi, con la Confindustria, con i sindacati, e che ha visto anche la partecipazione di Cassa depositi e prestiti per disegnare uno scenario possibile di investimenti. Non seguirà nessuna circolare, nessuna direttiva.

L'obiettivo è quello di incoraggiare gli investimenti nell'economia reale. A fronte di 76 miliardi di investimenti, abbiamo solo 660 milioni investiti nell'economia del Paese ed è lì che bisogna intervenire. Non dobbiamo e non vogliamo intervenire sulle scelte autonome dei fondi, ma abbiamo scelto di intervenire – insieme a Cassa depositi e prestiti – sulla conoscenza e chiarimento delle possibilità, raccogliendo la disponibilità dei fondi ma anche la richiesta di veicoli più strutturati sulle loro esigenze.

Quindi stiamo lavorando per creare questa condizione. Ieri, il presidente Bassanini con i suoi tecnici, davanti a 150 soggetti tra fondi e casse, Confindustria, Confcommercio, CGIL, CISL e UIL, ha prospettato diverse soluzioni, ma ha anche aperto alla possibilità di costruire qualcosa in base ai suggerimenti o alle richieste che vengono direttamente dai fondi.

Si è aperta, perciò, una fase di accompagnamento in questa direzione. Vediamo se riusciremo a mettere in piedi dei veicoli mirati, non esclusivi per i fondi – la Pag. 12gestione diretta può essere un'altra trappola – ma tali per cui i fondi abbiano un ruolo nella scelta e nello sviluppo. Credo che sia anche molto opportuno.

Stiamo quindi andando avanti per aiutare i fondi ad aprire una finestra sull'economia domestica, che oggi è chiusa. Questo è lo sforzo in atto.

PRESIDENTE. Nel ringraziarla, ricordo che con l'ultima legge di stabilità questa Commissione ha esteso il proprio ambito di competenza sull'intero settore previdenziale allargato.

Sulla base di tali nuove attribuzioni, sono due gli aspetti sui quali intendiamo focalizzare la nostra attenzione. Il primo riguarda il sistema pubblico, e quindi l'INPS, di cui intendiamo approfondire sia l'aspetto della governance, che quello della sostenibilità del sistema, che secondo alcuni studi è a rischio perché chi ha il sistema contributivo sta attualmente pagando le pensioni a coloro che hanno il retributivo.

Il secondo – ricollegandomi a quanto da lei detto – è quello di verificare le soluzioni più efficienti per consentire l'impiego di parte dei patrimoni delle casse previdenziali private e dei fondi pensione in programmi di investimento pubblici. A tal fine, abbiamo promosso la costituzione di un tavolo istituzionale, composto da rappresentanti dei Ministeri dell'economia e delle finanze, del lavoro e delle politiche sociali, delle infrastrutture e dei trasporti e dello sviluppo economico, nonché esperti del settore ed altre istituzioni interessate tra cui anche Cassa depositi e prestiti. Questo tavolo avvierà a breve i propri lavori e ci farebbe piacere – permettendomi di parlare a nome della Commissione – anche una vostra partecipazione, affinché si possa arrivare in tempi abbastanza rapidi alla proposta di un quadro normativo e fiscale che sia in grado di agevolare un tale processo, anche attraverso l'offerta di incentivi per l'iscrizione ai fondi.

RINO TARELLI, Presidente della COVIP. Per il tavolo, siamo senz'altro disponibili. Le modifiche fiscali sono assolutamente necessarie. Per le modifiche normative, dobbiamo capire di cosa parliamo.

PRESIDENTE. Proprio perché abbiamo una concezione «laica» della situazione, siamo disponibili ad un ampio confronto.

RINO TARELLI, Presidente della COVIP. Relativamente alla questione della sostenibilità, mi permetto di rilevare che oggi, il sistema previdenziale del nostro Paese è in piena salute. Non è vero che sia in crisi. La crisi è determinata dalla somma che da 30 anni va avanti tra la previdenza che pagano i lavoratori e l'assistenza il cui costo viene scaricato su quei contributi, ed è bene che la Commissione lo tenga presente.

PRESIDENTE. È per questo che dobbiamo verificare. Siccome ci sono delle questioni di discrasia, come Commissione abbiamo il dovere di capire realmente come stanno le cose. Non possiamo continuare ad avere dati contrastanti. Questo è il nostro compito.

RAFFAELE CAPUANO, Direttore generale della COVIP. Presidente Di Gioia, capisco il punto che solleva, cioè la reale sostenibilità nel tempo di questo meccanismo INPS, per cui l'ammontare della pensione dovuta è calcolato sulla base del metodo contributivo e l'effettivo pagamento avviene sulla base del sistema a ripartizione, cioè i contributi incassati che servono a pagare le pensioni, per cui i flussi dovrebbero compensarsi in entrata e in uscita. Questo è un problema di cassa, però, che appunto poi crea un problema al bilancio dello Stato, che deve integrare.

Se guardiamo, però, al sistema previdenziale nel suo complesso, credo che sia interessante per questa Commissione e per il tavolo tecnico anche valutare la sostenibilità nel tempo della riforma Fornero, che probabilmente c’è perché i parametri di rivalutazione delle pensioni, di calcolo in relazione all'andamento demografico, all'andamento del tasso di mortalità, quindi le tavole biometriche, sono tali che Pag. 13la pensione si riduce al variare di certi parametri, e quindi e la pensione dovuta è più bassa e l'equilibrio c’è.

Al di là, però, della sostenibilità nel tempo dell'INPS, per carità importantissima, c’è anche un problema di tipo sociale, cioè l'adeguatezza nel tempo di questa prestazione a carico dei singoli. Che pensione percepiranno i singoli ? Con un nostro progetto esemplificativo, la nostra piccola busta arancione, abbiamo dimostrato che, in mancanza di un'accumulazione di risparmio privato a fianco della pensione pubblica, esiste un problema di adeguatezza delle prestazioni. Tra l'altro, non siamo i soli a dirlo, ma anche l'Unione europea, con il Libro verde sulla previdenza complementare. La questione va quindi vista nei due risvolti, sostenibilità del sistema e adeguatezza delle prestazioni.

PRESIDENTE. Nel ringraziare il presidente Tarelli e il direttore generale Capuano per la loro partecipazione, dispongo che la documentazione prodotta sia pubblicata in allegato al resoconto stenografico della seduta odierna e dichiaro conclusa l'audizione.

La seduta termina alle 9.40.

Pag. 14ALLEGATO