Sulla pubblicità dei lavori:

Sani Luca , Presidente ... 3

INDAGINE CONOSCITIVA SUL SISTEMA DI FINANZIAMENTO DELLE IMPRESE AGRICOLE

Audizione dei rappresentanti dell'Associazione bancaria italiana (ABI).

Sani Luca , Presidente ... 3

Sabatini Giovanni , Direttore generale dell'Associazione bancaria italiana (ABI) ... 3

Sani Luca , Presidente ... 7

L'Abbate Giuseppe (M5S) ... 7

Catania Mario (SCpI) ... 8

Taricco Mino (PD) ... 9

Caon Roberto (LNA) ... 9

Oliverio Nicodemo Nazzareno (PD) ... 10

Sani Luca , Presidente ... 10

Sabatini Giovanni , Direttore generale dell'Associazione bancaria italiana (ABI) ... 10

Sani Luca , Presidente ... 14

ALLEGATO: Documentazione consegnata dai rappresentanti dell'ABI ... 15

Sigle dei gruppi parlamentari:

Partito Democratico: PD;

MoVimento 5 Stelle: M5S;

Il Popolo della Libertà - Berlusconi Presidente: PdL;

Scelta Civica per l'Italia: SCpI;

Sinistra Ecologia Libertà: SEL;

Lega Nord e Autonomie: LNA;

Fratelli d'Italia: FdI;

Misto: Misto;

Misto-MAIE-Movimento Associativo italiani all'estero-Alleanza per l'Italia: Misto-MAIE-ApI;

Misto-Centro Democratico: Misto-CD;

Misto-Minoranze Linguistiche: Misto-Min.Ling.;

Misto-Partito Socialista Italiano (PSI) - Liberali per l'Italia (PLI): Misto-PSI-PLI.

PRESIDENZA DEL PRESIDENTE LUCA SANI

La seduta comincia alle 13.40.

Sulla pubblicità dei lavori.

PRESIDENTE. Avverto che la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso la trasmissione televisiva sul canale satellitare della Camera dei deputati e la trasmissione diretta sulla web-tv della Camera dei deputati.

Audizione dei rappresentanti dell'Associazione bancaria italiana (ABI).

PRESIDENTE. L'ordine del giorno reca, nell'ambito dell'indagine conoscitiva sul sistema di finanziamento delle imprese agricole, l'audizione dei rappresentanti dell'Associazione bancaria italiana (ABI).

Ringrazio gli auditi per aver accolto l'invito della Commissione. Sono presenti il dottor Giovanni Sabatini, direttore generale, il dottor Gianfranco Torriero, responsabile della direzione strategie e mercati finanziari, la dottoressa Maria Carla Gallotti dell'ufficio relazioni istituzionali e la dottoressa Ildegarda Ferraro dell'ufficio stampa.

Do la parola al direttore generale dell'ABI Giovanni Sabatini.

GIOVANNI SABATINI, Direttore generale dell'Associazione bancaria italiana (ABI). Grazie, presidente e onorevoli, per l'opportunità che oggi viene offerta all'Associazione bancaria di partecipare alle audizioni per una ricognizione e un aggiornamento della situazione del sistema di finanziamento alle imprese agricole.

Abbiamo predisposto un documento, che spero sia circolato, con tutta una serie di dati in dettaglio. Io cercherò di riassumere gli aspetti più rilevanti del documento. Ovviamente sono a disposizione per rispondere alle vostre domande insieme ai miei colleghi.

È evidente che il punto di partenza di ogni riflessione non può essere che un'analisi del contesto complessivo in cui si sta muovendo l'economia italiana e, in quest'ambito, anche il settore bancario, partendo dalla constatazione che la crisi che ha colpito il Paese negli ultimi cinque anni ha cominciato a far sentire in maniera pesante i suoi effetti sull'economia reale in particolare dalla seconda metà del 2011.

Questo è il momento in cui anche il settore bancario italiano, che tra i settori europei era quello che era riuscito a resistere meglio nella prima fase della crisi, caratterizzata soprattutto da fenomeni finanziari, ha cominciato a risentire dell'effetto dell'incremento della percezione del rischio sovrano. È proprio in questo momento, a partire dalla seconda metà del 2011, che si cominciano a manifestare segnali d'indebolimento anche nell'offerta di credito.

Nonostante gli otto trimestri di segno negativo nelle variazioni del PIL e un contesto sicuramente complesso, caratterizzato anche da una caduta degli investimenti e da una caduta della domanda interna, il settore bancario continua a essere stabile e solido, come più volte è stato rappresentato non soltanto dalle autorità italiane (dal ministro Saccomanni e dal Governatore della Banca d'Italia), ma Pag. 4anche dai rapporti del Fondo monetario internazionale in sede di valutazione del sistema finanziario italiano.

Questo ha di fatto consentito che, nonostante l'ampiezza e la profondità della crisi, il settore bancario, pur con tassi in rallentamento, continuasse a finanziare l'economia italiana. A settembre 2013 l'ammontare dei prestiti erogati alla clientela dalle banche che operano in Italia ammontava a 1.864 miliardi di euro, comunque sempre sui livelli massimi su un orizzonte temporale lungo dieci anni, e soprattutto nettamente superiore all'ammontare complessivo della raccolta dalla clientela domestica, che è pari a 1.728 miliardi di euro.

La dinamica del credito, comunque, è in rallentamento, ma in linea con quella che osserviamo all'interno dell'area dell'euro. Se ci fermiamo a guardare i finanziamenti alle imprese e alle famiglie, al netto della Pubblica amministrazione, essi ammontano a 1.436,5 miliardi di euro a fine settembre e hanno segnato una variazione leggermente negativa di poco superiore a quella della media europea (-2,9 per cento contro una media di -2,8 nell'area dell'euro). Ricordo però che a maggio del 2011 assistevamo ancora a tassi di crescita dello stock di credito all'economia privata superiori al 6 per cento.

Se si verifica più in dettaglio, prendendo in esame il segmento delle imprese non finanziarie, la dinamica del credito alle imprese appare leggermente più negativa (-4,6 per cento nell'agosto 2013 rispetto a un anno precedente). Tuttavia, ancora una volta, stiamo riuscendo a fare meglio della media dell'area dell'euro, che vede una contrazione del 5,8 per cento dei finanziamenti alle imprese non finanziarie. Soprattutto, il nostro dato non è confrontabile, ad esempio, con la dinamica del credito in Spagna, che ha toccato una contrazione del 20 per cento. Siamo dietro soltanto a Paesi come la Francia e la Germania.

L'andamento della dinamica del credito risente di fattori, sia di domanda sia di offerta. In questa fase, per quanto emerge nelle nostre analisi, noi riteniamo che sia l'elemento della domanda, soprattutto la domanda per investimenti, ad essere particolarmente debole. Questa debolezza è spiegata dalla fragilità del contesto. È pur vero che i cosiddetti indicatori economici leggeri cominciano a manifestare dei primi segnali di ripresa (c’è qualche segnale positivo che viene dagli indicatori di fiducia delle imprese), ma gli indicatori economici pesanti, basati su dati quali le variazioni del PIL e le variazioni della produzione industriale, continuano a essere ancora fortemente negativi.

La domanda di credito, soprattutto per investimenti, continua a essere debole. Ovviamente, a fronte di una domanda di credito che, come emerge anche dalle analisi della Banca d'Italia, continua a essere guidata soltanto da domanda di ristrutturazioni di precedenti debiti, ossia da una domanda di credito con un'elevata componente di rischio, anche l'offerta di credito ha delle difficoltà.

Le difficoltà nell'offerta di credito sono legate a vari elementi. Dal lato delle quantità disponibili, le tensioni sui mercati finanziari, seppur rallentate negli ultimi tempi, continuano a vedere un differenziale dei tassi d'interesse tra Italia e Germania superiore ai 240 punti base, che ovviamente si riflette su condizioni di maggior costo della raccolta delle banche, e quindi su un maggior costo del credito erogato all'economia.

C’è anche un problema di qualità della raccolta. La raccolta che oggi le banche italiane fanno, soprattutto sul segmento domestico, è concentrata sul breve termine. Fortunatamente, grazie anche alla solidità del nostro sistema, abbiamo continuato a osservare che la raccolta complessiva ha avuto delle variazioni positive, ma la composizione di questa raccolta è tutta sbilanciata sul breve termine. Una raccolta a breve termine non consente un'erogazione di finanziamenti a medio e lungo termine, pena lo sbilancio tra l'attivo e il passivo degli intermediari, con gravi rischi per la stabilità.

Un ulteriore elemento è quello del peggioramento della qualità degli attivi delle banche italiane, misurata in termini Pag. 5di crescita del rapporto delle sofferenze sul totale degli impieghi, che ad agosto del 2013 ha raggiunto una percentuale di oltre il 7 per cento, fra i picchi massimi. Ricordo che un anno prima eravamo soltanto al 5,9 per cento. Se poi si scompone questo dato per categorie, si osserva che il valore delle sofferenze sul totale degli impieghi raggiunge un picco superiore al 13 per cento per i piccoli operatori economici, si attesta all'11,7 per cento per le imprese, al 10,4 per le imprese agricole e al 6 per cento per le famiglie consumatrici. C’è un forte aumento del rischio di credito, che spiega anche un irrigidimento delle condizioni dell'offerta.

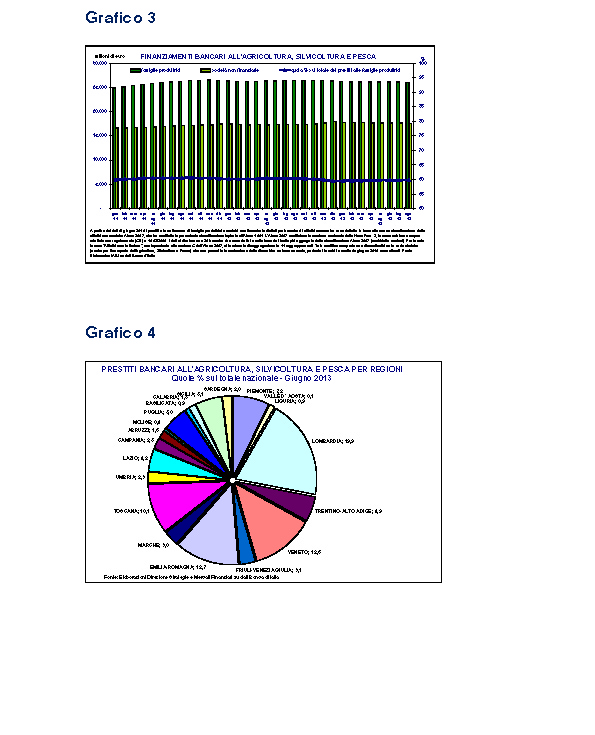

Questo è il contesto all'interno del quale collocare l'analisi della dinamica del credito, con specifico riferimento al settore dell'agricoltura. Analizzando l'andamento dei finanziamenti, emerge che ad agosto 2013 avevamo uno stock di crediti concessi al settore agricoltura, silvicoltura e pesca di 43,5 miliardi di euro. Questo settore assorbe circa il 5 per cento del totale dei finanziamenti che vengono erogati alle imprese. È un valore sicuramente superiore al contributo complessivo che l'agricoltura dà alla formazione del PIL.

Ovviamente, nell'ultimo anno anche la dinamica dei finanziamenti al settore agricolo ha manifestato un rallentamento, seppure nettamente inferiore rispetto a quello di altri settori. In effetti, ad agosto 2013, la variazione dei prestiti al settore agricolo si è ridotta dello 0,3 per cento, contro un aumento dell'1 per cento di fine 2012, e addirittura un aumento del 7 per cento alla fine del 2011. È dunque un valore sicuramente molto migliore rispetto a quello che citavo relativo alla totalità delle imprese, che era intorno a una variazione negativa di circa il 5 per cento. Questi dati potete trovarli, anche in forma grafica, nella documentazione distribuita.

Ovviamente, questo rallentamento risente delle condizioni di contesto e, per quanto dicevo prima, è leggermente peggiore se osserviamo la dinamica dei finanziamenti oltre il breve termine. In questo caso ho ricordato che l'offerta di finanziamenti a medio e lungo termine risente della difficoltà di raccolta che oggi le banche italiane stanno avendo proprio su questo segmento temporale.

Osservando la ripartizione geografica dei finanziamenti concessi al settore dell'agricoltura, vediamo che di fatto oltre la metà di questi finanziamenti sono concentrati in Lombardia (20 per cento del totale), Emilia Romagna (12,6) e Veneto (12,7). Se aggiungiamo anche la Toscana, che assorbe il 10 per cento dei finanziamenti, queste regioni di fatto assorbono circa il 65 per cento del totale dei finanziamenti erogati. Vengono poi il Piemonte, il Trentino, la Puglia e la Sicilia, con quote intorno al 5 per cento, e il Lazio, che è intorno al 4 per cento.

Anche nel settore dell'agricoltura il contesto recessivo è andato a impattare sulla rischiosità dei finanziamenti. Di conseguenza, anche in questo settore osserviamo un peggioramento di tutti gli indicatori di rischiosità creditizia. Anche in questo caso il rapporto che usiamo come indicatore sintetico, e cioè quello tra le sofferenze lorde e gli impieghi, per il settore agricolo è pari al 10,4 per cento. Sicuramente, quindi, è su livelli elevati, anche se è leggermente inferiore alla rischiosità del totale delle imprese, che si cifra intorno all'11,3 per cento.

Se analizziamo un altro indicatore, e cioè quello del rapporto tra i finanziamenti utilizzati e i finanziamenti accordati, osserviamo che in agricoltura questo valore del rapporto, che si colloca intorno all'86-90 per cento, è superiore rispetto al totale dei settori produttivi, dove scende al 67 per cento. Quest'indicatore riflette anche il fatto che nel settore agricolo c’è una maggiore quota di finanziamenti a medio e lungo termine, e quindi l'utilizzo è sicuramente superiore dell'accordato.

A questo punto, per brevità, cercherei di concentrarmi su alcuni interventi che in questa fase di crisi il settore bancario ha messo in campo, anche per venire incontro alle esigenze delle imprese che, pur avendo prospettive di ripresa, si trovavano in una situazione di forte tensione finanziaria.Pag. 6

In questo contesto, dal 2009 sono state messe in campo misure straordinarie (le famose moratorie), recentemente rinnovate nel 2013 dall'accordo per il credito, che hanno consentito di sospendere il rimborso della quota capitale dei mutui alle piccole e medie imprese che, pur essendo in bonis, cioè in una situazione senza pregressi mancati pagamenti, mostrassero tensioni e difficoltà nella gestione finanziaria.

Queste iniziative sono state compendiate all'inizio di quest'anno in quelle che abbiamo definito le nuove misure per il credito alle piccole e medie imprese. È un accordo che prevede una serie di misure strutturate, non soltanto la possibilità di sospendere il pagamento della quota capitale dei mutui, ma anche quella di prevedere, in determinati casi e a determinate condizioni, l'allungamento del periodo di ammortamento del prestito. A ciò si aggiunge la possibilità, laddove ci sia la prestazione di garanzia del Fondo per le piccole e medie imprese, di mantenere anche il tasso d'interesse inizialmente stipulato.

Queste sono misure importanti che oggi hanno dato un aiuto consistente a oltre 109.000 finanziamenti a livello nazionale. Questi sono soltanto i finanziamenti sospesi a fronte del nuovo accordo, fino al settembre 2013. Se a questi aggiungiamo i risultati delle precedenti iniziative, arriviamo a una cifra complessiva di quasi 370.000 finanziamenti sospesi.

A questi 109.000 finanziamenti, per i quali è stato sospeso il rimborso della quota capitale, corrispondono circa 33 miliardi di debito residuo, e soprattutto una liquidità che è rimasta nella disponibilità delle imprese pari a oltre 5 miliardi.

Questi dati, riferiti specificamente al settore dell'agricoltura, riguardano circa 25.000 domande di sospensione del rimborso delle quote capitali e una liquidità liberata per quasi un miliardo di euro.

Ovviamente, queste sono misure emergenziali, a cui è opportuno affiancare anche altre misure. Osservavo all'inizio del mio intervento che uno degli elementi di criticità in questo momento, che ostacola il recupero dell'erogazione del credito alle imprese, è l'elevata rischiosità degli imprenditori. In questa logica, risultano particolarmente importanti gli strumenti di garanzia.

In questo contesto, a livello nazionale, insieme a altre associazioni di imprese, abbiamo proposto al Governo un piano per un rilancio di un sistema. Abbiamo parlato di Progetto garanzie Italia, un sistema articolato di garanzie che andasse ad affiancare il Fondo di garanzia per le piccole e medie imprese, con l'obiettivo di realizzare un volano di garanzie in grado di mettere in campo circa 100 miliardi di nuovi finanziamenti.

Ovviamente, con specifico riferimento al settore dell'agricoltura, possono essere messe in campo importanti iniziative. Una sicuramente molto importante è quella del nuovo fondo credito dell'ISMEA, nel quale potranno affluire anche le risorse dei programmi di sviluppo regionali, con l'obiettivo di concedere finanziamenti alle imprese agricole, in collaborazione con il settore bancario.

È uno strumento che dovrebbe favorire l'accesso al credito delle imprese agricole, soprattutto attraverso un più efficiente impiego delle risorse europee destinate alle regioni, e secondo una modalità uniforme e condivisa con il sistema bancario, fondata su una collaborazione tra pubblico e privato. Infatti, l'erogazione alle imprese di finanziamenti agevolati a valere sul suddetto fondo è affiancata da finanziamenti, di importo almeno pari, erogati dalle banche a condizioni di mercato, sulla base di una convenzione quadro che le banche aderenti sottoscriveranno con l'ISMEA.

Su questo fronte stiamo lavorando con il Ministero e soprattutto siamo in attesa del decreto ministeriale, che è l'atto con cui potremmo arrivare alla stipula della convenzione tra l'ABI e l'ISMEA, che vedrà l'adesione delle banche e dettaglierà le modalità operative.

Sulla base degli stessi principi di uniformità e standardizzazione delle procedure, il Ministero delle politiche agricole alimentari e forestali, in collaborazione Pag. 7con l'ABI, ha predisposto la regolamentazione necessaria per la gestione dei contratti di filiera agroalimentare e di distretto, che prevedono la concessione di un finanziamento agevolato, sulla base di una provvista fornita dalla Cassa depositi e prestiti, e, anche in questo caso, necessariamente accompagnato da un finanziamento bancario, concesso dalle banche convenzionate, sempre a condizione di mercato.

La dotazione finanziaria iniziale è di circa 100 milioni di euro, che sono stanziati per questo strumento, a cui poi potrebbero anche sommarsi eventuali contributi a fondo perduto concessi dalle regioni.

Vorrei accennare alle misure previste dalla cosiddetta «nuova legge Sabatini». Anche se non è specificatamente destinato alle imprese agricole, è comunque uno strumento a cui queste potranno accedere. Faccio riferimento all'articolo 2 del decreto-legge n. 69 del 2013 (cosiddetto decreto del fare), cioè a quello strumento che prevede che la Cassa depositi e prestiti metta a disposizione delle banche un plafond finanziario di 5 miliardi per la concessione di finanziamenti a tasso agevolato a favore delle piccole e medie imprese per l'acquisto di macchinari, impianti e attrezzature nuovi di fabbrica ad uso produttivo. Alle piccole e medie imprese sarà riconosciuto un contributo pubblico rapportato agli interessi sui finanziamenti concessi dalle banche, a valere sul plafond della Cassa depositi e prestiti. Anche su questo stiamo lavorando con la Cassa depositi e prestiti per definire la convenzione quadro, che stabilirà le modalità procedurali per la concessione degli aiuti, secondo quanto previsto in un emanando decreto del Ministero dello sviluppo economico.

Chiuderei con due brevissimi cenni a due ulteriori iniziative dell'Associazione bancaria, rivolte alla totalità delle imprese, e che sicuramente possono interessare anche le imprese agricole. Mi riferisco innanzitutto al «Progetto speciale banche 2020», che ha fondamentalmente la finalità di creare una piattaforma informativa e formativa, per far sì che le banche possano fornire un supporto alle imprese nell'utilizzo dei fondi europei, e quindi per aiutare anche le imprese alla partecipazione ai bandi di gara. È un progetto a cui stanno aderendo le principali banche, che riteniamo possa contribuire a un miglior utilizzo delle risorse europee da parte delle nostre imprese.

Un altro tema su cui stiamo lavorando è il colloquio finanziario tra banche e imprese. Siamo partiti con un'iniziativa, inizialmente con Confindustria, per far sì che, sulla base di formati standard di documentazione finanziaria, fosse più semplice, agevole e rapido il confronto tra piccole e piccolissime imprese e banche, al fine di accelerare il processo di erogazione dei finanziamenti. Questo programma di comunicazione finanziaria è stato progressivamente esteso anche a altre categorie di imprese. Riteniamo che anche questo possa essere un ottimo strumento per le imprese agricole, affinché possano presentare le loro domande di richiesta di finanziamento alle banche in maniera più strutturata, e i loro progetti di investimento abbiano dei requisiti di bancabilità e di finanziabilità che sicuramente potranno accelerare l’iter della concessione del finanziamento.

PRESIDENTE. Grazie. Do la parola ai deputati che intendono intervenire per porre quesiti e formulare osservazioni.

GIUSEPPE L'ABBATE. Grazie, presidente. Ringrazio il dottor Sabatini. Io avrei alcune domande da porre. Innanzitutto vorrei sapere, su un ammontare «x» di debito del mondo agricolo verso il sistema bancario, in che percentuale hanno inciso le moratorie fatte. Secondo i dati in nostro possesso, hanno inciso pochissimo, perché gran parte del debito delle imprese agricole fa sì che, secondo gli accordi di Basilea 2, queste imprese si trovino in uno stato non in bonis. Di conseguenza, le porte delle banche sono bloccate per queste imprese, che non possono usufruire di tutti gli strumenti messi in atto.

Come si può cercare di allargare un po’ le maglie in riferimento alle varie misure Pag. 8messe in atto, come le moratorie, per cercare di raggiungere quante più imprese agricole possibile e non solo quelle che sono in bonis ? Si rischia di dare soldi a chi ha già i soldi e quindi non ha realmente grandi problemi.

Una problematica sulle richieste di accesso alla moratoria è quella dell'informazione. Magari questo non è un problema strettamente dovuto a voi. Troppo spesso le associazioni di categoria non fanno molta informazione. Come vorreste risolvere questo problema ?

Ritornando al discorso di tutte quelle imprese agricole che oggi purtroppo non sono in situazione in bonis, sarebbe ottimo se riusciste a trovare uno strumento per dare la possibilità almeno di accedere a quei finanziamenti a livello europeo e quindi ai piani di sviluppo rurale (PSR). Queste aziende infatti, pur volendo investire e pur volendo innovare, non possono neanche utilizzare quegli strumenti messi a disposizione dell'Unione Europea. Il rischio che incorriamo è perdere ulteriori finanziamenti, che ritorneranno in Europa, e con la nuova PAC saranno distribuiti ad altri Paesi. In questo modo avvantaggeremmo ulteriormente i Paesi che ci fanno concorrenza.

MARIO CATANIA. Rivolgo un ringraziamento al direttore Sabatini. Ho seguito con attenzione sia l'esposizione di carattere generale sull'andamento del settore sia le notazioni fatte più specificamente sull'agricoltura.

Prendo atto della sottolineatura che ha fatto il dottor Sabatini sulla circostanza che il mondo dell'agricoltura beneficia di un'attenzione da parte del sistema creditizio non inferiore a quella che è la sua consistenza reale. Anzi, il direttore accennava, in relazione al PIL, a un'attenzione addirittura maggiore.

Viceversa, devo riscontrare dai contatti quotidiani che ho con il mondo agricolo una situazione di forte sofferenza, non in senso tecnico dei crediti, ma nel senso di difficoltà di accesso al sistema. Faccio due considerazioni e al tempo stesso due domande.

La prima domanda è di carattere generale. Ho l'età per ricordare l'epoca in cui c'era un regime di credito agrario specifico. Questo regime all'epoca comportava la presenza negli sportelli bancari di una serie di funzionari perfettamente a conoscenza di quello che è il mondo agricolo e di quello che è il conto economico dell'impresa agricola.

Tutto ciò da tempo non c’è più. Da tempo ho la percezione che sia sparita dagli sportelli bancari una componente di funzionari che abbia questa qualificazione, e che sia in grado di valutare un'impresa agricola in tutte le sue reali angolazioni economiche, ovviamente ai fini del credito.

Da ministro non sono riuscito a far partire nulla al riguardo, perché non ho avuto i tempi. Lei, direttore, riterrebbe utile, complessivamente per il mondo agricolo ma anche, di riflesso, per il sistema bancario, il ritorno a una legislazione specializzata per l'agricoltura in materia di credito, che abbia tra le altre conseguenze anche la riqualificazione di una generazione di funzionari bancari preparati in materia ?

La seconda considerazione e domanda si riallaccia alla giusta preoccupazione avanzata dal collega rispetto all'apertura di una nuova fase dei finanziamenti per lo sviluppo rurale. L'ISMEA, come è stato ricordato, ha messo a punto uno strumento che dovrebbe andare in quel senso. Rilevo che anche altri strumenti dell'ISMEA purtroppo non hanno una conoscenza da parte dell'utenza idonea a valorizzarli.

Chiedo al direttore qual è la sua spiegazione di tutto ciò. Perché gli strumenti dell'ISMEA non sono utilizzati come potrebbero essere ? Ci sono varie scuole di pensiero al riguardo, non ultima, una che addossa al vostro sistema la responsabilità di tutto ciò. Malelingue dicono che gli sportelli bancari preferiscono indirizzare l'agricoltore verso forme di accesso al credito tradizionali, con garanzie di carattere immobiliare (tanto per essere chiari) rispetto agli strumenti di garanzia previsti dall'ISMEA.Pag. 9

Sorvolando questo, come mai, a suo avviso, gli strumenti dell'ISMEA non sono utilizzati come potrebbero ? Da un'altra angolazione, ritiene che lo strumento nuovo concepito per i prossimi anni, soprattutto in relazione allo sviluppo rurale, potrà funzionare ?

MINO TARICCO. Grazie, presidente. Anch'io ringrazio per lo spaccato e il quadro complessivo di analisi della situazione che ci è stato fornito.

Mi preme capire una questione, inserendomi sulla scia dei colleghi che sono intervenuti. Uno dei limiti che in moltissimi casi abbiamo riscontrato nella passata pianificazione dei programmi di sviluppo rurale, è legato al fatto che in alcuni casi, a fronte di un contributo pubblico sulla realizzazione di investimenti significativi per le aziende, queste ultime, o per il livello di indebitamento complessivo che avevano, o per la situazione economica in cui si trovavano ad operare, non sempre avevano facilità a approvvigionarsi per la copertura finanziaria della parte mancante per l'investimento. A fronte di un 30-40 per cento a fondo perduto, non sempre le aziende avevano il rimanente 70 per cento per far fronte agli investimenti, con una cadenza dei piani di rientro che fosse sostenibile dall'andamento economico dell'azienda.

Già nella passata programmazione si era parlato di questo, ma poi le regole con cui l'Unione europea aveva costretto alla costruzione dei programmi di sviluppo rurale non avevano reso percorribile questa strada. È possibile immaginare un sistema in cui la percentuale stanziata a fondo perduto non venga utilizzata per abbattere il costo dell'investimento dell'azienda agricola, ma vada ad incidere azzerando gli interessi e riducendo il capitale da restituire ? È simile a quello che si faceva con i vecchi prestiti per gelo e grandine di una volta, dove il contributo veniva utilizzato per rendere a tasso zero l'investimento e, per la parte rimanente, riduceva l'entità della restituzione della quota capitale che doveva essere restituita. Il tutto potrebbe essere assistito dal Fondo di controgaranzia interbancario, e eventualmente, anche da una controgaranzia pubblica.

Dal vostro punto di vista, un meccanismo del genere è attivabile e percorribile su larga scala ? Rispetto all'ISMEA, avrebbe il vantaggio di essere un meccanismo ordinario. Sull'ISMEA molte volte ciò che frena è la bardatura burocratica dentro la quale bisogna infilarsi per poter attingere a questo tipo di risorse.

Si potrebbe immaginare un sistema in cui, a fronte del riconoscimento della bontà del progetto da parte di colui che è chiamato ad approvarlo (nella mia realtà lo fanno le province, da altre parti le regioni o altri organismi), scatti automaticamente questo meccanismo ? Ad esempio, se un'impresa ha un investimento di 230.000 euro da fare, le viene automaticamente acceso un mutuo da 230.000 euro, dove il 40 per cento a fondo perduto che l'impresa prendeva azzera l'interesse e riduce la somma da restituire, magari a 215.000 euro. Si dovrebbe innescare in automatico il meccanismo di fondo interbancario di garanzia, assistito da un fondo di controgaranzia, eventualmente pubblico.

Dal vostro punto di vista, è una via che potrebbe essere percorribile ? Io credo che semplificherebbe la vita alle aziende agricole e, da un certo punto di vista, moralizzerebbe il settore agricolo. È chiaro che un investimento del genere lo fa solo chi ha in cuore di sviluppare l'attività, perché nell'immediato non gli torna nulla. In questo modo si selezionerebbero gli attori. Mi piacerebbe avere un vostro parere su questo tema.

ROBERTO CAON. Mi sembra chiaro che il rifinanziamento dei vecchi finanziamenti non sia cambiato, ma anzi sia solo in aumento. È evidente lo stato di crisi in cui versa questo comparto della nostra economia. Se non ho capito male, si tratta del 50 per cento dei finanziamenti che erano stati erogati negli ultimi anni che sono stati ritrattati, e purtroppo portati avanti negli anni per dare una spalmatura del debito. Mi sbaglio ?Pag. 10

Convengo in maniera totale con quello che diceva il collega Catania: gli operatori si trovano veramente in difficoltà quando arrivano allo sportello bancario e hanno a che fare con funzionari che magari si occupano di finanziamenti di altro tipo e non capiscono molto bene la filiera e come funziona esattamente il sistema agricolo, con la stagionalità e tutto il resto.

NICODEMO NAZZARENO OLIVERIO. Ringrazio il direttore Sabatini per quest'occasione che ci ha offerto. Il dottor Sabatini partiva da un'affermazione: il sistema bancario in Italia è stabile e solido. Poi ha sviluppato una riflessione ancora più generale, per capire a livello generale il tema del credito, e a livello nostro il finanziamento delle imprese agricole. Tuttavia, questo sistema bancario stabile e solido non si verifica perché c’è meno credito per le imprese agricole

I dati dell'ISMEA ci fanno capire che, tra aprile e giugno di quest'anno, i finanziamenti bancari complessivamente erogati al settore primario sono scesi a 660 milioni di euro, facendo segnare una contrazione del 7,1 per cento rispetto allo stesso periodo dell'anno precedente.

Rispetto a questo tema, lo stesso dottor Sabatini ci ha fatto capire che i finanziamenti a medio e lungo termine, che rappresentano comunque l'80 per cento del totale, in agricoltura diminuiscono, e diminuiscono anche i finanziamenti per investimenti, mentre la maggior parte dei finanziamenti che vengono dati sono per la ristrutturazione del debito.

C’è un problema ulteriore che riguarda il fatto che per finalità corrente sono cresciuti di 32 punti i finanziamenti su base annua e del 12,8 per cento quelli per ristrutturazione del debito, mentre quelli per investimenti sono scesi del 17 per cento. Qual è il problema ? Non è che la stabilità e la solidità del sistema bancario e italiano cade tutta sul sistema delle imprese agricole ?

Vengo dal Mezzogiorno e so anche che molte aziende che hanno avuto la possibilità di prendere i PSR oggi sono in mano alle banche, che hanno anche un costo del denaro particolarmente alto. Infatti, non si praticano gli stessi tassi in tutti Italia. Molte di queste aziende agricole (le più fortunate) restano in mano alle banche, altre restano in mano ad altra associazione.

Signor direttore, come è possibile aiutare le imprese agricole per il finanziamento ? Comprendo che le banche non sono delle associazioni come la Croce rossa o le società di mutuo soccorso. È chiaro che hanno anche altri obiettivi. Tuttavia, lavorare affinché le aziende agricole possano uscire da questa forte crisi che attanaglia tutto il mondo economico, e soprattutto quello agricolo, specialmente in alcuni territori del Mezzogiorno, credo che sia un obiettivo fondamentale anche per le banche, e quindi anche per l'ABI.

Vorrei chiedere come è possibile fare questo, trovando nuovi strumenti oppure lavorando affinché gli strumenti che ci sono attualmente vengano meglio utilizzati ? Io so che molti prodotti di ISMEA non vengono utilizzati. Per quale motivo ?

PRESIDENTE. Non ho altri interventi. Darei la parola al direttore, ricordando che se non ha a disposizione tutti gli elementi per la risposta può comunque integrare l'audizione con un contributo scritto.

Do la parola a Giovanni Sabatini per la replica.

GIOVANNI SABATINI, Direttore generale dell'Associazione bancaria italiana (ABI). Provo senz'altro a rispondere, anche perché alcuni temi mi sembrano comuni e ricorrenti. Partendo dalle domande dell'onorevole L'Abbate, l'ammontare di liquidità rimasta nel sistema dell'impresa per effetto delle moratorie, con specifico riferimento al settore delle imprese agricole è di circa 1,7 miliardi, e si confronta con i 43 miliardi dello stock complessivo.

Purtroppo, lei ha ragione: noi siamo vincolati da un sistema di regole per cui, anche queste moratorie, che sono strumenti emergenziali, possono essere rivolti solo a imprese che comunque hanno una situazione in bonis, secondo le definizioni delle regole europee.Pag. 11

Le cito un esempio, che oggi è per noi particolarmente rilevante: abbiamo da poco avuto il documento dell'Autorità bancaria europea (EBA), che ha dato delle definizioni finalmente armonizzate su che cosa si intende per crediti deteriorati. L'applicazione di queste regole consentirà un confronto più omogeneo tra le banche dei diversi Paesi europei.

Uno dei problemi che avremmo avuto, se non avessimo utilizzato dei criteri stringenti nei confronti delle moratorie, è che oggi tutto l'ammontare delle moratorie, secondo i criteri dell'EBA sarebbero stati riclassificati come crediti deteriorati, andando a peggiorare la nostra situazione, a fronte dell'esercizio di valutazione della qualità degli attivi che farà la Banca centrale europea nei confronti delle banche in vista dell'Unione bancaria.

Questo significherebbe peggiorare la situazione delle banche. Peggiorare la situazione delle banche significherebbe peggiorare il loro grado di rating, e quindi il loro costo della raccolta, che si rifletterebbe di nuovo sui finanziamenti erogati all'economia, alle imprese e dunque anche alle imprese agricole.

Purtroppo ci sono una serie di vincoli che, rispetto alla semplice erogazione del credito, sono posti oggi non più da regole dell'autorità nazionale, ma da regole europee, alle quali non riusciamo a sfuggire.

Devo dire che, rispetto, ad esempio, alla direttiva che introdurrà in Europa i nuovi requisiti dell'accordo di Basilea 3, siamo riusciti, proprio lavorando insieme con le imprese, a ottenere un piccolo successo. Presentandoci insieme con la Confindustria, l'Alleanza delle cooperative e la Rete imprese Italia dal commissario Barnier, siamo riusciti a dire che se si stringono troppo i requisiti di assorbimento patrimoniale nei confronti delle piccole e medie imprese, si mettono in difficoltà non le banche ma le imprese.

Alla fine siamo riusciti a far modificare una regola che consente di non far aumentare, a fronte del nuovo quadro di regole, l'assorbimento patrimoniale, cioè la quantità di patrimonio che ogni banca deve mettere a fronte di un credito che concede a una piccola e media impresa. Purtroppo però il quadro delle regole vincola i comportamenti.

Vengo alla seconda parte, cioè alla spiegazione su cosa fare. Noi crediamo che lavorare sulle garanzie e sugli strumenti di garanzia sia oggi il modo più efficace e più efficiente per cercare di ridare spinta al credito. Il Fondo di garanzia delle piccole e medie imprese, che, tra l'altro, la legge di stabilità rifinanzia per 1,6 miliardi, in questa fase di crisi ha rappresentato un elemento importante, perché la riduzione del credito non fosse realmente tale a quella che si sarebbe verificata in sua assenza, tenuto conto della violenza della caduta dell'attività produttiva, della caduta del PIL e delle altre grandezze macroeconomiche.

Da qui origina la nostra richiesta al Governo di predisporre un sistema di garanzia più forte, rafforzando il fondo di garanzia delle piccole e medie imprese, e, ad esempio, affiancandolo con altri fondi di garanzia.

Noi avevamo formulato una proposta a firma non solo dell'ABI, ma anche della Confindustria, della Rete imprese Italia e dell'Alleanza delle cooperative, che immaginava la possibilità di stanziamenti per complessivi 2,2 miliardi di euro su tre anni, per affiancare il Fondo centrale di garanzia per le piccole e medie imprese con altri due fondi. Il primo sarebbe stato destinato soprattutto a finanziamenti per investimenti e innovazione tecnologica, e non più limitato alle piccole imprese, ma anche alle medie e grandi imprese. Ci sarebbe stato poi un altro fondo destinato a fare da garanzia alle famiglie per rilanciare anche il settore immobiliare residenziale.

In questo contesto, purtroppo, dati i vincoli di finanza pubblica, non so se ci saranno spazi per finanziare quest'ipotesi, ma c’è anche un'altra soluzione che si potrebbe rinvenire e che avevo rappresentato anche in sede della mia audizione a commento del disegno di legge di stabilità. Mi riferisco al modello tedesco. In Germania l'equivalente della Cassa depositi e prestiti eroga garanzie rivolte a concedere Pag. 12finanziamenti alle imprese, avendo una garanzia diretta dello Stato. La garanzia diretta dello Stato alla Cassa depositi e prestiti ha il vantaggio di non andare a impattare sullo stock di debito pubblico, come lo farebbe uno stanziamento diretto a favore di un fondo. Questo meccanismo, che in Germania è utilizzato, potrebbe dare ossigeno a un sistema di garanzie più ampio e più strutturato.

A quel punto, laddove ci fossero queste disponibilità, all'interno di un sistema di garanzia, si potrebbero prefigurare dei comparti destinati a specifici settori, e quindi anche a quello agricolo. Credo che oggi lavorare su soluzioni intelligenti che mettano a disposizione delle imprese dei sistemi di garanzia che possano migliorare il loro merito di credito sia il volano che fa ripartire il circuito del credito.

Un altro tema è sicuramente la necessità di una migliore attività d'informazione e di formazione sugli strumenti esistenti, a cominciare dalle moratorie, ma anche dagli esistenti strumenti di garanzia.

Noi, con le nostre commissioni regionali, cerchiamo di trasmettere le informazioni su tutto il territorio. Abbiamo stimolato e cerchiamo di realizzare anche iniziative congiunte con le altre associazioni di categoria, perché per noi che siamo banche commerciali, e quindi produciamo reddito se eroghiamo credito, è importante che si determinino le condizioni per cui, a regole costanti, si possa fare credito. Il tema dell'attività d'informazione e formazione anche sugli strumenti dell'ISMEA è sicuramente importante.

Quando l'onorevole Catania era ministro avviamo un'iniziativa per portare insieme, nella sede del Ministero, banche e rappresentanti delle imprese agricole, per cercare di favorire il dialogo e la reciproca conoscenza dei problemi degli uni e degli altri.

Il progetto a cui facevo riferimento per migliorare la comunicazione finanziaria è proprio volto a spiegare all'impresa come strutturare i suoi dati contabili. Dobbiamo renderci conto che spesso le imprese agricole sono soggette a regimi di contabilità semplificata. Di conseguenza, i dati che le regole di determinati modelli ci richiedono non sono sempre disponibili.

Allo stesso tempo, il modello di comunicazione finanziaria serve anche a fare formazione per le banche, perché spesso è opportuno che le caratteristiche di alcuni processi produttivi, che non sono riconosciute da modelli asettici costruiti dai regolatori, siano prese in considerazione nel momento in cui una pratica di fido viene istruita. Questo è un tema che abbiamo cominciato ad affrontare, ma possiamo sicuramente continuare a lavorarci.

Vorrei a rispondere alle osservazioni correttissime dell'ex ministro Catania. Sicuramente abbiamo un problema generale: le normative nazionali hanno margini di manovra molto ristretti, perché purtroppo, soprattutto nel nostro settore, quasi tutta la disciplina è ormai di emanazione comunitaria. Noi siamo i primi a sottolineare sempre che il modello «taglia unica» non va bene per tutte le banche. Non si può applicare lo stesso modello di regolamentazione alla banca di credito cooperativo e alla Goldman Sachs, anche se si parla di proporzionalità, in quanto è proprio la natura dell'attività che è sostanzialmente diversa. Noi abbiamo criticato quest'approccio della regolamentazione così uniforme.

Quest'approccio ci lascia veramente spazi molto ridotti. Tuttavia, all'interno di questi minimi spazi di manovra lasciati alla legislazione nazionale, si può valutare se è possibile individuare delle misure che possano rendere il credito per il settore agricolo più coerente con le sue specificità. Questa è una cosa su cui possiamo riflettere volentieri.

Sul tema dell'ISMEA, dicevo che sicuramente c’è necessità di una migliore informazione. Si stava studiando (ma siamo ancora in attesa di una finalizzazione) un ulteriore strumento, il fondo di garanzia ISMEA, su cui avevamo lavorato con l'ISMEA. Purtroppo credo che certe volte anche i processi amministrativi non abbiano l'adeguata velocità, come la velocità della crisi richiederebbe.Pag. 13

Passo ora alle domande dell'onorevole Taricco. Credo che il meccanismo che lei descriveva potrebbe sicuramente funzionare ma, come lei stesso riconosceva, solo per i nuovi investimenti. Purtroppo, quello che noi oggi osserviamo è che l'elemento di maggiore criticità è la domanda di ristrutturazione di vecchi debiti. In quel caso, questo meccanismo non funzionerebbe. Sicuramente, siamo disponibili a ragionare per mettere in campo uno strumento con le caratteristiche che lei evidenziava, ma con la limitazione che potrà andare a finanziare solo i nuovi investimenti. Al momento, purtroppo, di domanda di credito per nuovi investimenti ne vediamo veramente poca.

Passo alle osservazioni dell'onorevole Caon. Purtroppo il problema fondamentale che oggi noi osserviamo, come ha detto lei, è che la domanda di credito è sulle ristrutturazioni del debito. Purtroppo abbiamo un elemento che in questo momento è sotto l'analisi della Banca centrale europea, delle agenzie di rating e degli analisti finanziari: l'enorme quantità di crediti deteriorati che noi abbiamo nei nostri bilanci.

Tornando al tema della stabilità del nostro sistema, è vero che il nostro sistema è stabile, però oggi molti mettono in discussione la nostra stabilità, in relazione non soltanto allo stock, ma soprattutto alla dinamica delle sofferenze, che purtroppo continua ad aumentare. Non siamo ancora arrivati al livello massimo. Si osserva una decelerazione nel tasso di crescita delle sofferenze. Noi speriamo che quest'ultimo trimestre 2013 finalmente ci porti un segno positivo davanti alla variazione del PIL, ma prima che questa richiesta si traduca in un effetto sulle sofferenze c’è un lag temporale di 3-6 mesi. Questo è il nostro problema.

Vengo all'ultima domanda dell'onorevole Oliverio. Come dicevo, noi siamo fondamentalmente banche commerciali. La nostra redditività dipende dalla capacità di fare credito e di fare buon credito. Quindi credo che le imprese e le banche in questo momento stiano soffrendo nello stesso modo la crisi.

Le imprese hanno difficoltà economiche legate alla congiuntura e hanno problemi, anche finanziari; la loro rischiosità aumenta. Questo per noi significa vendere di meno. In fin dei conti, noi siamo un fornitore delle imprese. Non forniamo materia prima industriale, ma materia prima finanziaria.

Se non troviamo chi compra la nostra merce e ce la paga, abbiamo dei problemi di redditività. Di conseguenza, anche noi vorremmo poter aumentare la quantità di credito che eroghiamo, perché la stabilità dipende anche dalla capacità di generare reddito. Se lei guarda i risultati delle banche, vedrà che noi abbiamo livelli di redditività minima, e molte banche oggi hanno una redditività negativa. Non a caso, abbiamo banche, fortunatamente di piccole dimensioni, che sono in situazioni di grave difficoltà.

Questo significa che da parte nostra non c’è sicuramente una mancanza di volontà nell'erogare credito, anzi la nostra solidità dipende dalla nostra redditività, che a sua volta dipende dalla capacità di erogare credito. Il problema è che il contesto normativo e congiunturale oggi creano quest'effetto di contrazione dell'offerta e della domanda di credito che sta danneggiando tutti.

Insieme alle imprese, riteniamo che si dovrebbe ridurre il problema del rischio di credito, attraverso un efficiente sistema di garanzie. Devo dire se noi confrontiamo i dati del debito tedesco e vi aggiungiamo le garanzie che lo Stato tedesco ha concesso, appare che l'ammontare del debito e delle garanzie concesse dallo Stato tedesco sono maggiori dell'ammontare del debito e delle garanzie concesse dallo Stato italiano. In Germania il meccanismo delle garanzie funziona bene.

Facciamo qualcosa anche noi su questa linea, perché questo è lo strumento per ridare un po’ di ossigeno al circuito del credito. Tuttavia, non è soltanto il credito Pag. 14che fa ripartire la crescita. Se il credito finanzia investimenti, allora facciamo ripartire la crescita, se il credito serve semplicemente a prorogare situazioni di difficoltà, la crescita non riparte, nonostante la disponibilità di credito.

PRESIDENTE. Ringrazio il direttore Giovanni Sabatini e autorizzo la pubblicazione in calce al resoconto stenografico della seduta odierna della documentazione consegnata dell'ABI (Vedi allegato). Dichiaro conclusa l'audizione.

La seduta termina alle 14.45.

ALLEGATO