Sulla pubblicità dei lavori:

Capezzone Daniele , Presidente ... 3

INDAGINE CONOSCITIVA SULLE TEMATICHE RELATIVE AGLI STRUMENTI FINANZIARI DERIVATI

Audizione del professor Donato Masciandaro.

Capezzone Daniele , Presidente ... 3

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 3

Capezzone Daniele , Presidente ... 9

Busin Filippo (LNA) ... 9

Paglia Giovanni (SEL) ... 10

Pesco Daniele (M5S) ... 10

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 10

Pesco Daniele (M5S) ... 11

Ruocco Carla (M5S) ... 11

Villarosa Alessio Mattia (M5S) ... 11

Capezzone Daniele , Presidente ... 12

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 12

Paglia Giovanni (SEL) ... 13

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 13

Paglia Giovanni (SEL) ... 14

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 14

Capezzone Daniele , Presidente ... 14

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 14

Pesco Daniele (M5S) ... 15

Masciandaro Donato , professore ordinario di economia politica presso l'Università Bocconi di Milano ... 15

Capezzone Daniele , Presidente ... 16

ALLEGATO: Documentazione depositata dal professor Donato Masciandaro ... 17

Sigle dei gruppi parlamentari:

Partito Democratico: PD;

MoVimento 5 Stelle: M5S;

Forza Italia - Il Popolo della Libertà - Berlusconi Presidente: (FI-PdL);

Area Popolare (NCD-UDC): (AP);

Scelta Civica per l'Italia: (SCpI);

Sinistra Ecologia Libertà: SEL;

Lega Nord e Autonomie - Lega dei Popoli - Noi con Salvini: LNA;

Per l'Italia-Centro Democratico: (PI-CD);

Fratelli d'Italia-Alleanza Nazionale: (FdI-AN);

Misto: Misto;

Misto-MAIE-Movimento Associativo italiani all'estero-Alleanza per l'Italia: Misto-MAIE-ApI;

Misto-Minoranze Linguistiche: Misto-Min.Ling.;

Misto-Partito Socialista Italiano (PSI) - Liberali per l'Italia (PLI): Misto-PSI-PLI;

Misto-Alternativa Libera: Misto-AL.

PRESIDENZA DEL PRESIDENTE DANIELE CAPEZZONE

La seduta comincia alle 14.30.

Sulla pubblicità dei lavori.

PRESIDENTE. Avverto che la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso l'attivazione di impianti audiovisivi a circuito chiuso e la trasmissione televisiva sul canale satellitare della Camera dei deputati.

Audizione del professor Donato Masciandaro.

PRESIDENTE. L'ordine del giorno reca, nell'ambito dell'indagine conoscitiva sulle tematiche relative agli strumenti finanziari derivati, l'audizione del professor Donato Masciandaro.

Do subito la parola al nostro ospite affinché svolga la sua relazione.

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Bocconi di Milano. Ringrazio davvero la Commissione e lei, presidente, per avermi invitato.

Le mie riflessioni, sia quelle scritte sia le eventuali altre che farò alla luce dei vostri quesiti, sono a vostra disposizione. Tali riflessioni, che vorrei condividere con voi, riguardano essenzialmente tre aspetti.

Il tema è i derivati e la loro regolamentazione e, rispetto ad esso, vorrei precisare qual è la mia prospettiva: all'Università Bocconi ho una cattedra di Economia della regolamentazione finanziaria, dunque la mia prospettiva sarà macroeconomica.

Proverò a svolgere, in particolare, l'analisi di due tipi di rapporti costi-benefici: un'analisi del rapporto costi-benefici tradizionale, cioè quella economica, e un'analisi del rapporto costi-benefici politica, relativa cioè a vantaggi e costi attesi, dal punto di vista politico, da un certo sistema di norme. Probabilmente vi darò anche notizie e informazioni che già conoscete ma mi auguro che, almeno la prospettiva, sia diversa da quella delle altre audizioni che avete già svolto nell'ambito di questa indagine conoscitiva.

Credo che in questa Commissione non serva specificare che cos’è un derivato. Partiamo quindi dal presupposto che tutti conosciamo questi contratti, nei quali almeno una delle parti si impegna a un pagamento in relazione al verificarsi di almeno un evento legato all'andamento di almeno un prezzo. È una definizione molto generale ma credo che in quest'aula abbiate già potuto verificare quanto la fantasia possa rendere concreta questa definizione così generale.

Il derivato è uno strumento che serve a coprirsi da un rischio o ad assumere un rischio. Le mie riflessioni saranno basate con riferimento a due tipi di indicatori. Un indicatore è quello del valore nozionale a cui è legato il derivato, il quale ha sempre un bene sottostante. L'altro è il cosiddetto valore intrinseco o fair value, che è il prezzo del contratto.

La mia domanda è se il mercato dei derivati sia un mercato tossico. Spiego subito che uso il termine «tossico» in termini di rischio sistemico. In altre parole, il mercato dei derivati può creare un rischio sistemico ? Questa domanda interessa Pag. 4un macroeconomista perché riguarda il bene pubblico. In buona sostanza, ogni mercato ha un certo livello di efficienza e, di solito, esso interessa chi lavora in quel mercato. Dal punto di vista macroeconomico è interessante capire se un mercato, al di là del suo livello di efficienza, possa creare esternalità negative in termini di rischio sistemico e di instabilità finanziaria.

Rispetto al rischio sistemico, proverò a illustrarvi tre fotografie: la prima è una diagnosi del mercato dei derivati, che è essenzialmente un mercato mondiale; la seconda è una fotografia sulla terapia, cioè quello che si è fatto dopo la grande crisi iniziata nel 2007-2008 e ciò che non si è ancora fatto; la terza fotografia riguarda i riflessi del quadro generale su un Paese periferico, come è il nostro, nel senso che andrò a specificare.

Partirò dai dati che ho inserito anche nelle slide che vi ho consegnato, i quali pongono tuttavia una difficoltà di fondo. So che già conoscete questo aspetto della questione: il problema circa i dati sui derivati è dovuto al fatto che esistono essenzialmente due tipi di mercati. Da un lato ci sono i mercati cosiddetti regolamentati, i quali hanno due caratteristiche, ossia la centralizzazione e la standardizzazione. Dall'altro abbiamo i mercati non regolamentati, quelli over the counter, in cui la fantasia degli operatori si può sbizzarrire. Questo implica che i contratti non sono né standardizzati né centralizzati. Gli scambi sono, quindi, di natura bilaterale.

Ciò rappresenta effettivamente un problema. L'ultima stima attendibile che ho reperito è del Fondo Monetario e risale al 2009. In base a tale stima, i mercati regolamentati non rappresentano neanche la metà del totale, essendo pari al 45 per cento. Ciò significa che dobbiamo lavorare su stime. Quelle che commenterò sono state effettuate dalla Banca dei regolamenti internazionali.

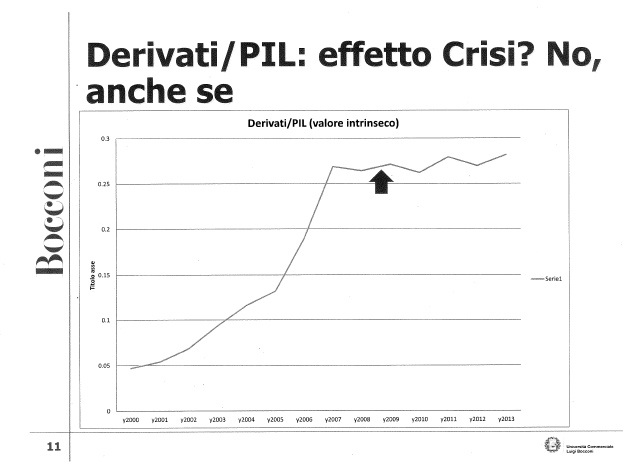

Partendo dai dati, la cosa più interessante credo sia distinguere fra ciò che è accaduto prima della crisi e ciò che è accaduto dopo la crisi. Se guardate il grafico relativo al periodo precedente la crisi, vi accorgerete che c’è stata una crescita esponenziale di questo tipo di mercato. Con l'arrivo della crisi notiamo il primo dato interessante: alcuni mercati sono crollati e altri no. Il mercato internazionale dei capitali, che aveva fino ad allora registrato una crescita esponenziale, nel 2008 è crollato.

Guardando il mercato dei derivati, invece, vi accorgerete che l'effetto crisi non c’è stato o, meglio, il mercato era in crescita e, anche dopo la crisi, è continuato a crescere, seppur con una velocità completamente diversa dal passato. Questo vale sia per i valori nozionali sia per i valori intrinseci. In poche parole, l'effetto crisi sui derivati non è stato evidente, se non in termini di tasso di velocità. Si tratta quindi di un mercato ancora oggi rilevante.

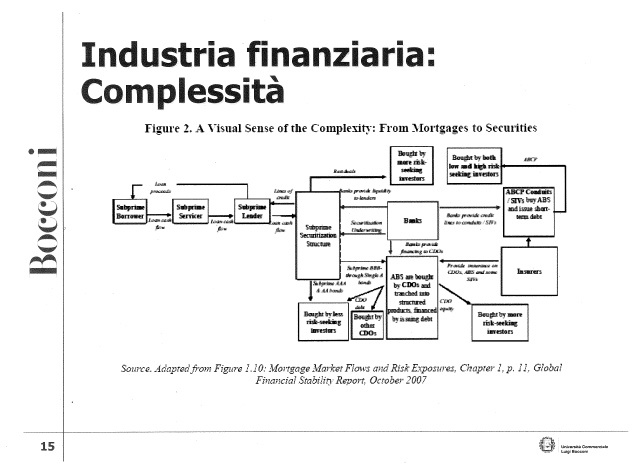

A questo punto la domanda centrale è se il mercato dei derivati sia un mercato tossico. Per valutare il grado di tossicità di un mercato, vi propongo tre indicatori: la dimensione, la complessità e le interconnessioni tra le operazioni. In buona sostanza, l'idea è che quanto più un mercato è opaco tanto più è tossico. La tossicità di un mercato, inoltre, non è un valore oggettivo né astratto: essa dipende dall'industria finanziaria in cui tale mercato è inserito.

Ricordiamo com'era e com’è l'industria finanziaria. Essa è, di per sé, un'industria opaca essenzialmente per due ragioni. Nei vent'anni che hanno preceduto la crisi ci sono stati due motori: da un lato, la deregolamentazione finanziaria, che, tradotto, significa poter fare tutto quello che si riesce a fare utilizzando la tecnologia; dall'altro lato, le politiche monetarie espansive. Il combinato disposto di questi due motori ha fatto crescere in maniera straordinaria, nel senso letterale del termine, il debito privato in tutti i Paesi avanzati e tale crescita del debito privato ha reso tutta l'industria finanziaria opaca nel senso dato nella mia definizione. Nella relazione che vi ho consegnato potrete verificare i dati sulle dimensioni esponenziali del debito privato, i dati sulla complessità Pag. 5di queste operazioni e, infine, troverete alcune immagini che rappresentano gli intrecci caratteristici del sistema della finanza.

Una volta raccontavamo nei libri di testo che esistevano le banche, gli intermediari finanziari, le assicurazioni e altro. Se provate a disegnare una mappa delle intersezioni tra questi quattro corner con quattro colori diversi, partirete da un disegno in cui i quattro colori sono distinti per poi giungere a un disegno in cui non riuscirete più a distinguerli. Vedrete allora la finanza, cioè una gigantesca scatola nera.

Prendete queste mie affermazioni molto forti – per quello che si ritiene essere lo stile forte o debole di un docente – tenendo conto del vincolo di tempo. Sto cercando di fare affermazioni abbastanza decise. Qualche volta però la realtà non è bianca o nera, ma grigia.

Nel sistema finanziario i derivati, che di per sé sono caratterizzati da opacità, per come si configurano in termini di dimensione, complessità e interconnessione, sono stati un elemento tossico per due diversi aspetti. Da un lato c’è la tossicità aziendale, per cui il derivato può essere un fattore scatenante o rilevante in una crisi aziendale. Ne sono esempi Enron, Parmalat, Lehman Brothers e AIG.

Sono quattro esempi di crisi aziendale, rispetto alle quali non si è sempre verificato l'altro effetto tossico, cioè la crisi sistemica. Con Enron e Parmalat non c’è stata crisi sistemica, mentre in Lehman Brothers e AIG si è verificata. Questo significa che il derivato è come la benzina: gli effetti dipendono dal tipo di serbatoio in cui la si mette. Se il serbatoio è saturo e ha detonatori, scoppia. Quanto meno il serbatoio è saturo e quanti meno detonatori ci sono, tanto più la situazione è sotto controllo.

Questa è la diagnosi generale. La terapia è facile perché basta scardinare le tre caratteristiche che causano opacità, riducendo la dimensione del mercato, la complessità e le interconnessioni. Questa terapia è stata applicata ? Mi piacerebbe dare subito la risposta ma vi propongo prima qualche dato.

La terapia, in linea di principio, è stata definita. Il G20, a partire da una riunione del 2009, ha definito le seguenti cinque ricette: aumento delle informazioni, aumento della centralizzazione degli scambi, aumento dei coefficienti di capitale, aumento dei margini e definizione di infrastrutture di mercato.

Definite queste cinque ricette, il G20 ha anche iniziato un monitoraggio attraverso il Financial Stability Board. Abbiamo in proposito documenti interessanti, che ci offrono una specie di termometro del livello di implementazione a cui ciascun Paese e ciascuna regione rappresentati nel Financial Stability Forum sono giunti. È una fotografia scattata rispondendo a due domande: quanti provvedimenti legislativi e quanti regolamenti attuativi sono stati adottati effettivamente.

Da questa fotografia ho provato a dedurre due dati. In termini di legislazione, rispetto al progetto è stato adottato il 54 per cento del totale dei provvedimenti. Tenete conto che siamo a ormai sette anni dall'inizio della crisi. Ho calcolato che questo 54 per cento del 2014 era il 50 per cento nel 2013 e il 32 per cento nel 2012. Non mi sembra che il 54 per cento in sette anni rappresenti un tasso di velocità molto elevato.

Le cose vanno anche peggio in termini di regolamentazione attuativa. Il tasso di adozione di tali provvedimenti è infatti pari al 26 per cento. Nel 2012 era del 14 per cento e nel 2013 del 12 per cento. In alcuni casi le regolamentazioni hanno seguito il cammino del gambero. Per dirvi quanto di questo 26 per cento è stato attuato negli Stati Uniti non ho neanche bisogno di guardare la tabella: il valore è zero. Negli Stati Uniti sono stati annunciati alcuni principi, ma non sono stati adottati i regolamenti. L'Unione europea va un po’ meglio perché siamo al 40 per cento. Purtroppo il Financial Stability Forum non fornisce dati disaggregati per singoli Paesi.Pag. 6

Il mio giudizio personale su questi dati, se me lo consentite, non è confortante, anche perché questi numeri tendono a sovrastimare il successo delle iniziative poiché dicono che un'iniziativa ha avuto successo anche quando solo una classe di derivati viene regolamentata. In secondo luogo, sappiamo che alcuni regolamenti sono stati applicati in più di un Paese, ma non c’è alcuna informazione disponibile quanto al tasso di coerenza o di uniformità nella loro applicazione.

In buona sostanza, se posso riassumere, il mio giudizio sulla terapia è che il grado di tossicità si è ridotto, ma è ancora molto alto. Come dicevo, per l'approccio che adotto cerco di intrecciare analisi economica e analisi politica. In base all'analisi economica queste regolamentazioni dovevano essere messe in atto. Se non sono state poste in essere, devo dedurne che le classi politiche non hanno alcun interesse ad andare avanti in questa direzione. Ci possono, però, essere anche altre spiegazioni.

Veniamo all'Italia. In questo quadro generale, l'Italia è, in senso tecnico, un Paese periferico in termini di volume e caratteristiche del mercato dei derivati. Vorrei porre la stessa domanda, cioè chiedermi se esista, in Italia, un rischio sistemico legato al mercato dei derivati. Per dare una risposta ho analizzato tre diversi sotto-comparti: derivati e imprese, derivati e banche, derivati e pubblica amministrazione.

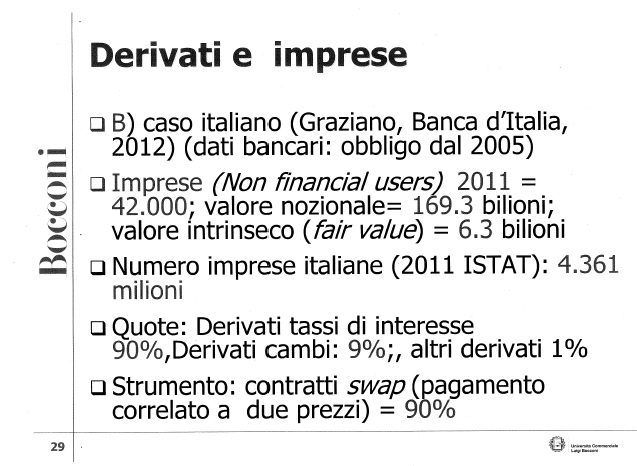

Cominciamo da derivati e imprese. La domanda è se in Italia le imprese utilizzino i derivati. Ho due tipi di dati. C’è un'analisi comparata del 2009 in cui sono state analizzate le imprese quotate ad alta trasparenza, cioè quelle che hanno un patrimonio informativo molto ricco. L'analisi riguarda quarantasette Paesi, fra cui l'Italia. Sono state censite novantatré imprese italiane quotate, che all'epoca del censimento rappresentavano il 43 per cento della Borsa italiana. Tra queste novantatré, il 61 per cento ha utilizzato almeno una volta i derivati.

Ci chiediamo se novantatré imprese siano tante o poche e se il 61 per cento sia tanto o poco. Tolti gli Stati Uniti, l'Italia, rappresenta l'uno per cento del totale. Per quanto riguarda gli altri Paesi, cioè la Germania, la Francia e la Spagna – non considero neanche il Regno Unito perché, insieme agli Stati Uniti, rappresenta una quota molto più grande degli altri –, le dimensioni sono più o meno analoghe. In termini di dimensioni è un piccolo mercato. In termini di comparazione con i nostri naturali partner, Francia e Germania, le dimensioni sono più o meno omogenee.

In base a questa analisi il 38 per cento delle imprese faceva derivati sui cambi, mentre il 33 per cento faceva derivati sui tassi di interesse e altro.

Questa è una prima fonte di dati. Ce n’è un'altra che, a mio avviso, è anche più efficace. Si tratta di un lavoro della Banca d'Italia del 2012. Poiché dal 2005 c’è l'obbligo per le banche di registrare tutte le operazioni, abbiamo i dati relativi a tutte le imprese italiane che fino al 2012 hanno utilizzato i derivati. Sono 42.000. Sono tante o sono poche ? Per capire le dimensioni del fenomeno, sappiate che, nello stesso anno, le imprese italiane risultavano essere 4,4 milioni. Il valore nozionale di questi derivati è di circa 70 miliardi di euro e il valore di fair value è di circa 6 miliardi.

Che operazioni in derivati fanno le imprese italiane ? Per il 90 per cento si tratta di operazioni di copertura dal tasso di interesse. Lo strumento è il più semplice possibile, cioè il contratto swap. Come sapete, si tratta di un contratto molto semplice.

In termini di evoluzione nel tempo, il numero delle imprese che usano derivati è diminuito, scendendo, dal 2000 al 2010, da 45.000 a 35.000. Per quanto riguarda i valori nozionali e il fair value, vi ricordo che il valore nozionale sovrastima le caratteristiche di quello che è forse l'unico valore da considerare, cioè il valore intrinseco o fair value. È un prezzo su uno scambio e credo che la cosa importante da ricordare sia che, di per sé, se quel prezzo ha un valore positivo o negativo, non Pag. 7significa nulla. Credo sia un punto importante perché adesso commenterò i dati legati al valore intrinseco.

Faccio un esempio utilizzando, se posso, il presidente Capezzone. Se voglio fare un contratto swap perché sono preoccupato di un rischio legato ai tassi di interesse, perché temo che i tassi di interesse aumentino, io e il presidente facciamo uno swap. La promessa è che io gli darò, a scadenza, il valore di un flusso di interessi costanti e lui, a scadenza, mi darà il valore di un flusso di interessi variabili. In base alla mia aspettativa, alla fine del contratto sarà il presidente a dover pagare me. A bilancio, quindi, metterò un «più». Per sapere se sono stato bravo, dovrò confrontare quel «più» con l'informazione relativa al valore del rischio che volevo coprire. Al contrario, ipotizziamo che i tassi siano andati, come si aspettava la controparte, verso il basso. Alla fine del periodo io troverò un «meno». Anche in questo caso, per capire se ho fatto un'operazione sbagliata, dovrò confrontare quel «meno» con il valore del rischio che volevo coprire.

Credo che questo sia importante perché, se guardiamo i numeri di questi contratti e ci chiediamo se il rischio sia concentrato o molto «granulare», io rispondo che è molto «granulare». Il valore medio di un derivato, infatti, è 229.000 euro. Per capire se sia un valore grande o piccolo dobbiamo vedere il valore mediano. Il valore mediano ci dice dove si ferma il 50 per cento delle osservazioni, e le osservazioni si fermano a 25.000 euro. Questo significa che in questo periodo il prestito ha riguardato numeri piccoli, con alcune punte.

Che tipo di imprese ha stipulato questi contratti ? Dal punto di vista geografico, si tratta di imprese del centro-nord. Come potete vedere nella slide di pagina 31 della mia relazione, si tratta essenzialmente di imprese del nord e, per quanto riguarda il tipo di governance, si tratta in prevalenza di società di capitali (SpA e Srl).

Sul dato relativo alle imprese pubbliche ho preparato un lucido ad hoc perché si tratta di un elemento interessante. Le imprese pubbliche, in questa analisi, risultano essere molto poche: 42 su 34.000 al settembre 2010. Rappresentano «solo» il 5 per cento del totale. Quello che è interessante è vedere la velocità con cui queste imprese hanno stipulato derivati. Il tasso di crescita di tutte le imprese è del 73 per cento. Quello delle imprese pubbliche è del 1.297 per cento.

Come mai le imprese pubbliche hanno avuto un tasso di crescita nell'uso dei derivati così elevato ? Non può esserci solo una ragione economica, perché, altrimenti, il tasso di crescita sarebbe omogeneo a quello di tutte le altre imprese. La spiegazione che do è che, nella gestione delle imprese pubbliche, ci sono le due dimensioni – l'analisi costi-benefici economica e quella dell'analisi costi-benefici politica – la quale non deve peraltro essere necessariamente distorsiva. È questa, a mio avviso, l'unica spiegazione di una crescita così anomala dei derivati nelle imprese pubbliche rispetto a quelle private.

Faccio un'ultima osservazione. Le imprese che fanno i derivati sono tendenzialmente grandi e questo è un dato fisiologico, conforme alla situazione degli altri Paesi. Sono inoltre imprese con una struttura finanziaria tendenzialmente densa o complessa – qui ci sono alcuni indicatori di leverage – e anche questo è standard. Inoltre hanno un basso ROE. Ciò non significa che siano poco produttive. Le imprese che non usano derivati sono piccole e di solito sono molto sottocapitalizzate. Non mi meraviglia, quindi, che abbiano un ROE particolarmente più alto.

Possiamo chiederci inoltre se quelle imprese facciano finanza solo fine a sé stessa o se tali operazioni servano loro anche per investimenti. In base ai dati a nostra disposizione, in media, la propensione all'investimento delle imprese che hanno utilizzato i derivati è più alta.

Riassumendo, non ci sono tratti patologici nel comportamento medio delle imprese italiane che hanno utilizzato questo tipo di contratti. Si sono sbilanciate rispetto al totale del loro indebitamento ? Anche qui non c’è risposta. Più sono Pag. 8grandi, maggiormente sono indebitate e, com’è fisiologico, hanno utilizzato maggiormente i derivati.

In conclusione, esiste un rischio sistemico settoriale per le imprese italiane ? La risposta, sulla base dei dati, è no. C’è un'anomalia rappresentata dalle imprese pubbliche, che andrebbero osservate un po’ meglio.

Passo alle banche. Parlare delle banche significa considerare tutti i dati che prima abbiamo esaminato solo quando l'utilizzatore dei derivati erano le imprese. Le banche, infatti, dovendosi coprire per ogni forma di rischio, fanno contratti derivati sia con i financial users sia con i non financial users. Come al solito, ho tenuto conto dell'andamento dei valori nozionali e dei fair value netti.

Come vedete dai grafici 39 e 40 che vi ho consegnato con la mia documentazione, non ci sono anomalie, nel senso che ritroviamo il solito profilo, cioè una forte crescita dell'operatività in derivati prima della crisi e poi una crescita che continua ma a un tasso più basso. Se vi chiedete quanto pesi l'Italia sul totale dei derivati mondiali, di nuovo osserviamo che il nostro è un mercato periferico. Pesavamo circa per il 2 per cento, ma questo peso è discendente. Andiamo infatti verso l'uno per cento, almeno secondo gli ultimi dati.

Che il mercato italiano dei derivati sia piccolo, periferico e non rilevante si evince anche dal controllo incrociato sul capitale di rischio. Tale capitale, al 2014, commisurato all'esposizione in derivati, rappresenta meno dell'uno per cento: rappresenta lo 0 per cento di tutti i coefficienti di capitali. Questo è quindi un controllo incrociato fatto per segnalare che questa voce non è rilevante all'interno delle banche italiane.

L'ultimo punto riguarda la tematica «derivati e amministrazioni pubbliche». Mi sono concentrato, in base ai dati di cui avevo disponibilità, sul periodo che va dal 2007 al 2013, che è un periodo interessante perché è a partire dal 2007 che il legislatore ha iniziato ad accorgersi che sui derivati bisognava avere, probabilmente, uno sguardo più attento.

Cercherò di rispondere alla domanda se esista un rischio sistemico nelle amministrazioni pubbliche italiane e, soprattutto, vi proporrò un altro quesito e cioè se ci sia un rischio di redistribuzione a causa dell'utilizzo dei derivati da parte della pubblica amministrazione.

La prima questione è capire se l'utilizzo dei derivati da parte della pubblica amministrazione italiana in questi anni sia stato fisiologico o patologico. Ci aiuta il lucido 44 che vi ho consegnato. Grazie a Eurostat abbiamo i dati relativi a tutti i Paesi dell'Unione europea. Rispetto al PIL, ci sono tre Paesi sopra l'uno per cento: Grecia, Italia e Svezia. Si tratta di un dato patologico ? Non necessariamente; ci sono ragioni diverse. Credo che dobbiamo ricordare che siamo il Paese con il terzo debito pubblico al mondo. Avere quell'uno per cento significa che quella è una variabile rilevante, ma non possiamo esprimere un giudizio in termini di tossicità, soprattutto se guardiamo come si sono evoluti i dati a partire dal 2007.

Da allora, da quando cioè il legislatore ha iniziato a focalizzare l'attenzione sui derivati, come forse già sapete, le amministrazioni pubbliche hanno iniziato a ridurre l'utilizzo dei derivati. Questo dato lo si osserva sia dai valori nozionali sia dai valori intrinseci. Alla domanda se ci sia un rischio sistemico rispondo: assolutamente no. Vero è che c’è stata una forte propensione a utilizzare questi contratti, quietata solo quando il legislatore ha iniziato ad accendere il faro dell'attenzione su di essi.

C’è però una dimensione che non è possibile affrontare né con le imprese private né con le banche: mi riferisco alla dimensione degli effetti redistributivi, nel senso che le amministrazioni pubbliche non utilizzano liquidità propria. Alla fine c’è sempre un prestatore di ultima istanza se le cose vanno male, e il prestatore di ultima istanza sono i contribuenti.

Questo è il rischio di redistribuzione; se uno sbaglia a utilizzare i derivati nella sua impresa, rompe, paga e i cocci sono suoi; nel caso della pubblica amministrazione no. Nel caso del pubblico ci sono due Pag. 9ordini di problemi: il primo è che il prestatore di ultima istanza è il contribuente; il secondo è che, per il solo fatto che a decidere sono decisori non privati, ci può essere quella che l'analisi economica chiama analisi politica dei costi e dei benefici, con le relative distorsioni.

Quali sono queste distorsioni ? L'analisi economica le definisce «miopia», la quale può avere due ordini di motivazioni. Una ragione è elettorale: si fa qualcosa non perché è utile, ma perché ci sono le elezioni. L'altro movente è ideologico: si fa qualcosa non perché è utile, ma perché corrisponde a una determinata ideologia. Non sto affermando che ciò sia necessariamente sbagliato, ma non si tratta di un'analisi economica. L'intreccio tra questi due fattori può quindi creare anche effetti non attesi e non desiderati.

Per gestire i derivati, essendo strumenti complessi e interconnessi, occorrono competenze e occorre un livello di responsabilizzazione. Occorre il combinato disposto tra gestione specializzata e gestione centralizzata.

Per essere concreti, bene ha fatto il legislatore a centralizzare la gestione dei derivati insieme alla gestione del debito pubblico. C’è tuttavia un problema, sempre a mio modestissimo avviso. Questa gestione oggi è effettuata da un «dipendente» del Ministero dell'economia. L'ho detto in modo poco elegante e di questo mi scuso. È effettuata da un dipartimento del Ministero dell'economia, cioè da un rappresentante dell'esecutivo. Questo, secondo l'analisi economica – almeno quella che io conosco – potrebbe creare dei problemi.

Perché dico questo ? Anticipo la proposta e poi spiego le ragioni che mi spingono a offrirvela. La proposta è che la gestione del debito pubblico sia affidata, se non a un authority, a un'unità per la gestione del debito, a cui forse bisognerebbe pensare. Non credo si tratti di un'idea così strana. Pensate a quello che una volta si chiamava Ufficio italiano cambi e che adesso si chiama Unità di informazione finanziaria per l'Italia (UIF). L'UIF gestisce, nell'interesse pubblico, l'antiriciclaggio. Sono molto curioso di sentire le vostre osservazioni in merito ma a mio avviso il modello istituzionale dovrebbe essere quello.

L'idea è che dovreste creare un soggetto che, da un lato, non sia sotto il controllo dell'Esecutivo, bensì sia un soggetto indipendente dal Governo e che, dall'altro, renda conto, poiché la gestione del debito pubblico ha effetti redistributivi, al potere legislativo. In questa maniera avrete risolto le due facce del problema. Da un lato, questo soggetto non sarà sottoposto alle pressioni legate al ciclo elettorale o all'eventuale ciclo ideologico. Dall'altro, poiché ci sono effetti redistributivi, il soggetto che gestisce il debito pubblico renderà conto in modo e in termini che non ne pregiudichino l'indipendenza operativa.

Finisco con uno sguardo d'insieme sui numeri che sono riassunti a pagina 52 della documentazione che vi ho consegnato. Stando a tali dati, la mia prima fotografia, relativa alla diagnosi, evidenzia che il mercato dei derivati è, in generale, un mercato opaco e quindi a rischio tossicità. La seconda fotografia, relativa alla terapia, evidenzia che finora la regolamentazione internazionale ha ridotto il grado di opacità di tale mercato, anche se non abbastanza. Il grado di opacità è pertanto ancora molto alto.

Per quel che riguarda il mercato italiano, è un mercato piccolo, periferico nel senso letterale del termine, caratterizzato da un rischio tossicità complessivamente non rilevante, ma da un rischio distributivo ancora forte, che farebbe consigliare, non so se come necessaria, ma certamente almeno come opportuna, una riforma istituzionale per rafforzare i presidi e ridurre il rischio redistributivo.

Vi ringrazio molto per la vostra attenzione.

PRESIDENTE. Grazie a lei, professore.

Do ora la parola ai colleghi che intendano intervenire per porre domande o formulare osservazioni.

FILIPPO BUSIN. Ringrazio il professore. Mi ha già in parte risposto con le ultime righe della sua relazione.Pag. 10

Per il settore privato lei ha escluso il rischio sistemico, vista la «taglia» dei derivati e l'entità media, o mediana, degli importi trattati su questo mercato. Mi chiedevo se, per l'asimmetria di conoscenza che esiste tra chi propone il prodotto e chi lo richiede – nella mia esperienza i prodotti derivati sono stati proposti, soprattutto alle piccole e medie aziende, dagli istituti di credito – lei ritenga che, guardando alla compravendita di questi prodotti, si sia verificato un effettivo trasferimento di rischio dagli istituti di credito al sistema delle imprese private.

In caso affermativo, vorrei chiederle se reputa che esista una mancanza, o una lacuna, dal punto di vista normativo, e quali suggerimenti abbia in questo senso.

GIOVANNI PAGLIA. Grazie per il contributo, professore.

Premetto che io sono dell'opinione che i prodotti derivati non dovrebbero essere utilizzati dalla pubblica amministrazione, perché la componente di scommessa, insita nella finanza derivata, non dovrebbe avere a che fare con la PA, la quale dovrebbe calcolare il suo debito pubblico in termini di assoluta prevedibilità, certezza e stabilità. Il rischio dovrebbe essere incorporato nel fatto che, ad esempio, si decide di fare un'emissione a tasso variabile. Non c’è bisogno di coprirsi ulteriormente, immettendo ulteriori fattori di rischio.

Vorrei porle questa domanda. Una delle valutazioni che stiamo facendo nel corso di questa indagine conoscitiva ha a che fare con la trasparenza. C’è un dibattito in corso e abbiamo avuto modo di affrontare il problema anche con il MEF, e con la dottoressa Cannata, in particolare. Io ho sostenuto che una totale trasparenza delle operazioni in essere presso la pubblica amministrazione, con un controllo diffuso sulla tipologia di operatività, potrebbe aiutare a produrre l'effetto che lei proponeva attraverso una gestione separata.

Se vi fosse un totale controllo da parte dell'opinione pubblica e un expertise diffuso, infatti, il sistema sarebbe più democratico e, soprattutto, si eviterebbe, o si metterebbe quantomeno in luce, sul piano della trasparenza, il fatto che alcune operazioni possano essere collegabili più a ragioni politiche che a ragioni economiche. Vorrei una sua opinione, perché a tali argomentazioni viene opposto che questo metterebbe a repentaglio la sicurezza economica nazionale per ragioni che io continuo a non riuscire a comprendere.

La sua proposta per la gestione del debito pubblico ha il pregio di essere eterodossa rispetto a quelle che sono le abitudini di questo Paese. Ne capisco la ratio dal punto di vista della finanza derivata, perché è evidente che c’è sempre il rischio che alcune scelte abbiano più a che fare con esigenze immediate anziché con proiezioni future.

In Italia è successo che siano stati stipulati contratti in derivati per avere un vantaggio immediato. Ciò è stato fatto certamente a livello di amministrazioni ed enti locali. In questa Commissione ci stiamo interrogando se tale fenomeno si sia verificato anche a livello di amministrazioni centrali. Vorremmo capire, cioè, se alcuni contratti derivati, anziché a copertura di un rischio, siano stati stipulati allo scopo di abbellire i conti pubblici in una data fase. È questo, a mio avviso, il tema centrale.

Non capisco, tuttavia, il senso della sua proposta rispetto alla gestione del debito pubblico tout court. Faccio fatica a pensare – e le chiedo di spiegarci meglio le ragioni della sua proposta – che la scelta di fare un certo tipo di operazione a lungo o a breve termine, a tasso variabile o fisso possa essere condizionata da esigenze immediate. Forse si può compiere qualche errore di valutazione sul futuro, ma questo è sempre possibile, sia se l'Autorità è indipendente sia se essa è legata al MEF.

DANIELE PESCO. Anch'io ritengo che, per il momento, la gestione del debito debba rimanere pubblica, ma si tratta di un mio parere personale.

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Pag. 11Bocconi di Milano. Forse mi sono espresso male.

Io ho parlato di un'autorità indipendente.

DANIELE PESCO. Ha ragione, mi scusi.

Peraltro, poiché abbiamo avuto già esperienze con altre autorità indipendenti, saremmo più favorevoli a mantenere tale gestione all'interno del pubblico, magari procedendo in modo più completo di quanto è stato fatto fino a oggi. Purtroppo abbiamo infatti verificato come il Parlamento abbia difficoltà a interloquire con tali autorità e a ottenere da loro delle risposte. Anche quella diventerebbe quindi una scatola opaca, difficile da interrogare e da osservare.

Vorrei inoltre porle una domanda tecnica su derivati e sottostanti. Dall'analisi della documentazione consegnata nel corso delle audizioni svolte, sembra che, all'interno del debito pubblico italiano, siano stati stipulati derivati di una durata più lunga dei titoli sottostanti. So che, senza conoscere i contenuti dei contratti, è difficile rispondere a tale domanda in modo corretto ma, le chiedo: a suo avviso, che cosa è stato fatto ? È stato stipulato un contratto in derivati di durata più lunga dei titoli, nel senso che è stato sostituito da nuovi titoli, oppure si è fatto un contratto in derivati per fissare un tasso limite anche ai titoli da emettere, ma non ancora emessi ? Spero di essere stato abbastanza chiaro.

Vorrei anche sapere se lei ravvede un rischio sistemico sui derivati a livello europeo, visto che sembra che l'ammontare nozionale dei derivati della Deutsche Bank sia pari a 54 trilioni di euro.

CARLA RUOCCO. Ringrazio il professore per la sua spiegazione che è stata molto chiara, pur trattandosi di una materia estremamente specialistica. A valle delle sue considerazioni, resta da fare un'osservazione.

Quando lei afferma che i contribuenti pagano i danni eventuali, qualora si concretizzino, della stipula di questi derivati, si rende ancor più evidente come si tratti di quegli stessi contribuenti ai quali è resa del tutto opaca la gestione dei derivati stessi. Per giunta, l'articolo 33 della legge di stabilità 2015 ribadisce che con gli stessi soldi dei contribuenti devono essere coperti i rischi derivanti da questi contratti.

Tutto ciò suscita indignazione e conferma quanto già emerso nel corso di questa indagine conoscitiva, durante la quale, come gruppo M5S, abbiamo più volte chiesto l'accesso agli atti riguardanti i contratti in derivati, il quale ci è stato negato per i motivi più impensati e «coloriti».

Secondo lei, quali potrebbero essere gli aspetti chiave che il legislatore dovrebbe stabilire in una proposta di legge per evitare questa terribile anomalia ? In altre parole, come potremmo riuscire a rendere trasparenti, per legge, le informazioni relative ai derivati che riguardano direttamente i contribuenti e quale tipologia di informazioni dovrebbe essere resa trasparente ?

ALESSIO MATTIA VILLAROSA. Grazie professore per la spiegazione e per i molti dati e tabelle interessanti che ci ha fornito.

Come avrà visto, scuotevamo la testa quando lei parlava di authority, ma il motivo è semplice. Il problema non sono le authority, ma le norme che non permettono che esse siano veramente indipendenti. Infatti: chi vota i componenti delle authority ? Ad esempio, da chi è stato nominato Cantone ?

Rischieremmo di avere una situazione come quella della Banca d'Italia, che – lo ripeto ogni volta che intervengo su questi temi perché continuo a rimanere scioccato da questi fatti – al cittadino appare come un istituto indipendente. È indipendente, sì, ma dallo Stato, mentre gli azionisti sono le stesse banche private sulle quali la Banca d'Italia dovrebbe vigilare. Anche in Commissione Finanze ci sono state varie discussioni su questo tema, durante le quali si è sostenuto che le banche private detengono esclusivamente le azioni della Banca d'Italia, ma ciò non è vero. È sufficiente leggere lo statuto della Banca Pag. 12per rendersi conto che il Consiglio superiore è espressione degli azionisti e nomina il Governatore, stabilisce il suo stipendio, e via dicendo.

Il rischio insito nell'istituzione di un'autorità, in questo momento, per come sono le attuali norme, è quello di trasmettere all'opinione pubblica il messaggio che abbiamo risolto il problema attraverso un'autorità indipendente mentre non è così. Scuotiamo la testa per questo e non perché pensiamo che una forma di indipendenza non sia importante. Oggi semplicemente tale soluzione non potrebbe funzionare.

Si potrebbe ragionare sulla durata in carica, sulla possibilità del rinnovo del contratto, nonché su una maggiore responsabilizzazione dell’authority. Lei come vedrebbe un approccio di questo tipo ?

Inoltre, lei ha affermato che, dopo la crisi, quasi tutti i mercati sono crollati, ma il mercato dei derivati no. Io le dico che neanche il mercato del gioco d'azzardo è crollato.

Inoltre, volevo chiedere se secondo lei le amministrazioni pubbliche usano i derivati perché i governi durano in carica qualche anno, poi si cambia casacca e ritorna il Governo di prima e dopo ne arriva un altro. Si punta dunque a ottenere un beneficio immediato, le cui conseguenze ricadranno sulle spalle del Governo successivo e quindi i risultati che si ottengono interessano poco.

Da ultimo, vorrei fare una precisazione. Nel mercato privato la situazione cambierà: i danni saranno anche a carico dei correntisti se in Italia entrerà in vigore il meccanismo del bail-in. Cosa ne pensa ?

PRESIDENTE. Ringrazio anch'io il professore sia per la parte propositiva sia per la parte analitica della sua relazione. La parte relativa al settore privato, in particolare, rappresenta quasi un unicum: è la prima volta infatti che abbiamo una radiografia così interessante, che ci permette di capire cosa accade nel settore privato. Lo ringraziamo, dunque, per la sua analisi.

Con riferimento alla sua proposta, le devo confessare due ordini di perplessità. La prima è di natura ideale-ideologica. Io sono un vecchio liberale. Credo nella democrazia e credo che il problema vero, per i liberal-democratici autentici, non sia quello di togliere poteri ai governi e nemmeno di puntare su una fantomatica partecipazione, bensì quello di dare molto potere ai governi e molti strumenti di controllo, in modo che siano gli elettori a premiare o a punire. Questa concezione peraltro corrisponde a una visione liberale di fondo.

Il secondo ordine di perplessità è di tipo «popperiano», cioè falsificabile. Contraddiciamoci per ragionare insieme. Ponendomi nella sua ottica, credo di aver colto lo spirito della sua intelligente provocazione. Mi domando però se non tema che il risultato di maggiore accountability che lei desidera realizzare rischi in realtà di ridurla. Quello che dovrebbe essere uno dei punti qualificanti del giudizio elettorale su un Governo, cioè la gestione della finanza pubblica e del debito pubblico, potrebbe indurre il Governo a dare la colpa all'autorità terza.

Presterei attenzione a una situazione che rischia, nelle campagne elettorali estremamente emotive e, per così dire, «mediatizzate» del mondo occidentale, di offrire ai governi un'occasione per svicolare non rendendo conto di quello che hanno fatto. Vorrei ascoltare, su questo, la sua opinione.

Do quindi la parola al professor Masciandaro per la replica.

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Bocconi di Milano. Vi ringrazio molto per le vostre domande e riflessioni. Proverò a rispondere alle diverse questioni poste.

Con riferimento all'intervento dell'onorevole Busin, la prima cosa che ho annotato è che chiedete di avere i dati. Siete stati molto gentili e mi avete ringraziato per i dati che vi ho offerto ma si tratta di dati non solo non originali – io li ho solo elaborati un po’ – ma, soprattutto, molto risalenti. È possibile che solo grazie al dottor Graziano della Banca d'Italia, il Pag. 13quale ha svolto il lavoro che vi ho illustrato, possiamo avere un quadro della situazione, seppur datata ? Noi abbiamo bisogno dei dati.

Faccio ammenda perché all'inizio delle mie riflessioni avrei voluto ringraziare, anche se non sono qui, i due assistenti di ricerca, il dottor Favaretto e il dottor D'Andrea, che mi hanno aiutato nella raccolta dei dati che vi ho esposto nel corso del mio intervento. Inoltre vorrei precisare che quello che ho affermato non coinvolge né loro né l'Università Bocconi, trattandosi di una mia elaborazione personale.

Se come cittadino posso esprimere un parere su un possibile risultato di questa indagine conoscitiva, esso dovrebbe essere l'individuazione di limiti entro i quali stabilire degli obblighi in termini di trasparenza. Credo che alcuni obblighi di trasparenza debbano essere fissati. Passo alla domanda che mi è stata posta.

Io ho segnalato che il mio è un approccio macroeconomico, ma l'onorevole Busin mi sollecita su un aspetto microeconomico, chiedendomi quanto un soggetto che stipula un derivato sia consapevole. Sono sempre stato convinto che alla fine, se un soggetto è capace di intendere e di volere e se il contratto è stato siglato, pacta sunt servanda. Ho sempre avuto questa idea, ma forse bisogna ricredersi, nel senso che ci sono alcuni contratti che vanno vietati.

Ci siamo abituati a concepire la regolamentazione finanziaria come una regolamentazione che doveva consentire tutto a tutti purché ci fossero i coefficienti di capitale. Io mi sto convincendo, e anzi di questo sono già convinto, che i coefficienti di capitale da soli non bastino più. Bisogna reintrodurre forme di separazione nelle attività bancarie. Se certi contratti presuppongono un livello di alfabetizzazione finanziaria alto, devono essere preclusi a taluni soggetti.

Non è semplice e non si tratta di una scelta tecnica, bensì politica. Credo che l'onestà intellettuale dell'economista non consista nel fare politica e nel fare un'analisi costi-benefici politica. Devo provare a essere onesto e a offrirvi un'analisi costi-benefici economica, ma alcune decisioni, come questa, sono politiche.

Credo così di aver risposto anche all'onorevole Paglia sull'argomento del divieto. Una volta si parlava di risparmiatore inconsapevole. Questa definizione è stata abolita, ma forse bisognerebbe reintrodurla. Certi tipi di contratto possono essere siglati da certi operatori e non da altri.

Per quel che riguarda la trasparenza, mi sono appuntato un «sì» a lettere maiuscole. Dal mio punto di vista la trasparenza deve essere completa. Forse anticipo una risposta all'onorevole Ruocco: gli obblighi di trasparenza devono essere completi, ma come si fa a farli rispettare ? C’è già, attualmente, l'idea di registrare in repertori, o repository, tutti i contratti derivati. Non sono un giurista e mi chiedo: perché non ipotizzare di rendere nulli nei confronti delle parti, ai sensi della legge italiana, i contratti non trasparenti ?

GIOVANNI PAGLIA. O almeno opponibili.

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Bocconi di Milano. Poiché non sono un giurista, faccio affermazioni più nette; spetta a voi declinarle sul piano politico.

Ho in mente la contro-deduzione: il nostro sistema verrebbe, per così dire, «disintermediato» perché i contratti verrebbero stipulati da certi operatori stabilendo come foro non più quello di Milano o di Roma, ma quello di New York. Consentitemi di dire che anche questa è una scelta politica. Qual è il costo della trasparenza completa ? Un effetto di disintermediazione ? Potrebbe essere grave se riguardasse i depositi bancari, ma con riferimento ai derivati è da ritenersi così grave ? Si tratta, come ripeto, di una scelta politica.

È molto interessante l'osservazione dell'onorevole Paglia, che afferma di trovare convincente l'idea di stabilire regole di trasparenza e indipendenza sui derivati ma di non essere invece convinto dell'estensione Pag. 14di tali regole alla gestione del debito pubblico. Se ho tradotto bene, la sua domanda è se tali misure potrebbero comportare distorsioni politiche nella gestione del debito pubblico tout court.

Ebbene, qualcuno di voi ha già risposto prima di me. L'onorevole Pesco mi ha chiesto come si giustifichi un certo contratto e mi ha offerto una giustificazione plausibile. Il problema è che io vorrei sapere da chi ha stipulato quel contratto le ragioni per cui lo ha fatto. Se si trattasse di un soggetto che opera solo come gestore dei derivati, potrebbe anche non essere in grado di rispondere, perché non saprebbe tutto quello che c’è dietro il singolo contratto.

Mi spiego meglio. Non posso pensare a un’authority che debba rendere conto soltanto dei derivati e che non conosca il quadro complessivo. Credo siano stati fatti esempi di una gestione politica dell'indebitamento, nel senso che si possono avere scadenze più o meno lunghe a seconda, per esempio, che si ritenga di avere una probabilità più o meno alta di essere di nuovo il governo in carica. Se la probabilità è molto bassa, la strategia è diversa: inquini i pozzi e il problema dovrà affrontarlo il Governo arriverà dopo di te.

GIOVANNI PAGLIA. Il livello di indebitamento è una scelta politica.

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Bocconi di Milano. Credo che ci si possa esercitare a trovare una combinazione tra livello e composizione, ipotizzando che nella composizione ci sia anche l'accensione o meno del derivato.

Ho la sensazione che, per rendere qualcuno responsabile, lo si debba rendere responsabile dell'intera questione e non solo di una parte di essa, altrimenti il suo ruolo diventerebbe davvero poco rilevante. Chi è responsabile dei derivati dovrebbe essere responsabile del debito pubblico italiano.

L'onorevole Pesco ha grandi perplessità, che si intrecciano con quelle dell'onorevole Villarosa, sul concetto di authority. Io sconto i miei limiti di economista che ha sempre studiato le istituzioni. Di fronte a un problema di distorsione, cerco di capire come trovare un equilibrio nel disegno delle regole tra i legittimi poteri dell'esecutivo, ricordati dal presidente, e il fatto che l'esecutivo non è cattivo o buono, ma razionale. Ha di fronte a sé un orizzonte temporale che può comportare delle distorsioni.

Il meccanismo delle authority può servire. Non esiste peraltro un concetto di indipendenza assoluto che possa esser valido in ogni Paese. L'onorevole Villarosa declinava tanti possibili indicatori, tra cui i meccanismi di nomina, la possibilità o meno della rielezione. Se posso fare una battuta, le authority che conosco meglio sono le banche centrali e qualche tempo fa scrissi alcuni articoli sostenendo, come affermava anche lei, che il nostro assetto istituzionale è anomalo perché i controllori non possono essere proprietari. Tutte le argomentazioni che hanno opposto a lei le hanno opposte anche a me e io continuo a essere convinto che, se non c’è ingerenza, perché non superare tale assetto ?

Da questo punto di vista, la configurazione delle autorità indipendenti può anche subire dei cambiamenti nel corso del tempo. Per esempio, io mi sono convinto che forse bisognerebbe stabilire limiti di età per i governatori delle banche centrali. Se sono troppo giovani, come il Presidente della Banca centrale tedesca, dovranno presto preoccuparsi di trovare un nuovo lavoro. La constituency del Governatore tedesco è il popolo tedesco e la ragione per cui accarezza i sentimenti «non migliori» dei tedeschi forse sta nel fatto che sta pensando al suo lavoro futuro.

La mia è una provocazione naturalmente, ma si tratta di un tema che mi colpisce.

PRESIDENTE. Poi c’è qualcuno che le contro-propone l'incarico a vita...

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Bocconi di Milano. No, quello l'abbiamo eliminato.Pag. 15

La domanda seguente verteva su Deutsche Bank quale banca internazionale con una forte esposizione in derivati. Io non conosco i dati delle singole banche. Ho esaminato soltanto dati aggregati e, nel quadro che vi ho illustrato nella mia relazione, non sono presenti dati disaggregati. A proposito di trasparenza, anche questa è un'informazione che sarebbe legittimo il legislatore italiano conoscesse, non fosse altro che per gli effetti di spillover, dato che quella banca, come altre, è presente anche sul nostro territorio. La mia valutazione è che il rischio sistemico non sia rilevante. Questo peraltro non significa che singole banche o imprese non siano fortemente esposte.

Come potrà notare, sono riuscito a non risponderle.

DANIELE PESCO. Le chiedo un'integrazione rapidissima sulla trasparenza.

Secondo lei, se l'Italia pubblicasse i contratti in derivati stipulati con le varie banche, si potrebbe ravvisare qualche tipo di rischio speculativo, o di altra natura ?

DONATO MASCIANDARO, professore ordinario di economia politica presso l'Università Bocconi di Milano. Qualcuno dovrebbe spiegarmi perché.

L’accountability, a mio avviso, non è un abuso, né un capriccio e nemmeno una novità, bensì la regola. Per me l’accountability si traduce nel fatto che un soggetto è indipendente e non può essere mandato via dal ministro di turno, e tuttavia, in ogni momento, il Parlamento europeo o quello italiano gli può chiedere conto della sua azione. Pur non avendo il potere di licenziarlo, gliene deve chiedere conto. Non capisco quale sia il problema. Forse il mio è un modo di ragionare in base a modelli economici, ma davvero non vedo problemi alla completa trasparenza di ciascuno di noi rispetto agli organi pubblici, oltre al problema della riservatezza.

L'onorevole Ruocco parlava del tema dei contribuenti e della trasparenza. Sul terzo comparto, i prestatori ultimi sono, in effetti, i contribuenti. Non capisco dunque perché i contribuenti stessi non dovrebbero essere messi a conoscenza di questi dati. Più ci si allontana nel tempo, più posso comprendere che vi siano delle difficoltà in questo senso: ipotizzando che vi sia un contratto nel quale siano stati stabiliti obblighi di riservatezza, capisco la difficoltà di violarli. Il problema è che bisogna cambiare regime.

In tema di authority abbiamo già avuto uno scambio di opinioni. Io continuo a credere che un buon progetto condiviso da legislatore, esecutivo e authority sia possibile.

Con riferimento alla correlazione tra gioco d'azzardo e derivato, non la ritengo scandalosa. La regolamentazione italiana sui derivati è molto tassonomica e alla fine conclude dicendo che a quegli strumenti non si applicano gli articoli del codice civile – ce n’è uno in particolare – relativi alle scommesse. Il paragone calza.

Di fatto il derivato è una scommessa. La cosa importante è che sia efficiente dal punto di vista economico e corretto dal punto di vista del rispetto delle regole. Non vedo niente di strano in questo, né nel fatto che i rischi continuino a esistere e vadano coperti – hedging – e che qualcuno voglia continuare ad assumersi rischi – speculation. Non è un caso che gli anglosassoni utilizzino due termini diversi.

Sulle distorsioni politiche nella gestione del debito pubblico sono stati fatti degli esempi e credo che anche il debito pubblico possa essere gestito in maniera politica. Condivido la distinzione tra livelli e composizione, ma credo che, mettendo insieme livelli, composizioni e tutti gli strumenti e gli accessori, compresi derivati e tassi di interesse, si possa compiere una gestione politicamente strategica.

Con riferimento al bail-in – come segnalo ai miei studenti in classe – ritengo che, quando sceglieremo una banca, d'ora in avanti dovremo chiederci sempre a che tipo banca ci stiamo rivolgendo e quale grado di copertura essa abbia. Condivido con lei, onorevole Villarosa, l'opinione che tali mutamenti sono stati introdotti in maniera frettolosa e sbagliata nel caso di Cipro. L'effetto di deresponsabilizzazione sul monitoraggio delle banche è stato Pag. 16molto forte. Credo, quindi, che i clienti di una banca, come i clienti di un buon supermarket, dovranno essere più attenti. L'importanza del meccanismo del bail-in è molto più elevata di quella che gli si attribuisce normalmente nel dibattito. Secondo me, dovrebbe essere sviluppato un più ampio dibattito sul tema. Sono d'accordo con lei su questo.

Rispondo ora al presidente Capezzone. Credo che una visione liberale possa concepire la presenza di tre player diversi: il governo, il legislativo e le authority. Il rischio che possa essere messo in atto un gioco strategico sulle authority lo condivido perfettamente. Nell'ambito di questa tematica, una parte della letteratura economica ha cercato di rispondere a due domande: la prima è in quali casi sia conveniente per un Paese delegare una funzione a un burocrate e quando invece per i politici in carica sia conveniente mantenere un certo potere presso di sé, e indica una serie di parametri di cui tener conto.

Altri studi rispondono a un'altra domanda, relativa a quando sia conveniente per un politico delegare: una delle risposte è che il politico delega quando la funzione è a particolare rischio reputazionale. In questo modo, se le cose vanno bene non se ne accorge nessuno, come per la stabilità finanziaria. Se le cose vanno male, prende una scatola di pelati e la mette sulla scrivania per indicare chi è il responsabile. Questo esempio, come è ovvio, è assolutamente di fantasia.

Non ho risposto a tutti, ma spero di aver fornito quantomeno elementi utili alla discussione. Grazie per l'attenzione.

PRESIDENTE. Ringrazio il dottor Masciandaro anche per la documentazione consegnata di cui autorizzo la pubblicazione in allegato al resoconto stenografico della seduta odierna (vedi allegato) e dichiaro conclusa l'audizione.

La seduta termina alle 15.50.

Pag. 17ALLEGATO