Sulla pubblicità dei lavori:

Capezzone Daniele , Presidente ... 2

Audizione del Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze, sulle tematiche relative all'operatività del Dipartimento

(ai sensi dell'articolo 143, comma 2, del Regolamento):

Capezzone Daniele , Presidente ... 2

Lapecorella Fabrizia , Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze ... 2

Capezzone Daniele , Presidente ... 9

Gutgeld Itzhak Yoram (PD) ... 9

Fragomeli Gian Mario (PD) ... 9

Causi Marco (PD) ... 10

Zanetti Enrico (SCPI) ... 10

Barbanti Sebastiano (M5S) ... 10

Pisano Girolamo (M5S) ... 11

Capezzone Daniele , Presidente ... 11

Lapecorella Fabrizia , Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze ... 11

Capezzone Daniele , Presidente ... 12

Lapecorella Fabrizia , Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze ... 12

Fragomeli Gian Mario (PD) ... 12

Lapecorella Fabrizia , Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze ... 12

Causi Marco (PD) ... 13

Lapecorella Fabrizia , Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze ... 14

Capezzone Daniele , Presidente ... 14

Lapecorella Fabrizia , Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze ... 14

Capezzone Daniele , Presidente ... 16

ALLEGATO: Documentazione consegnata dal Direttore del Dipartimento delle finanze ... 17

Sigle dei gruppi parlamentari:

Partito Democratico: PD;

MoVimento 5 Stelle: M5S;

Il Popolo della Libertà - Berlusconi Presidente: PdL;

Scelta Civica per l'Italia: SCpI;

Sinistra Ecologia Libertà: SEL;

Lega Nord e Autonomie: LNA;

Fratelli d'Italia: FdI;

Misto: Misto;

Misto-MAIE-Movimento Associativo italiani all'estero: Misto-MAIE;

Misto-Centro Democratico: Misto-CD;

Misto-Minoranze Linguistiche: Misto-Min.Ling.;

Misto-Partito Socialista Italiano (PSI) - Liberali per l'Italia (PLI): Misto-PSI-PLI.

PRESIDENZA DEL PRESIDENTE DANIELE CAPEZZONE

La seduta comincia alle 13.35.

Sulla pubblicità dei lavori.

PRESIDENTE. Avverto che la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso l'attivazione di impianti audiovisivi a circuito chiuso, la trasmissione televisiva sul canale satellitare della Camera dei deputati e la trasmissione diretta sulla web-tv della Camera dei deputati.

Audizione del Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze, sulle tematiche relative all'operatività del Dipartimento.

PRESIDENTE. L'ordine del giorno reca, ai sensi dell'articolo 143, comma 2, del Regolamento, l'audizione del Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze, sulle tematiche relative all'operatività del Dipartimento.

Saluto e ringrazio la professoressa Lapecorella, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze, e, con lei, il dottor Puglisi, il dottor D'Avanzo e il dottor Sirianni.

Do la parola alla professoressa Lapecorella per la relazione introduttiva.

FABRIZIA LAPECORELLA, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze. Grazie Presidente, buon pomeriggio a tutti. L'obiettivo di questa breve relazione è quello di fornire un'idea delle principali attività svolte dal Dipartimento delle finanze.

Il Dipartimento delle finanze è un'articolazione del Ministero dell'economia e delle finanze che attualmente occupa 2.642 dipendenti, distribuiti tra uffici centrali e periferici. Gli uffici periferici sono gli uffici di segreteria delle Commissioni tributarie.

Il Dipartimento delle finanze è stato di recente interessato da modifiche organizzative che hanno riguardato tutto il Ministero. L'attuale organizzazione deriva dal decreto del Presidente della Repubblica n. 43 del 2008, successivamente modificato da diversi interventi e, da ultimo, da un decreto del Presidente del Consiglio dei ministri in corso di pubblicazione sulla Gazzetta Ufficiale.

Allo stato attuale, il Dipartimento è composto da sei uffici centrali: la Direzione studi e ricerche economico-fiscali, la Direzione legislazione tributaria e federalismo fiscale, la Direzione agenzie ed enti della fiscalità, la Direzione relazioni internazionali, la Direzione sistema informativo della fiscalità e la Direzione giustizia tributaria.

Alle dirette dipendenze del Direttore generale delle finanze c’è un dirigente di prima fascia con un incarico di consulenza, studio e ricerca, e dal Direttore generale delle finanze dipendono funzionalmente gli uffici periferici, cioè gli uffici di segreteria delle Commissioni tributarie regionali e provinciali. Le modifiche più importanti nell'organizzazione, determinate da interventi normativi che, come vi dicevo, si sono susseguiti a partire dal 2008 fino ad oggi, hanno previsto la soppressione di due posti di livello dirigenziale Pag. 3generale. Il Dipartimento aveva dieci posizioni dirigenziali generali mentre ora ne ha otto.

Per quanto riguarda il Ministero dell'economia e delle finanze, è stato adeguato in diminuzione il personale dirigenziale di seconda fascia, che è passato da 789 a 573 unità. La ripartizione di questa riduzione sul personale di seconda fascia all'interno dei dipartimenti sarà oggetto di un decreto ministeriale di prossima emanazione.

La terza e ultima modifica di rilievo nell'organizzazione del Dipartimento è quella relativa all'accentramento, nel Dipartimento dell'amministrazione generale, del personale e dei servizi, delle funzioni relative alla gestione della logistica e del personale amministrativo degli uffici di segreteria delle Commissioni tributarie, ferma restando la dipendenza funzionale dal Dipartimento delle finanze.

In sintesi, gli ultimi interventi di riorganizzazione, inclusi i provvedimenti di spending review, hanno non solo ridotto le dotazioni organiche (e, quindi, le posizioni dirigenziali di prima e di seconda fascia), ma anche razionalizzato le funzioni all'interno del Ministero dell'economia e delle finanze, completando il disegno complessivo di riforma dell'amministrazione e di unificazione dei Ministeri del tesoro e delle finanze.

Nelle slide che sono state distribuite sono indicate le priorità assegnate al Dipartimento dalla direttiva per la gestione amministrativa nell'atto di indirizzo del Ministro, sulle quali non mi soffermerò. Preferisco, invece, concentrare l'attenzione sulle funzioni essenziali che il Dipartimento delle finanze svolge in base a quanto disposto dall'articolo 56 del decreto legislativo n. 300 del 1999.

Le principali funzioni del Dipartimento sono il supporto alla definizione delle politiche tributarie, la governance del sistema della fiscalità, che riguarda il sistema delle agenzie fiscali e il sistema informativo della fiscalità e, da ultimo, il supporto alla funzione giurisdizionale tributaria.

Nell'ambito dell'attività di supporto alle scelte di tax policy il Dipartimento cura, in particolare, l'analisi per l'elaborazione e la valutazione, sotto il profilo economico, finanziario e giuridico, delle politiche tributarie in campo nazionale, comunitario e internazionale.

Il Dipartimento cura il monitoraggio dell'andamento delle entrate tributarie e le previsioni sul gettito ed ha il compito di emanare direttive interpretative della legislazione tributaria, al fine di assicurare la coerenza nell'applicazione delle norme da parte degli uffici rispetto alle esigenze di equità, semplicità e omogeneità di trattamento, con particolare riguardo ai princìpi fissati dallo Statuto dei diritti del contribuente.

Infine, il Dipartimento ha il compito di curare le relazioni, per le parti di competenza, con gli altri Stati e con gli organismi comunitari e internazionali. In particolare, il Dipartimento è attivo direttamente nell'interazione con l'Organizzazione per la cooperazione e lo sviluppo economico, mentre fornisce il supporto per le questioni di competenza fiscale per la partecipazione dell'Italia ad altri forum internazionali (il G8 e il G20 in particolare) che sono, però, curati direttamente dal Dipartimento del Tesoro.

Tra tutte le attività che svolgiamo ve n’è una molto importante, quella relativa alla valutazione degli effetti finanziari dei provvedimenti fiscali e delle proposte di intervento in materia. Gli strumenti di analisi sono parte di un sistema complesso di procedure e di metodologie che sono continuamente aggiornate, con l'obiettivo di assicurare sempre la migliore informazione statistica e l'attendibilità delle stime.

Gli strumenti essenziali per l'analisi e la redazione delle relazioni tecniche dei provvedimenti legislativi sono i database e i modelli di microsimulazione. I database utilizzati dal Dipartimento sono costituiti dall'universo delle dichiarazioni fiscali presenti in Anagrafe tributaria, che sono distinte in base al tipo di imposta e alle tipologie di contribuenti.

Vengono utilizzate per la redazione delle relazioni tecniche anche fonti informative Pag. 4esterne, che sono integrate in maniera omogenea con i database fiscali e vengono continuamente effettuate rielaborazioni finalizzate al miglioramento della qualità dei dati statistici. Questo è l'enorme patrimonio informativo che si utilizza per l'elaborazione delle relazioni tecniche.

Lo strumento in uso per la quantificazione degli effetti finanziari è rappresentato dai modelli di microsimulazione. Il Dipartimento è dotato da anni di strumenti consolidati per la microsimulazione, ossia per la simulazione che utilizza i microdati (i dati riferiti ai singoli contribuenti) dell'IRPEF, dell'IRES, dell'IRAP e ora anche dell'IMU.

La metodologia di stima che si adotta per le microsimulazioni utilizza come tax unit, ossia come unità impositiva, il singolo contribuente, che può essere una persona fisica, una persona giuridica o un ente non commerciale, e analizza i dati fiscali relativi a tale contribuente per un anno di imposta, estrapolando quelli di interesse relativi all'anno al quale il provvedimento che viene valutato si riferisce. Simula poi le ipotesi di variazione della normativa fiscale determinate dal provvedimento e determina gli effetti sul gettito, sia in capo al singolo contribuente, sia all'intero universo dei contribuenti.

Il risultato della microsimulazione, quindi, può produrre anche analisi distributive sulla base di variabili che, volta per volta, a seconda del provvedimento che viene analizzato, possono essere di interesse. Si possono produrre, ad esempio, risultati che informano sugli effetti di un provvedimento sul reddito complessivo, sul fatturato, sull'attività economica e su qualsiasi altra variabile fiscale.

Oltre ai modelli consolidati e tradizionali di microsimulazione, quelli di cui vi parlavo sono relativi all'IRPEF, all'IRES, all'IRAP e ora anche all'IMU – considero anche quello un modello consolidato, perché lo abbiamo utilizzato talmente tanto nell'ultimo anno che può essere ritenuto di provata affidabilità, anche se recente – il Dipartimento ha da poco elaborato due ulteriori modelli di microsimulazione, che credo possano essere di vostro interesse.

Ci siamo dotati di un modello di microsimulazione IVA e accise per la valutazione degli effetti diretti e indiretti della variazione dell'IVA o delle accise, per il calcolo dell'elasticità della spesa sui singoli beni rispetto a variazioni del reddito o dei prezzi e per simulare il prelievo complessivo dell'IVA e delle accise. Si pensi, ad esempio, all'ipotesi di una carbon tax sui trasporti e sui consumi energetici: gli effetti di queste imposte si sovrappongono, in quanto l'IVA grava anche sul prezzo di un bene che include anche l'accisa.

Il modello di microsimulazione delle accise consente, infine, la stima dell'evasione sui consumi finali per singole voci di spesa e un'analisi del rapporto tra consumi, redditi e ricchezza delle famiglie. Inoltre, il Dipartimento si è dotato di un modello di microsimulazione IVA e accise integrato con il modello di microsimulazione IRPEF, per stimare gli effetti redistributivi di interventi complessivi di riforma del sistema tributario, interventi che coinvolgono sia le imposte dirette, sia le imposte indirette.

Qual è la caratteristica e qual è il rilievo di questi nuovi strumenti di analisi e di valutazione degli effetti finanziari dei provvedimenti fiscali ? La caratteristica più importante è che si tratta di modelli che lavorano su una base dati integrata e molto complessa, che è stata ottenuta associando all'indagine EU-SILC relativa all'anno 2010 sui redditi e le condizioni di vita delle famiglie (un'indagine prodotta dall'ISTAT), l'Indagine sui consumi delle famiglie 2010 (anche quest'ultima prodotta dall'ISTAT), integrando queste banche dati, che sono banche dati non fiscali, con informazioni fiscali desunte dalle dichiarazioni dei redditi.

Il rilevante investimento informativo che il Dipartimento ha fatto nell'ultimo anno, in vista di interventi complessivi di riforma del sistema fiscale, è stato pertanto quello di essersi dotato di una base dati che consenta analisi di impatto più sofisticate rispetto alla semplice analisi Pag. 5dell'effetto di gettito, ossia dell'effetto finanziario. Oggi siamo, quindi, dotati anche di questi strumenti.

Un'altra attività molto importante svolta dal Dipartimento, nell'ambito della sua attività di supporto alle scelte di tax policy, è quella di previsione delle entrate. Le previsioni delle entrate tributarie sono elaborate dal Dipartimento, tenendo conto dei risultati dell'attività interna di monitoraggio del gettito e dell'andamento del quadro macroeconomico che viene elaborato dal Dipartimento del Tesoro e degli effetti delle manovre fiscali.

Il processo di previsione delle entrate tributarie fa parte della programmazione economico-finanziaria. Essa si snoda in due fasi ordinarie, che si svolgono nei mesi di aprile e di settembre, secondo quanto previsto dalla legge di contabilità e finanza pubblica. Il processo di previsione si può riattivare anche in altre fasi collegate a richieste straordinarie di aggiornamento delle previsioni. Le previsioni realizzate nel mese di aprile sono quelle contenute nel Documento di economia e finanza, mentre la seconda fase di previsione ordinaria, quella di settembre, è necessaria per la predisposizione dell'aggiornamento delle stime contenute nella Nota di aggiornamento al Documento di economia e finanza. Una revisione delle previsioni, come è accaduto lo scorso anno, può essere realizzata in occasione della presentazione della relazione al Parlamento, in base a quanto disposto dall'articolo 10-bis, comma 6, della legge n. 196 del 2009.

Il processo di previsione, come vi dicevo, utilizza un input importantissimo, che proviene dal Dipartimento del Tesoro, circa l'andamento delle principali variabili macroeconomiche che influenzano l'andamento dei tributi, ma è basato essenzialmente sul monitoraggio del gettito e tiene conto degli effetti delle manovre. L'attività di monitoraggio del gettito che il Dipartimento svolge è costante e svolta utilizzando uno strumento che, chi di voi ha fatto già parte di questa Commissione, conosce bene. Si tratta di uno strumento applicativo chiamato M.A.G.I.S.T.ER., un sistema costituito dai dati sulle entrate, che contiene strumenti di analisi che forniscono informazioni sul gettito puntuali e dinamiche, nel senso che consentono aggregazioni territoriali, per tipologie di contribuenti, per grandezza dei versamenti, e così via.

Nel corso del 2012 questo strumento di monitoraggio, l'applicativo M.A.G.I.S.T.ER., è stato ampliato, con la creazione della banca dati relativa ai versamenti dell'IMU. È questo lo strumento che ci ha consentito, nel corso del 2012 e dei primi mesi del 2013, di fornire costantemente a tutti gli interlocutori istituzionali informazioni sull'andamento del gettito di questa nuova imposta. Il monitoraggio delle entrate riguarda le entrate che vengono versate utilizzando il modello F24 e, infatti, il monitoraggio del gettito dell'IMU è stato reso possibile proprio dalla disposizione che prevedeva anche per questa imposta il versamento attraverso tale modello. Si tratta di una norma avversata, ma molto utile per avere il controllo anche della finanza locale.

Tra i prodotti più importanti delle attività di monitoraggio vi è il Bollettino delle entrate tributarie che il Dipartimento produce mensilmente, con due mesi di ritardo rispetto al mese di riferimento. L'ultimo Bollettino delle entrate tributarie pubblicato sul sito del Dipartimento si riferisce alle entrate tributarie di aprile 2013. Mensilmente, e in base sempre a una precisa disposizione della legge di contabilità e finanza pubblica, il Dipartimento, insieme alla Ragioneria generale dello Stato, produce anche il Rapporto sull'andamento delle entrate tributarie e contributive.

Inoltre, il Dipartimento cura la predisposizione di un Bollettino sulle entrate tributarie internazionali, che pubblica mensilmente sul sito del Dipartimento stesso, utile per avere un'idea dell'andamento comparativo delle nostre entrate rispetto a quelle dei principali partner europei.

Ovviamente l'attività di monitoraggio alimenta anche l'attività di altri partner istituzionali, in particolare dell'ISTAT e Pag. 6della Commissione europea. La nostra attività di monitoraggio fornisce i dati per un'importante pubblicazione della Commissione europea, Taxation Trends, e fornisce all'OCSE i dati per la pubblicazione del Revenue Statistics, la pubblicazione annuale di tale organizzazione relativa ai gettiti di tutti i Paesi ivi rappresentati.

Il Dipartimento fa parte del Sistema statistico nazionale (SISTAN) e, a partire dal 2012, in ottemperanza alle indicazioni del codice italiano delle statistiche ufficiali, pubblica all'inizio dell'anno un calendario ufficiale di rilascio di tutte le statistiche fiscali. Si tratta di una grande conquista. È importante che l'informazione statistica a disposizione dell'opinione pubblica, del Parlamento, degli studiosi e di tutti gli interlocutori istituzionali interessati, sia disponibile con certezza e a date prestabilite e non sia, quindi, rilasciata al pubblico in base ad esigenze dell'amministrazione che potrebbero essere manipolate. Personalmente, considero la pubblicazione del calendario delle statistiche, e il puntuale rilascio delle stesse, una grossa conquista dell'amministrazione finanziaria.

Al Dipartimento ci siamo occupati non soltanto di rendere disponibili le informazioni statistiche in tempi certi, e il più possibile contenuti, rispetto alle esigenze di elaborazione dell'enorme mole di dati contenuta nelle statistiche fiscali, ma ci siamo anche preoccupati di rendere tali statistiche fruibili. Pertanto, dal 2010, le statistiche sono visibili in una modalità di navigazione dinamica, che consente all'utente, anche al più inesperto, di selezionare attraverso semplici click le statistiche di interesse, ottenendo i relativi report, i grafici interattivi e le distribuzioni per variabili.

Le statistiche fiscali, che non sono, devo ammetterlo, un prodotto in genere di facile lettura, sono corredate da analisi, novità normative riferite all'anno cui si riferisce la statistica fiscale specifica, note metodologiche ed approfondimenti e definizioni puntuali di tutte le variabili. Sul sito del Dipartimento, alla pagina Statistiche fiscali, è sempre disponibile un link per la consultazione della modulistica predisposta dall'Agenzia delle entrate.

Il Dipartimento lavora costantemente al miglioramento dell'informazione statistica. Dall'anno d'imposta 2010 abbiamo sviluppato un sistema applicativo che consente di estrarre in modo trasversale i dati relativi alle imprese, indipendentemente dalla loro natura giuridica. È un risultato piuttosto importante.

Per esempio, l'esigenza di avere un'idea di quanto pesa il Fisco sulle imprese, prima richiedeva un'analisi separata delle dichiarazioni IRPEF, relative ai contribuenti che dichiarano il reddito d'impresa, e delle dichiarazioni IRES, relative alle società. Ora, invece, è disponibile un applicativo che consente di analizzare trasversalmente i dati fiscali relativi a tutte le imprese.

A partire dall'anno di imposta 2011 abbiamo reso disponibile anche un ulteriore applicativo che consente di estrarre le distribuzioni del reddito complessivo IRPEF, ossia delle persone fisiche, per ventili. Ciò consente anche di estrarre le quote di imposta netta sulle persone fisiche attribuibili alle principali categorie di reddito, per esempio la quota di imposta netta IRPEF dovuta dai percettori di lavoro dipendente, o dai percettori di lavoro autonomo. Anche questa è un'informazione che credo sia piuttosto importante per la valutazione degli effetti delle politiche fiscali.

Ulteriori documenti disponibili nell'ambito delle statistiche sono quelli relativi agli studi di settore. Dall'anno scorso è disponibile anche un Osservatorio sulle partite IVA, che mensilmente fornisce informazioni di natura economico-fiscale basate sull'elaborazione tempestiva di dati contenuti nell'Anagrafe tributaria ed offre una visione aggiornata delle partite IVA, attraverso il monitoraggio dell'anagrafica, che è gestita dall'Agenzia delle entrate. Le informazioni vengono pubblicate il giorno 10 del secondo mese successivo a quello di riferimento e forniscono dati piuttosto utili per l'analisi delle partite IVA.Pag. 7

Un progetto sperimentale nuovo, che ritengo molto importante e di cui mi fa piacere parlarvi, anche se è in corso di finalizzazione, è quello che il Dipartimento sta portando avanti insieme all'Agenzia delle entrate relativamente all'analisi della tax compliance. Tale analisi è un'attività che alcune amministrazioni finanziarie di altri Stati svolgono da tempo. L'amministrazione finanziaria americana conduce regolarmente un'analisi della tax compliance, che produce insieme alla stima del tax gap, ossia dell'evasione fiscale.

Il Dipartimento e l'Agenzia hanno avviato questo progetto, che ha come obiettivo l'elaborazione di indicatori di tax compliance, ossia di adempimento spontaneo, e l'analisi della variazione del grado di adempimento a seguito dell'attività di accertamento posta in essere dall'Agenzia delle entrate. In questa fase lo studio, limitato alle sole imprese individuali, riguarda 2 milioni di soggetti ed è basato sul confronto tra soggetti controllati e soggetti che non sono controllati dall'amministrazione e che a fini statistici fungono da gruppo di controllo, per tener conto della distorsione che si produrrebbe per effetto dell'utilizzazione dei soli dati relativi agli accertamenti.

L'amministrazione finanziaria dirige infatti l'attività di accertamento verso i soggetti che, in base a specifiche analisi, sono da considerarsi a rischio. Utilizzare i dati degli accertamenti incorporerebbe quindi nell'analisi un bias, una distorsione, che altererebbe i risultati. Per questo motivo, abbiamo deciso di impostare l'analisi utilizzando due gruppi, uno di soggetti controllati, per i quali si producono gli effetti dell'analisi di rischio svolta dall'Agenzia delle entrate, e uno di controllo, composto da soggetti non controllati.

L'analisi si sviluppa attraverso tecniche statistiche sofisticate e utilizza specifici modelli econometrici e tecniche di data mining. Come vi dicevo, essa è in corso di finalizzazione, e credo potrà fornire, quando sarà completata, dati molto utili. Devo ricordare che si tratta di un'analisi che abbiamo avviato anche su impulso di una richiesta specifica della Corte dei conti. La Corte dei conti ci ha chiesto spesso informazioni relative all'effetto dell'attività di controllo e di accertamento sul comportamento dei contribuenti, ma non eravamo in grado di rispondere a questa richiesta senza avviare un progetto specifico di studio, e questo è ciò che abbiamo fatto.

Una prerogativa del Dipartimento delle finanze è quella di avere la competenza specifica in materia di tributi locali. In questa materia, il Dipartimento assicura la raccolta e la valutazione degli atti normativi e delle informazioni di carattere amministrativo sui tributi locali, la consulenza e l'assistenza ai comuni e alle province per la definizione dei loro atti normativi, e il supporto per la valutazione dell'impatto delle disposizioni in materia di decentramento tributario. Anche in questo caso e, laddove è possibile, per i dati che sono a nostra disposizione, contribuiamo con la valutazione degli effetti finanziari. Il Dipartimento cura anche i flussi informativi per la valutazione dei dati sui tributi locali e regionali.

Nel processo di attuazione del federalismo fiscale, il Dipartimento ha sviluppato un importante progetto, che ha avuto come output principale la costituzione di una banca dati, la Banca dati integrata della fiscalità immobiliare, la quale mappa l'universo immobiliare attraverso l'incrocio tra le banche dati catastali, dove risiedono informazioni sull'ubicazione, la tipologia, la dimensione e la titolarità degli immobili, e l'Archivio delle dichiarazioni dei redditi, dove sono presenti tutte le informazioni fiscali.

La Banca dati integrata della fiscalità immobiliare è stata ovviamente, da ultimo, integrata con le banche dati dei versamenti ICI e IMU. Nelle slide è indicato l'elenco delle banche dati che concorrono alla costituzione della Banca dati integrata della fiscalità immobiliare e ne viene rappresentata la mappa.

La costituzione di questa banca dati ci ha consentito, e ci consentirà, di effettuare analisi e valutazioni degli effetti finanziari di forme alternative di tassazione immobiliare. Pag. 8Ci ha consentito, inoltre, l'attività di monitoraggio e di ricognizione delle entrate degli enti territoriali e di elaborazione delle informazioni rilevanti dal punto di vista fiscale, utili non soltanto ai fini dell'analisi dei flussi di entrata, ma anche della quantificazione degli effetti finanziari dei nuovi provvedimenti.

Un'iniziativa, a mio avviso, importante tra quelle che abbiamo intrapreso, è la condivisione delle informazioni statistiche contenute nella nostra Banca dati integrata della fiscalità immobiliare con gli enti territoriali, oltre alla predisposizione di analisi statistiche sulla relativa capacità fiscale di tali enti.

Nell'ottica di mettere al servizio dei contribuenti e degli enti decentrati alcune attività del Dipartimento delle finanze, abbiamo, negli scorsi anni, sviluppato un portale, il Portale del federalismo fiscale, che non è collocato all'interno del sito web del Dipartimento delle finanze, ma più «democraticamente» sul web, ed è gestito dal Dipartimento delle finanze. È lo strumento principale di dialogo tra l'amministrazione centrale, gli enti locali e i contribuenti interessati alle tematiche della finanza locale.

Attraverso questo portale il Dipartimento, infatti, fornisce a regioni, province e comuni i dati statistici riferiti al loro territorio ed estratti da tutte le dichiarazioni fiscali e dall'Osservatorio delle partite IVA, rendendo disponibile ai comuni uno strumento di simulazione dell'addizionale comunale IRPEF, basato sui dati delle dichiarazioni fiscali, con il quale ogni comune, anche il meno attrezzato tecnologicamente, può effettuare attendibili previsioni di gettito, variando i parametri di riferimento dell'imposta, ossia l'aliquota unica, le aliquote differenziate e la soglia di esenzione. Il portale è stato realizzato nell'ottica di rendere un servizio agli enti locali.

Dal punto di vista giuridico, il Portale del federalismo fiscale è il canale di trasmissione al Dipartimento delle finanze delle delibere di approvazione delle aliquote e delle tariffe e dei regolamenti che vengono adottati dai comuni in materia di tributi locali. Il risultato finale è rappresentato da una notevole semplificazione degli adempimenti da parte dei comuni e da una rilevante semplificazione dell'attività di esame di questi atti da parte del Dipartimento.

Recenti interventi legislativi hanno previsto che i comuni, in fase di trasmissione degli atti, devono compilare una griglia riassuntiva delle aliquote e dei regimi agevolativi determinati con le delibere. La griglia è uno strumento importantissimo per disporre, nel momento in cui occorre effettuare le necessarie elaborazioni, che affiancano le proposte normative di intervento sui tributi locali, di un quadro definito e di immediata percezione delle manovre adottate dai comuni. Tutto questo non sarebbe stato possibile senza lo strumento tecnologico. Queste sono le iniziative più importanti che riguardano il federalismo fiscale.

Nelle slide in distribuzione troverete anche alcune attività specifiche che il Dipartimento svolge, sta svolgendo, e concluderà l'anno prossimo, utilizzando fondi europei nell'ambito di una convenzione con il Dipartimento degli affari regionali.

A questo punto, illustro sinteticamente le attività relative all'attuazione delle politiche tributarie. Insieme alla predisposizione dei provvedimenti in materia tributaria e degli atti amministrativi di attuazione e all'emanazione delle direttive interpretative, l'attività più importante e specifica del Dipartimento è quella svolta in materia di tributi locali.

Un'altra attività molto importante nell'attuazione delle politiche tributarie è quella che si svolge, invece, in ambito internazionale.

In tale ambito è il Dipartimento che contribuisce all'elaborazione della legislazione comunitaria e che sviluppa la cooperazione internazionale in campo fiscale in tutti i forum multilaterali, assumendo le iniziative per l'attuazione del diritto comunitario e assicurando il coordinamento per la cooperazione amministrativa internazionale da parte delle Agenzie, degli enti della fiscalità e della Guardia di finanza.Pag. 9

Questo è un tema di estremo rilievo, signor Presidente, nonché di grande attualità, poiché al momento presente nel mondo vi è una fortissima pressione politica sul tema del contrasto all'evasione fiscale internazionale. Ci si è resi conto che, in un'economia globalizzata, il contrasto all'evasione fiscale internazionale necessita di interventi coordinati. Il Dipartimento, attraverso la partecipazione a questi forum internazionali, sta curando lo sviluppo di tutte le iniziative che servono a contrastare tale fenomeno.

Un altro ambito molto importante, sul quale il Dipartimento lavora in campo internazionale, è il contrasto alle pratiche di elusione fiscale internazionale. In un'economia globalizzata, con modelli di business che si evolvono in contesti economici che si modificano, in cui ci sono nuovi tipi di transazioni e di strumenti finanziari, nonché nuovi paradisi fiscali, sono due i fenomeni importanti che emergono: l'evasione fiscale internazionale e l'elusione fiscale internazionale (ossia il sottrarsi al pagamento corretto delle imposte, pur rispettando le regole, che tuttavia appaiono non adatte ai cambiamenti).

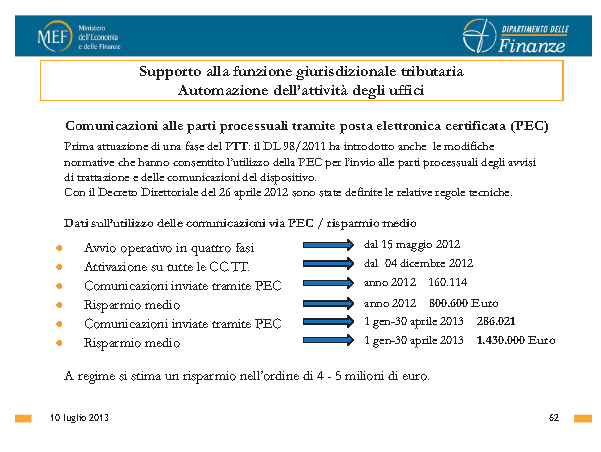

Procedo molto velocemente su questo punto, poiché troverete maggiori informazioni nelle slide, e vi ricordo che il Dipartimento presiede al governo del sistema delle Agenzie fiscali, il quale è stato di recente interessato da rilevanti cambiamenti, come vi avranno già riferito. Monitoriamo l'andamento dell'incorporazione delle Agenzie e supportiamo il sistema della giustizia tributaria con due importanti innovazioni, che consistono nell'introduzione del processo tributario telematico e dei processi di automazione dell'attività e degli uffici di segreteria delle Commissioni tributarie.

PRESIDENTE. Grazie davvero, professoressa.

Do la parola ai deputati che intendano intervenire per porre quesiti o formulare osservazioni.

ITZHAK YORAM GUTGELD. Grazie per l'esauriente introduzione ed illustrazione. Ho due domande. La prima riguarda alcuni strumenti di cui ci ha parlato, in particolare la possibilità di simulare, se ho capito bene, sia il gettito aggiuntivo, sia l'impatto delle misure fiscali, distinti per tipologia di contribuente, che mi sembra essere una capacità molto importante. Se posso fare un'osservazione, mi sembra che, almeno nelle proposte che ho visto finora, sia mancata l'illustrazione del «razionale economico» di alcune scelte. A titolo di esempio, in ordine alla decisione di aumentare l'incentivo sul risparmio energetico dal 55 al 65 per cento, mi sarebbe piaciuto avere una spiegazione del «razionale economico». Questo è il primo commento.

Il secondo riguarda il tema dell'evasione fiscale. La settimana scorsa la Commissione Finanze ha svolto l'audizione del Direttore dell'Agenzia delle entrate e, leggendo i numeri che ci ha fornito, mi sembra che l'evasione fiscale sia in forte aumento negli ultimi quattro anni, ossia dal 2009. Mi sono stati promessi dati che confutano questa affermazione, sono in trepidante attesa, ma non li ho ancora ricevuti. Vorrei sapere da lei qual è il suo punto di vista sul tax gap, come si è evoluto negli ultimi anni e che cosa state facendo per porre rimedio a questo fenomeno, che è chiaramente di primaria importanza per l'economia del Paese, soprattutto alla luce dell'osservazione della Corte dei conti sulla lotta all'evasione.

GIAN MARIO FRAGOMELI. Anch'io, leggendo le slide, ho due domande molto brevi da porre, delle quali la prima è relativa alla spending review e alla riorganizzazione del personale. Se non ho letto male, negli attuali 2.642 dipendenti, vi sono 573 unità dirigenziali di seconda fascia, ossia una ogni cinque dipendenti. Vorrei sapere se può spiegarmi questo dato, perché mi sembra si tratti di un numero singolare.

La seconda domanda è relativa all'ambito degli obiettivi strategici, in particolare alla capacità di semplificare il rapporto tra Fisco e contribuenti, e nasce da un'esperienza personale che mi è capitata Pag. 10proprio in questi giorni in merito ai benefici previsti in tema di prima abitazione. Non so se questo sia un problema risolvibile attraverso una circolare, ma ho notato che, se si ritardano di alcuni giorni talune comunicazioni, come il cambio di residenza a seguito di una ristrutturazione edilizia, si perde tutto il beneficio fiscale rispetto all'intera durata del mutuo, che può essere anche di venti o trenta anni. Volevo capire se si possa prevedere, attraverso il pagamento di una sanzione, la possibilità di sanare una simile situazione, poiché mi sembra folle che per pochissimi giorni si perda un'agevolazione fiscale di questo tipo, relativamente al termine di sei mesi per il trasferimento della residenza per la prima casa in caso di ristrutturazione edilizia.

MARCO CAUSI. Ringrazio la professoressa Lapecorella per l'esauriente relazione e pongo tre domande. La prima è se sia in grado di fornirci una prima valutazione dell'operazione di unificazione delle Agenzie. Fra novembre e dicembre erano stati sollevati alcuni dubbi, di cui uno era relativo al fatto che le dogane e i monopoli avevano livelli retributivi diversi, e addirittura qualcuno ipotizzò, in quel periodo, che ci sarebbe stato un aumento dei costi retributivi per effetto del possibile allineamento. Volevo sapere se l'evoluzione concreta dell'unificazione stia sollevando questo problema, oppure no.

La seconda domanda è se vi siano prime notizie su quanto le imprese italiane hanno ricevuto dal beneficio ACE accordato durante il 2012, ossia se le risorse stanziate siano state sufficienti o se, invece, siano rimaste in parte inutilizzate per effetto anche della crisi economica.

La terza domanda si ricollega a quanto diceva il collega Gutgeld: i dati mostrano un'evoluzione del gettito dell'IVA particolarmente negativa, che sembra, un po’ come nel 2009, più pesante di quanto non sia quella dei consumi interni. Le chiedo se questo non possa essere un sintomo di aumento delle aree di evasione.

ENRICO ZANETTI. Ringrazio la professoressa per la relazione. Pongo due domande, delle quali la prima riguarda le statistiche del contenzioso tributario, che sono sempre molto curate. Quelle relative al 2012 devono ancora essere pubblicate e lo saranno verso la fine di quest'anno, tuttavia ho notato che nelle ultime disponibili, quelle relative al 2011, non c’è più la sezione, che esisteva in precedenza, dei dati complessivi sugli accertamenti effettuati e sui volumi di accertamento dell'Agenzia delle entrate. Volevo capire se questi dati, molto utili, saranno nuovamente introdotti a partire dalla prossima pubblicazione.

Passo alla seconda domanda. Vorrei capire se ritiene che il Dipartimento possa divenire il soggetto principale deputato all'attività di interpretazione della normativa e in che misura eventualmente questo tipo di attività, che oggi il Dipartimento svolge, invece, in maniera del tutto residuale rispetto all'Agenzia delle entrate, richiederebbe modifiche strutturali. Resto convinto, infatti, che l'attività di interpretazione delle norme debba essere strutturalmente separata da quella della loro applicazione, oltretutto tenendo conto degli obiettivi di recupero.

SEBASTIANO BARBANTI. Ringrazio la professoressa Lapecorella, che con la sua presentazione davvero molto esaustiva ci ha aperto un mondo. Ci siamo sempre chiesti se uno più uno possa fare tre, invece che due, ed in realtà ci siamo accorti che nel mondo del bilancio dello Stato questo è abbastanza normale. Infatti, stretti tra vincoli esterni e rispetto del pareggio di bilancio, quando si vuole abolire una tassa, si cerca di trovare una copertura per il mancato gettito fiscale di pari ammontare.

Tuttavia, se le cose stessero davvero così, i nostri conti sarebbero in ordine. Anche il precedente Governo Monti ha tagliato molte spese e aumentato in misura rilevante la tassazione, sicché in teoria avremmo dovuto avere i conti decisamente a posto, o solo un po’ sofferenti. Invece, così non è stato, evidentemente perché una simile logica non funziona. La ragioneria, infatti, è perfetta per fare i conti, ma non Pag. 11lo è quando si tratta di impostare strategie, proprio perché non si ragiona in termini di moltiplicatori.

Mi sembra, invece, che con i vostri sistemi di simulazione e previsione si riesca a capire qual è la conseguenza delle decisioni che assumiamo. Da questo punto di vista, il vostro lavoro, per quanto ci riguarda, è molto apprezzato e cercheremo di sfruttarlo di più, e a tale riguardo la prima domanda che vorrei porle è come possiamo utilizzare tutte le vostre potenzialità, e se possa esservi anche un canale diretto con voi.

Vorrei chiederle poi, in merito soprattutto all'attività a supporto alla tax policy, se avete fatto operazioni di backtesting, se potete pubblicarle, o comunque farcele avere, per capire quanto le vostre previsioni si siano avvicinate a quella che è stata effettivamente la realtà a seguito delle decisioni assunte.

L'ultima questione riguarda i progetti speciali e prototipali. Vedo una grande potenzialità nei progetti 2, 3 e 5, che concernono la «clusterizzazione» territoriale dei comuni, la stima della capacità fiscale e lo sviluppo dei modelli integrati di valutazione delle performance degli enti locali attraverso tecniche di benchmarking, che potrebbero ottimizzare anche la gestione degli enti locali e, quindi, comportare un ritorno in termini fiscali. Volevo chiederle se avete contatti diretti con gli amministratori degli enti locali, allo scopo di aiutarli fattivamente in questo percorso di efficientamento.

GIROLAMO PISANO. Mi riallaccio immediatamente alle conclusioni del deputato Barbanti. Vorrei capire se avete dati che, nell'ambito dello sviluppo di modelli della valutazione delle performance degli enti locali, consentano di ottenere dati relativi al rapporto tra il livello di raccolta differenziata e la tassazione elaborata in termini di tariffa, non più quindi come fatto fino ad oggi. Avete dati di funzionamento degli enti locali che consentono di arrivare allo sviluppo di modelli di questo genere ?

Ripropongo la domanda, del deputato Barbanti, riguardo a dove e come sia possibile utilizzare strumenti applicativi come M.A.G.I.S.T.ER. Ci interesserebbe molto poterlo usare sul nostro computer ed estrapolarne tutte le potenzialità. Mi riferisco anche alla Banca dati integrata della fiscalità immobiliare.

Nell'analisi di una proposta di riformulazione del modello del prelievo fiscale, che è uno dei nostri prossimi appuntamenti, in cui si affronteranno i temi delle detrazioni, delle deduzioni e dell'IVA, appaiono molto complesse le informazioni numeriche e gli incroci di dati necessari per valutare sia l'impatto sul gettito, sia le proiezioni di eventuali trasferimenti o traslazioni del soggetto di imposta. Immagino un risparmio da parte del consumatore in termini di tassazione che si ripercuota sull'incremento dell'IRES o dell'IRPEF di un soggetto che vende beni e servizi a questo stesso consumatore. In che modo è possibile avere un accesso dinamico e interattivo alle interrogazioni e alle simulazioni degli archivi disponibili presso il Dipartimento, proprio in termini di operatività ?

PRESIDENTE. Do la parola alla professoressa Lapecorella per la replica.

FABRIZIA LAPECORELLA, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze. Provo ad andare in ordine. L'onorevole Gutgeld mi chiedeva della possibilità di evidenziare il «razionale economico» degli interventi e poneva il caso delle ristrutturazioni edilizie. L'attività di supporto alle scelte di policy è un'attività che l'amministrazione rende essenzialmente al Ministro dell'economia e delle finanze. A questo proposito, volevo rassicurarla sul fatto che in questa legislatura vi è una particolare attenzione rispetto alle condizioni della finanza pubblica e allo stretto percorso di consolidamento, che impongono al Ministro dell'economia e delle finanze di tener conto degli effetti anche economici, e non solo finanziari, dei provvedimenti.

Devo ammettere che l'amministrazione (il nostro e gli altri Dipartimenti del Ministero Pag. 12dell'economia e delle finanze), dispone di strumenti per fare questo. Al nostro interno abbiamo sempre instaurato un rapporto collaborativo, che in questa fase è stato istituzionalizzato. Quando abbiamo fornito al Ministro dell'economia e delle finanze le informazioni relative agli effetti del potenziamento degli incentivi per la ristrutturazione edilizia e per l'efficientamento energetico, abbiamo lavorato in strettissima collaborazione con il Dipartimento della Ragioneria generale dello Stato e con il Dipartimento del Tesoro, perché la valutazione degli impatti macroeconomici di quel tipo di intervento viene fatta attraverso il modello di macrosimulazione gestito dal Dipartimento del Tesoro.

Abbiamo confrontato le diverse alternative di intervento, analizzando i rispettivi impatti. La valutazione degli effetti finanziari della misura, con riferimento al costo e all'effetto di gettito, è stata stimata da noi, mentre la copertura è stata individuata dalla Ragioneria. È stato valutato, per quanto riguarda gli aspetti economici, anche l'effetto macroeconomico delle coperture selezionate, quindi la posso rassicurare su questo fronte. Si tratta di un'analisi che attualmente viene svolta, ma non sempre è stata svolta. In questo particolare caso, invece, sono state valutate diverse ipotesi, di cui quella prescelta aveva gli impatti anticongiunturali più significativi. Il senso di quell'intervento normativo è, infatti, essenzialmente anticongiunturale e gli impatti migliori erano forniti dalla proposta normativa che è stata presentata e poi approvata dal Consiglio dei Ministri.

Per quanto riguarda l'evasione fiscale e la stima del tax gap, non esiste una stima ufficiale. Annualmente il Dipartimento collabora con l'Agenzia delle entrate sui risultati della lotta all'evasione. L'Agenzia delle entrate – non vorrei entrare in un ambito che riguarda un altro ramo dell'amministrazione – che in questi anni ha affinato i suoi strumenti di analisi, dispone di modelli specifici per la stima dell'evasione di alcuni tributi. In particolare, un modello importante è quello che riguarda la stima dell'evasione dell'IVA. Benché collaboriamo con l'Agenzia per la realizzazione di questi studi, essi sono essenzialmente di competenza di quest'ultima.

Non ho scritto quanto mi domandava l'onorevole Fragomeli, perché pensavo di ricordarlo, invece, l'ho dimenticato.

PRESIDENTE. Chiedeva del rapporto fra dirigenti e dipendenti.

FABRIZIA LAPECORELLA, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze. Ora ricordo. Onorevole, il dato che ho fornito si riferisce al livello ministeriale. A livello del Dipartimento è stato ridotto il numero dei dirigenti generali da dieci ad otto. A livello ministeriale la riduzione dell'organico dei dirigenti di seconda fascia è nell'ordine delle 200 unità. Come questo taglio ricadrà sui quattro dipartimenti sarà stabilito con decreto ministeriale, perché il decreto del Presidente del Consiglio dei ministri fissa soltanto il numero delle posizioni di prima fascia, mentre con decreto ministeriale sarà prevista l'articolazione di tutti i Dipartimenti degli uffici dirigenziali, ripartendo il taglio tra tutti noi. Non sappiamo ancora cosa accadrà con specifico riferimento al Dipartimento delle finanze.

GIAN MARIO FRAGOMELI. Avremo il rapporto ?

FABRIZIA LAPECORELLA, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze. Certo, ma il rapporto riguarda tutti i dipendenti del Ministero dell'economia e delle finanze. Non sappiamo quanto il taglio inciderà su di noi, poiché esso non incide necessariamente in maniera proporzionale sui singoli Dipartimenti. Occorrerà attendere il decreto ministeriale, che – per quello che mi risulta – non è stato ancora neanche abbozzato.

L'onorevole Causi mi poneva tre domande complicate. La prima concerne la valutazione della riorganizzazione delle Agenzie. Non è stata fatta una valutazione, ma è prevista, nell'ambito delle convenzioni Pag. 13con le due Agenzie fiscali che sono state appena inviate, con la nostra relazione, all'approvazione del Ministro per un'informativa ai sindacati, a cui seguirà la firma da parte del Ministro e del Direttore delle agenzie fiscali, con un minimo di ritardo sul tempo previsto, dovuto al cambio di Governo, al processo di riorganizzazione prima ricordato, ed al ritardo nella definizione delle priorità politiche. È previsto il monitoraggio del processo di incorporazione, che si completerà nel 2014 per l'Agenzie delle entrate e nel 2015 per l'Agenzia delle dogane e dei monopoli. Il monitoraggio sarà eseguito e, come obiettivo previsto nella convenzione, sarà osservabile e rendicontabile.

Per quanto riguarda il beneficio dell'ACE, con l'ultima release delle statistiche fiscali del Dipartimento – è di una ventina di giorni fa il rilascio delle ultime statistiche IRPEF – abbiamo avuto i primi dati che ci hanno consentito di verificare ex post l'effetto dell'ACE e, in particolare, trattandosi di statistiche IRPEF, quello relativo all'ACE utilizzata dalle piccole e medie imprese e dai contribuenti che dichiarano un reddito di impresa.

Abbiamo trovato che, nelle statistiche pubblicate, l'incremento di capitale agevolato, quello che poi è stato portato in deduzione dall'imposta è stato, se ricordo bene, di circa 940 milioni di euro, o comunque un importo di questa entità. Benché nella stima degli effetti dell'ACE abbiamo operato una valutazione complessiva, riteniamo che un simile risultato sia ben superiore all'effetto stimato nella relazione tecnica. Piccole e medie imprese sembrano aver utilizzato l'agevolazione sul nuovo capitale in maniera più consistente rispetto alle aspettative.

L'IVA sui consumi interni è una questione lunga, che abbiamo dibattuto tante volte. Io ho un passato, e avrò un futuro (credo e spero), di docente di scienza delle finanze, pertanto ho un costante confronto con i miei colleghi, anche accademici. Da ultimo, in un convegno organizzato dalla Società italiana di economia pubblica sulle prospettive della politica fiscale del nuovo Governo, ho avuto modo di confrontarmi con colleghi che sono molto esperti di queste questioni e che, in effetti, vedono un legame netto tra l'andamento dei consumi e l'andamento dell'IVA.

Personalmente sostengo che, ovviamente, tale legame esista, ma quello che si osserva, cioè il fatto che i consumi flettano in misura minore di quanto fletta il gettito IVA, non è l'indicatore che ci permette di affermare che, essendo aumentata l'IVA, è aumentata anche l'evasione di tale imposta. L'IVA è un'imposta complessa, che grava sul consumo finale, ma il cui gettito non dipende esclusivamente dall'andamento di quest'ultimo. Il gettito dell'IVA dipende dalle scorte e da tantissime altre variabili.

Ci sono segnali sull'evasione contrastanti. Riferivo prima all'onorevole Gutgeld che non facciamo un'analisi puntuale dell'evasione dell'IVA, ma che nell'esercizio di monitoraggio del gettito dei tributi osserviamo alcuni fenomeni.

Un dato che abbiamo osservato dall'anno scorso – perché è dallo scorso anno che il gettito dell'IVA è precipitato in maniera indecorosa – è relativo ad andamenti differenziati tra settori. Il fatto sorprendente, che ho cercato di far approfondire da ultimo, è, per esempio, l'andamento del gettito dell'IVA nel settore del commercio al dettaglio. Mentre l'anno scorso il gettito dell'IVA è crollato in misura molto rilevante per effetto del crollo nel settore automobilistico e in quello delle costruzioni, che hanno registrato flessioni veramente drammatiche, nel settore del commercio al dettaglio, rispetto agli analoghi periodi dell'anno precedente, il gettito dell'IVA faceva registrare variazioni con un segno positivo. Tali variazioni, obiettivamente, possono essere riconducibili a campagne di contrasto all'evasione fiscale portate avanti dall'Agenzia delle entrate.

Mi si obietta, sempre da parte dei miei colleghi accademici e professori di scienza delle finanze o di diritto tributario...

MARCO CAUSI. Da parte del professor Santoro ?

Pag. 14FABRIZIA LAPECORELLA, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze. Per esempio, dal professor Santoro, o dal suo collega, professor Lupi.

PRESIDENTE. Se mi consentite, questa è soprattutto una sfida tra Laffer e Befera.

FABRIZIA LAPECORELLA, Direttore del Dipartimento delle finanze del Ministero dell'economia e delle finanze. Mi si obietta che, quando facciamo il monitoraggio delle entrate ed effettuiamo l'analisi del gettito per settori, essa è condotta sulla base dei codici ATECO. Siamo in grado, ci si chiede, di distinguere per volumi di gettito ?

Il professor Lupi è uno studioso che ha una visione molto precisa ed osserva che nel commercio al dettaglio è compresa la grande distribuzione, ma la grande distribuzione non evade. È vero, forse, che se si facesse lo stesso monitoraggio disaggregando i dati per volume d'affari, per esempio limitandosi al volume d'affari delle imposte soggette agli studi di settore, si otterrebbero risultati diversi.

Noi, obiettivamente, non svolgiamo questa elaborazione. Quando riportiamo il dato nell'analisi settoriale dell'IVA, ci basiamo sul codice ATECO. La possiamo fare. Un'attività che abbiamo svolto, essendo sensibile alla questione, e ritenendo che tutti gli stimoli siano importanti, come l'intervento dell'onorevole Causi, è stata il potenziamento dell'analisi per codice ATECO, che prevede tante cifre. Aggiungendo ulteriori dati, si ottengono informazioni ulteriori. Il maggior dettaglio, semplicemente sulla base del codice ATECO, sembra, invece, sostenere la nostra ipotesi.

C’è un effetto che sembra di tenuta del gettito dell'IVA da parte dei piccoli esercizi specializzati che, in una fase congiunturale come quella presente, non riesco ad ascrivere a nient'altro, se non al fatto che c’è una percezione maggiore della presenza dell'amministrazione finanziaria ed al fatto che l'attività di controllo è stata potenziata. Detto questo, mi riservo di approfondire il tema. È una questione che necessita di un'elaborazione specifica, e la faremo. Credo che queste informazioni possano chiarire i dubbi.

Per quanto riguarda ciò che mi ha chiesto l'onorevole Zanetti, in ordine alle statistiche del contenzioso, esse sono alimentate sulla base di dati di cui non siamo titolari. Evidentemente, quelle informazioni non sono più state fornite e non abbiamo tenuto quei dati.

L'implementazione del Sistema informatico della giustizia tributaria (SIGIT) e del Sistema informatico delle Commissioni tributarie (SICOT) andrà avanti con la telematizzazione e l'automatizzazione dell'attività degli uffici. Spero che i progressi che realizzeremo nel processo di automazione delle segreterie delle Commissioni tributarie, insieme agli importanti processi che stiamo attivando, di cui non vi ho parlato, ma che trovate nelle slide, nell'ambito di un'altra attività, quella di governance del sistema informativo della fiscalità, possano produrre alla fine quel risultato. Alcune volte bisogna attendere, e alcune volte i risultati si possono ottenere lavorando anche non in maniera diretta.

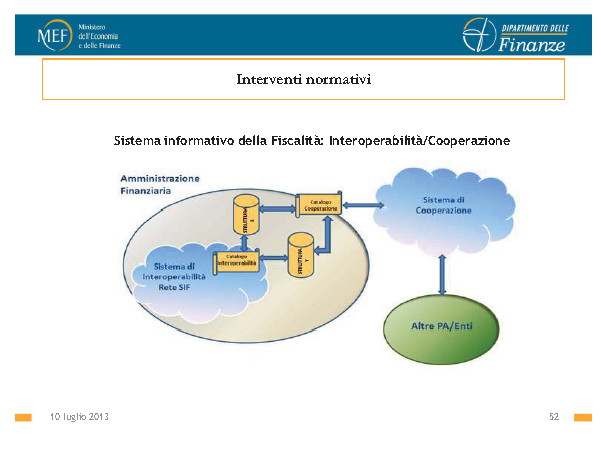

Vi dicevo che il Dipartimento ha due ruoli di governance, quello del sistema delle Agenzie e quello del Sistema informativo della fiscalità. Il Sistema informativo della fiscalità, l'Anagrafe tributaria, è un'enorme banca dati che contiene dati di cui sono titolari tutti gli attori della fiscalità, ossia tutte le Agenzie e il Dipartimento.

Il Dipartimento ha intrapreso da alcuni anni un'importante attività di razionalizzazione delle informazioni, di integrazione delle banche dati e di collegamento logico tra le basi dati. Sta per essere emanato un decreto del Ministro, in base ai commi 56 e 57 dell'articolo 1 della legge 27 dicembre 2006, n. 296 (legge finanziaria per il 2007), e successive modificazioni, di cui trovate il riferimento normativo esatto nelle slide.

Si tratta di un decreto che sancisce le regole per l'interoperabilità tra le banche dati presenti nell'Anagrafe tributaria e per la cooperazione applicativa con gli enti esterni all'amministrazione finanziaria che vogliono accedere alla stessa.Pag. 15

Questa attività di coordinamento, che riguarda il sistema informativo, potrà, a mio avviso, consentirci di alimentare tutte le nostre banche dati con le informazioni degli altri attori della fiscalità, che sono rilevanti per l'analisi dei processi. Quindi, anche quelle del contenzioso saranno automaticamente implementate dalle informazioni provenienti dalle attività di accertamento tipicamente svolte dall'Agenzie delle entrate, i cui dati sono di proprietà dell'Agenzia delle entrate stessa. Confido, dunque, che questo gap informativo possa essere recuperato per via dell'intervento sul Sistema informativo della fiscalità.

Per quanto riguarda, invece, l'attività di interpretazione, il Dipartimento delle finanze e l'Agenzia delle entrate collaborano in un costante confronto al momento della predisposizione degli atti di interpretazione. Mentre il Dipartimento delle finanze svolge questa funzione in maniera autonoma, e con competenza esclusiva rispetto alla finanza locale, in relazione ai tributi erariali credo che il deputato che ha formulato la domanda esprima una posizione condivisa da alcuni.

Ritengo sia importante la collaborazione tra i due rami dell'amministrazione ed il confronto e la collaborazione esistono. Su alcuni provvedimenti, per esempio, che originano in contesti internazionali, è molto più forte ed incisivo il nostro contributo, su altri lo è in misura minore. È un processo comunque in evoluzione, che credo funzioni.

L'onorevole Barbanti ha chiesto quali sono le potenzialità dei nostri strumenti e come poterle utilizzare. La stessa domanda è stata posta dall'onorevole Pisano. Mentre possiamo, come facciamo per gli studiosi e per gli interlocutori istituzionali, tra cui ovviamente il Parlamento, rendere disponibili i dati e fare elaborazioni su richieste specifiche, la disponibilità di questi strumenti non può essere indiscriminata, per un semplice motivo: i dati sono «raccontati» in maniera semplice, ma non si producono con un click.

Quello che rendiamo disponibile, e che funziona con un click, è l'accesso all'informazione statistica. Si tratta di una gran mole di informazioni, che consente già di capire molto, perché si tratta di tutte le informazioni di tutte le dichiarazioni fiscali, 40 milioni di contribuenti, la cui informazione è resa in forma secca. Le dichiarazioni fiscali sono liquidate, depurate degli errori e rese fruibili con un click da chiunque.

I modelli di microsimulazione, o l'applicativo M.A.G.I.S.T.ER., che monitora il gettito, lavorano direttamente sulle basi dati dell'Anagrafe tributaria, che poi richiedono correzioni e analisi. Prima di arrivare ad un risultato si richiede un expertise, che l'amministrazione ha, quindi non si tratta di uno strumento che si può a mettere a disposizione. Lascio in disparte tutti i problemi collegati alla privacy, ma occorre considerare che nell'Anagrafe tributaria vi sono informazioni che non possono essere rese indiscriminatamente accessibili a tutti. Sicuramente avete la disponibilità del Dipartimento delle finanze e la possibilità di chiedere l'utilizzazione di tutti questi strumenti per tutte le elaborazioni che riteniate essere utili ai lavori della Commissione Finanze.

Mi si chiedeva anche se avessimo contezza della bontà del lavoro svolto in fase previsionale. La risposta è affermativa, perché la Corte dei conti, regolarmente, ormai da molti anni, ci chiede la valutazione ex post dei provvedimenti. Non lo facciamo per tutti i provvedimenti e con la stessa tempistica, perché la possibilità di valutare ex post gli effetti stimati di un provvedimento dipende anche dalla disponibilità delle informazioni.

Un intervento su un'imposta diretta è verificabile ex post due anni dopo, perché tipicamente è effettuato in un anno T, si applica all'anno di imposta T + 1 e il reddito relativo all'anno di imposta T + 1 viene dichiarato nell'anno di imposta T + 2. Dopo che è dichiarato, la dichiarazione deve essere liquidata e resa statisticamente fruibile. A quel punto, eseguiamo il monitoraggio.

Invece, per esempio, in relazione ad interventi sull'IVA o sulle accise, che hanno dinamiche di versamento molto più ravvicinate, i dati sono verificabili e controllabili Pag. 16ex post. Di questo si da conto in tutte le relazioni sul giudizio di parifica della Corte dei Conti sul Rendiconto generale dello Stato che contengono gli elementi forniti alla Corte stessa dall'Amministrazione.

Per quanto riguarda l'attività che abbiamo svolto nell'ambito di questo progetto, che è stata molto interessante (un'opportunità one-off, che non fa parte della nostra attività ordinaria), abbiamo avuto la possibilità, attraverso una convenzione con il Dipartimento degli affari regionali della Presidenza del Consiglio, di accedere ad alcuni fondi comunitari e abbiamo avviato un progetto diretto specificamente agli amministratori degli enti locali. Il fine del progetto è proprio quello di migliorare la performance e la capacità degli amministratori degli enti locali di gestire l'attuazione del federalismo fiscale.

Infine, per quanto riguarda i progetti speciali e prototipali che sono elencati nelle slide, vorrei sottolineare che gli stessi sono accompagnati da ulteriori linee di intervento. Tra queste ve n’è una, importantissima, di formazione degli amministratori degli enti locali, che abbiamo condotto attraverso iniziative di formazione sia in loco, sia a Roma. Abbiamo effettuato, cioè, una serie di interventi di alta formazione per i dirigenti, che abbiamo ospitato a Roma o formato in loco, e abbiamo realizzato un progetto di e-learning per l'informazione diffusa anche a tutti i funzionari delle amministrazioni locali. Ovviamente queste iniziative sono dirette, nel momento in cui vengono sviluppate e realizzate, alle regioni dell'obiettivo 1, l'obiettivo convergenza.

Credo che l'aspetto importante sia, però, notare che queste risorse della Comunità europea hanno consentito non soltanto capacity building nei confronti degli amministratori degli enti locali, ma anche capacity building e investment per l'amministrazione. Ci siamo dotati di strumenti, anche di analisi, che poi, come amministrazione centrale, possiamo rendere disponibili a tutti gli amministratori locali di tutte le regioni del nostro Paese per l'attuazione del federalismo fiscale. Questo è tutto.

PRESIDENTE. Ringrazio la professoressa Lapecorella, il dottor Puglisi, il dottor D'Avanzo e il dottor Sirianni.

Autorizzo la pubblicazione in allegato al resoconto stenografico della seduta odierna della documentazione consegnata dal Direttore del Dipartimento delle finanze (vedi allegato) e dichiaro conclusa l'audizione.

La seduta termina alle 14.50.

Pag. 17ALLEGATO