Camera dei deputati - XVI Legislatura - Dossier di documentazione

(Versione per stampa)

|

|---|

| Autore: |

Servizio Bilancio dello Stato

|

| Altri Autori: |

Servizio Studi - Dipartimento bilancio

|

| Titolo: |

(D3) L'attuazione dell'articolo 119 della Costituzione: il federalismo fiscale

|

| Serie: |

Documenti e ricerche

Numero:

3

|

| Data: |

19/11/2008

|

| Descrittori: |

| COSTITUZIONE DELLA REPUBBLICA |

FEDERALISMO |

| ORGANIZZAZIONE FISCALE |

|

|

| Organi della Camera: |

V-Bilancio, Tesoro e programmazione

|

XVI legislatura

L’attuazione dell’articolo 119 della Costituzione:

il federalismo fiscale

Novembre 2008

n. 3

DOCUMENTAZIONE

DI FINANZA PUBBLICA

SENATO DELLA REPUBBLICA:

Servizio del bilancio

Tel. 066706-5790

CAMERA

DEI DEPUTATI:

Servizio Bilancio dello Stato

Tel. 066760-2174 –

066760-9455

Servizio

Studi –

Dipartimento bilancio e politica economica

Tel. 066760-9932 – 066760-2233

|

Il presente dossier è destinato alle esigenze di

documentazione interna per l’attività degli organi parlamentari e dei

parlamentari.

Si declina ogni responsabilità per l’eventuale

utilizzazione o riproduzione per fini non consentiti dalla legge.

|

La riforma del Titolo

V della Parte II della Costituzione, introdotta con la legge costituzionale 18

ottobre 2001, n. 3, ha ridefinito i rapporti tra Stato, regioni ed

enti locali anche in materia tributaria e, più in generale, nel settore della

finanza pubblica.

In tema di assetti

finanziari pubblici, lo Stato ha legislazione esclusiva e competenza

regolamentare in materia di sistema tributario e contabile dello Stato e di

perequazione finanziaria (art. 117, secondo comma, lett. e), Cost.). Ai sensi dell’articolo 117, terzo comma, Cost.,

rientrano invece tra le materie di legislazione concorrente, nelle quali allo

Stato spetta esclusivamente l’enunciazione dei principi fondamentali della

materia, l’armonizzazione dei bilanci pubblici ed il coordinamento della

finanza pubblica e del sistema tributario.

Alle regioni ed agli

enti locali è riconosciuta (art. 119 Cost.) autonomia di entrata e di spesa,

che si sostanzia nell’attribuzione di risorse autonome derivanti da tributi ed

entrate propri e da compartecipazioni ai tributi erariali aventi ad oggetto,

precisa la disposizione costituzionale, il gettito riferibile ai rispettivi

territori. Tali risorse, integrate da un fondo perequativo per i territori con

ridotta capacità fiscale, devono rivelarsi sufficienti a finanziare

integralmente le funzioni degli enti in questione (art. 119, quarto comma,

Cost.). Hanno invece natura aggiuntiva le risorse che lo Stato può destinare a

regioni ed Enti locali per favorire lo sviluppo ed il riequilibrio economico e

sociale e comunque per provvedere a scopi diversi dal normale esercizio delle

funzioni (art. 119, quinto comma, Cost.).

Il nuovo Titolo V

sembra orientato, nei termini che verranno in seguito evidenziati, verso un

modello di federalismo fiscale di tipo solidaristico e cooperativo, piuttosto

che verso un modello marcatamente competitivo come quello statunitense, dove

ciascun livello di Governo, dallo Stato federale fino alle amministrazioni

locali, è libero di istituire tributi, individuando basi imponibili ed

aliquote, senza dover rispettare parametri posti da fonti normative di grado

superiore. Alla luce dell’articolo 119 Cost., non deve tuttavia ritenersi

preclusa la possibilità di differenziazioni tra i sistemi tributari locali, che

potrebbero tra l’altro determinare un certo grado di competizione fiscale.

Il

coordinamento della finanza pubblica e del sistema tributario

L’articolo 119, al

secondo comma, stabilisce che la potestà impositiva degli enti autonomi deve

esplicarsi in armonia con la Costituzione e con i principi di coordinamento della

finanza pubblica e del sistema tributario posti, ai sensi dell’articolo 117,

terzo comma, Cost., dal legislatore statale. Agli enti locali è consentito

intervenire attraverso la disciplina regolamentare per attuare o integrare il

disposto di leggi statali o regionali. L’esercizio del potere di coordinamento

attraverso la legge statale e regionale sembra poter comportare anche

l’indicazione di livelli massimi della pressione fiscale.

L’azione di coordinamento

non è circoscritta alla legislazione ma si estende all’applicazione in via

amministrativa dei tributi. L’art. 119, secondo comma, Cost. prevede infatti

che Regioni ed enti locali “stabiliscono ed applicano tributi ed entrate

propri”. Ciò sembrerebbe comportare, ad esempio, la possibilità di introdurre

forme di coordinamento anche delle fasi dell’accertamento e della riscossione,

prevedendone l’esercizio unificato da parte di un unico soggetto con effetti di

semplificazione della gestione del sistema tributario. Il contenzioso relativo

ai tributi regionali e locali è invece di esclusiva competenza della legge

statale ai sensi dell’articolo 117, secondo comma, lett. l), Cost., che riserva

allo Stato la materia giurisdizionale.

Mediante il coordinamento

si tende ad evitare una eccessiva frammentazione del sistema tributario ed a

favorirne, all’opposto, una definizione il più possibile organica ed in grado

di realizzare una composizione equilibrata del carico fiscale complessivo,

evitando un’eccessiva frammentazione e moltiplicazione dei tributi.

Non sono poi da

sottovalutare i limiti al potere impositivo degli enti territoriali legati alla

disciplina costituzionale e, in particolare, quelli derivanti dai vincoli

comunitari e internazionali. Significative a riguardo appaiono le censure di

cui è stata fatta oggetto la legge 26 marzo 2002, n. 2, della Regione Sicilia,

che aveva istituito un tributo regionale sul passaggio di gasdotti attraverso

il proprio territorio. Tale normativa è stata giudicata, sia dai giudici

nazionali sia in ambito comunitario (v. TAR Lombardia, sentenza n. 130/2003;

Corte di giustizia delle Comunità europee, sentenza 21 giugno 2007, causa

C-173/05), incompatibile con il diritto comunitario, che non consente di porre

restrizioni alla libera circolazione delle merci né di adottare una politica

commerciale e tariffaria con Paesi terzi difforme da quella comunitaria.

La Corte costituzionale ha avuto modo di chiarire le

modalità attraverso le quali deve essere esercitato il potere statale di

coordinamento. Nella sentenza n. 37 del 2004, la Consulta ha osservato come l’attuazione del disegno

costituzionale richieda “l’intervento del legislatore statale, il quale, al

fine di coordinare l’insieme della finanza pubblica, dovrà non solo fissare i

principi cui i legislatori regionali dovranno attenersi, ma anche determinare

le grandi linee dell’intero sistema tributario, e definire gli spazi ed i

limiti entro i quali potrà esplicarsi la potestà impositiva, rispettivamente,

di Stato, regioni ed enti locali”. La Corte, nella medesima sentenza (si veda anche la

sentenza n. 241 del 2004), ha inoltre ritenuto che il previo intervento del

legislatore statale costituisca un presupposto necessario per l’esercizio della

potestà impositiva da parte degli altri livelli di governo, subordinando

pertanto all’attuazione dell’articolo 119 l’esercizio della facoltà di regioni

ed enti locali di istituire autonomamente tributi e di intervenire sulla

disciplina statale dei tributi regionali e locali. Per la Corte quindi, in deroga ad un principio generale,

alle regioni non è consentito, in caso di inerzia dello Stato, di desumere i

principi fondamentali dalla legislazione statale vigente. In conseguenza di

ciò, prosegue la Corte, si deve ritenere tuttora spettante al

legislatore statale la potestà di dettare norme modificative, anche nel

dettaglio, della disciplina dei tributi locali esistenti: condizione di

legittimità dell’intervento, peraltro, è il divieto di procedere in senso

inverso a quanto prescritto dall’art. 119 Cost., sopprimendo, senza

sostituirli, gli spazi di autonomia riconosciuti dalle leggi statali, o

configurando un sistema finanziario complessivo in contraddizione con l’art.

119 (v. , in particolare, le sentenze nn. 296 e 303 del 2003 e, da ultimo, la

sentenza n. 451 del 2007).

Espressione dei poteri

di coordinamento statale in materia di finanza pubblica e di sistema tributario

è anche il patto di stabilità interno, strumento strettamente connesso al patto

di stabilità e crescita al rispetto del quale l’Italia è vincolata in ambito

comunitario. A giudizio della Corte costituzionale, il patto di stabilità

interno si giustifica proprio alla luce dei vincoli comunitari alle finanze

pubbliche nazionali, ma occorre renderlo più conforme alla nuova autonomia

finanziaria di regioni ed enti locali, eliminando gli aspetti più dirigistici e

lesivi dell’autonomia (sentenze nn. 4 e 36 del 2004).

La Corte costituzionale ha anche precisato i limiti che

il legislatore statale è tenuto a rispettare nel dettare i principi di

coordinamento della finanza pubblica. La Corte, in più occasioni, ha considerato legittime,

in quanto riconducibili al principio di coordinamento della finanza pubblica,

disposizioni statali (prevalentemente comprese in leggi finanziarie) incidenti

anche in modo penetrante sull’autonomia degli enti territoriali nella gestione

della spesa (cfr., ad es., sentenze nn. 4, 17 e 36 del 2004) In alcune recenti

pronunce, peraltro, (v. in particolare la n. 417 del 2005), la Corte ha ritenuto che il legislatore statale può

legittimamente imporre agli enti autonomi vincoli alle politiche di bilancio

solo con “disciplina di principio” e “per ragioni di coordinamento finanziario

connesse ad obiettivi nazionali, condizionati anche dagli obblighi comunitari”.

Tali vincoli “debbono avere ad oggetto o l’entità del disavanzo di parte

corrente o - ma solo in via transitoria ed in vista degli specifici obiettivi

di riequilibrio della finanza pubblica perseguiti dal legislatore statale – la

crescita della spesa corrente degli enti autonomi”. Sempre secondo la Corte, “la previsione da parte della legge statale

di limiti all’entità di una singola voce di spesa non può essere considerata un

principio fondamentale in materia di armonizzazione dei bilanci pubblici e

coordinamento della finanza pubblica, perché pone un precetto specifico e

puntuale sull’entità della spesa e si risolve perciò ‘in una indebita

invasione, da parte della legge statale, dell’area [...] riservata alle

autonomie regionali e degli enti locali, alle quali la legge statale può

prescrivere criteri [...] ed obiettivi (ad esempio, contenimento della spesa

pubblica) ma non imporre nel dettaglio gli strumenti concreti da utilizzare per

raggiungere quegli obiettivi” (in tal senso v. tra le altre le sentenze nn. 449

del 2005, 95 del 2007, 159 del 2008).

Il dettato

costituzionale, come si è visto, sembra equiparare, per quanto riguarda

l’autonomia finanziaria, la posizione delle regioni a quella degli enti locali.

Tuttavia, come noto, in materia tributaria opera la riserva di legge relativa

di cui all’articolo 23 Cost., suscettibile di essere soddisfatta solo dalla

legge statale o regionale. Inoltre, va rammentato come al legislatore regionale

spetti assicurare il coordinamento finanziario e tributario, sulla base dei

principi stabiliti dalla legge statale. Ciò premesso, si ricorda come la Corte

costituzionale, con la sentenza n. 37 del 2004, abbia indicato tre diverse

soluzioni per l’attuazione dell’autonomia finanziaria locale: a) concorrenza di

leggi statali, regionali e di regolamenti locali; b) concorrenza di leggi

statali e di regolamenti locali; c) concorrenza di leggi regionali e di

regolamenti locali.

Spetta dunque al

legislatore ordinario, in sede di attuazione dell’articolo 119 Cost, scegliere

quale via seguire, tenendo conto che la riforma costituzionale ha in ogni caso

esteso l’ambito dell’autonomia finanziaria degli enti locali – che già

comportava la facoltà di disciplinare con propri regolamenti i tributi locali

sulla base della disciplina generale dettata dalla legge statale - sancendo

anche nei loro confronti il principio secondo il quale la responsabilità

inerente alle entrate non deve essere disgiunta da quella relativa alle spese.

Le

fonti di finanziamento degli enti territoriali: tributi propri e compartecipazioni

L’articolo 119, comma

primo, Cost., afferma il principio che “i Comuni, le Province le Città

metropolitane e le Regioni hanno autonomia finanziaria di entrata e di spesa”.

I commi secondo e terzo del medesimo articolo elencano le seguenti fonti

ordinarie di finanziamento degli enti autonomi:

§

tributi propri;

§

compartecipazioni al gettito dei tributi

erariali riferibile al territorio dell’ente;

§

trasferimenti perequativi, per i territori con

minore capacità fiscale per abitante;

§

entrate proprie (quelle derivanti da attività

economiche e rendite patrimoniali).

Ai sensi del quarto

comma, le risorse di cui ai commi secondo e terzo devono consentire ai Comuni,

alle Province, alle Città metropolitane e alle Regioni di finanziare

integralmente le funzioni pubbliche loro attribuite. Il sistema tributario,

così come configurato dalla legge statale nell’esercizio dei poteri di

coordinamento, sembrerebbe quindi tenuto ad assicurare a ciascun ente una

quantità di risorse corrispondente al costo delle funzioni ad esso conferite.

Esistono inoltre

opinioni difformi in merito alla necessità di finanziare integralmente le

funzioni esercitate dalle regioni ordinarie che beneficiano di “ulteriori forme

e condizioni particolari di autonomia” ai sensi dell’articolo 116, terzo comma,

Cost. Vi è infatti chi sostiene la necessità di applicare anche in questo caso

il principio dell’integrale finanziamento e chi fa invece rilevare come - ferma

restando la necessità che lo Stato trasferisca, unitamente alle funzioni, le relative

risorse finanziarie, umane e strumentali - tali regioni, trattandosi di un

ampliamento dell’autonomia costituzionalmente garantita di cui va verificata

l’opportunità, dovrebbero coprire le relative spese manovrando le entrate

fiscali derivanti dai tributi propri e dalle compartecipazioni.

L’attuazione del

federalismo fiscale richiede che siano in primo luogo esattamente individuate

le funzioni ordinarie di ciascuna categoria di enti e quantificato il costo

delle stesse.

Come ha osservato la Corte costituzionale (sentenza n. 17 del 2004), il

nuovo sistema tributario dovrà prevedere, per ogni livello di governo, un

insieme equilibrato di tributi propri, compartecipazioni e trasferimenti di

natura perequativa, nel rispetto del principio fondamentale del parallelismo

tra responsabilità normativa e responsabilità finanziaria. Questo sembra

logicamente comportare che, per quanto riguarda gli enti con maggiore capacità

fiscale, i tributi propri e la compartecipazione ai tributi erariali devono

garantire un gettito tale da coprire integralmente il costo delle funzioni

esercitate in via ordinaria. Per gli enti con minore capacità fiscale, invece,

tale obiettivo potrà essere raggiunto solo ricorrendo ai meccanismi di

carattere perequativo. La stima delle entrate dovrà verosimilmente compiersi

assumendo come riferimento determinati tributi ed aliquote standard, fermo

restando che, nell’esercizio della potestà impositiva, i singoli enti, nei

limiti consentiti dalla legislazione di coordinamento, potranno individuare

nuovi tributi e modificare la disciplina dei tributi esistenti.

Secondo la Corte

costituzionale (sentenza n. 296 del 2003), i tributi propri vanno identificati

con quelli istituiti e stabiliti con legge regionale, nel rispetto dei principi

di coordinamento con il sistema tributario. Sulla base di tale assunto, la Consulta è giunta ad affermare che la disciplina

sostanziale dell’Irap rientra tuttora nella competenza statale esclusiva in

materia di tributi erariali (sentenza n. 296 del 2003) e che anche la tassa

automobilistica non è un tributo proprio della regione (sentenza n. 297 del

2003). La conseguenza pratica di tale giurisprudenza - coerente con quella già

esaminata che ritiene precluso l’esercizio della potestà impositiva regionale

sino all’adozione di una legge di coordinamento statale - è stata la dichiarata

illegittimità, nonostante la nuova disciplina costituzionale, dei tentativi

delle regioni di modificare la disciplina dei tributi regionali regolati da

leggi statali.

Nella prassi si

distinguono i tributi propri in senso lato o derivati, istituiti dallo Stato ma

la cui concreta applicazione è rimessa a regioni ed enti locali con facoltà di

variare le aliquote, prevedere detrazioni ed agevolazioni (esempio tipico le

addizionali), ed i tributi propri in senso stretto od autonomi, rispetto ai

quali l’intervento della legge statale è limitato ad attribuire determinate

basi imponibili alle regioni ed agli enti locali, demandando la disciplina dei

relativi tributi, nel rispetto dei principi fondamentali, alle fonti di

autonomia (legge regionale e regolamenti provinciali e comunali). Queste due

tipologie di tributi vanno distinte dai tributi erariali, istituiti e

disciplinati dalla legge statale, il cui gettito è riservato esclusivamente

allo Stato per il finanziamento di funzioni amministrative relative a materie

di competenza esclusiva o comunque esercitate in applicazione dei principi di

sussidiarietà, differenziazione ed adeguatezza di cui all’articolo 118, primo

comma, Cost.

In sede di attuazione

dell’articolo 119 Cost., è destinato a porsi il tema dell’individuazione dei

tributi propri nel senso individuato dalla Consulta, che rappresentano uno

degli elementi qualificanti dell’autonomia finanziaria di regioni ed enti

locali, come riconfigurata dalla riforma costituzionale. Dovrà, in primo luogo,

essere stabilito se consentire o precludere alla finanza regionale e locale di

fondarsi su tributi che abbiamo le medesime basi impositive ed i medesimi

soggetti passivi di tributi erariali.

Per quanto riguarda la

compartecipazione ai tributi erariali, va ricordato come attualmente la

compartecipazione regionale al gettito di determinate imposte sia regolato

interamente dallo Stato e riguardi, in particolare, l’IVA, la quale viene, per

una quota assai significativa (negli ultimi anni in misura pari a circa il

40%), utilizzata per finanziare la spesa sanitaria.

L’articolo 119,

secondo comma, dispone che la compartecipazione ai tributi erariali riguardi la

quota di gettito riferibile al territorio delle regioni e degli enti locali. Il

criterio della territorialità dell’imposta può essere attuato in forme diverse.

Si potrà, ad esempio, fare riferimento al territorio nel quale il tributo viene

riscosso o al luogo della produzione, posto che il luogo del versamento

potrebbe non coincidere con quello in cui il tributo incide.

La

perequazione finanziaria

Ai sensi dell’articolo

119, terzo comma, i trasferimenti perequativi andranno effettuati a valere su

di un apposito fondo istituito con legge dello Stato, privo di vincoli di

destinazione e volto a sostenere i territori con minore capacità fiscale per

abitante. Il concetto di minore capacità fiscale può essere definito con

riferimento ad un valore medio ma anche rispetto al livello richiesto per

assicurare l’integrale finanziamento delle funzioni degli enti territoriali. In

ogni caso, la formulazione costituzionale sembra implicare, secondo l’opinione

prevalente, che, attraverso il fondo perequativo, i divari in termini di

entrate debbano essere ridotti, ma non necessariamente eliminati.

La previsione in esame

va comunque coordinata con l’articolo 117, secondo comma, lett. m), Cost., che

impone allo Stato di garantire su tutto il territorio nazionale i livelli

essenziali delle prestazioni concernenti i diritti civili e sociali. Poiché i

livelli essenziali formano oggetto di diritti soggettivi questi, una volta

definiti, devono essere uniformemente garantiti a tutti i cittadini e vanno

quindi obbligatoriamente finanziati. Tale circostanza, secondo l’opinione

prevalente, comporta che, attraverso il fondo perequativo, debba essere

assicurato l’integrale finanziamento dei livelli essenziali delle prestazioni

in tutti i territori. In questo modo lo Stato, responsabile della perequazione,

vede rafforzato il proprio ruolo di garante del soddisfacimento dei diritti

connessi ai livelli essenziali.

I livelli essenziali

sono stati sino ad oggi definiti esclusivamente in ambito sanitario e non

direttamente con legge statale, nonostante si tratti di materia oggetto di

competenza esclusiva, bensì attraverso intese tra lo Stato e le regioni. Manca,

invece, una definizione dei livelli essenziali in ambiti quali l’assistenza

sociale o l’istruzione. E’ generalmente condivisa l’opinione secondo la quale le

prestazioni relative ai livelli essenziali hanno un contenuto quantitativo ed

uno qualitativo e vanno definite, anche ai fini della relativa copertura

finanziaria, tenendo conto delle specificità dei singoli territori. Diviene in

questo modo possibile giungere a stabilire dei costi standard, che possono

tuttavia anche variare da territorio a territorio.

E’ stato osservato

come la perequazione delle risorse finanziarie non risulti una materia in senso

tradizionale e si configuri piuttosto, analogamente ad altre competenze

esclusive, nei termini di una competenza in senso funzionale che, in virtù del

suo carattere teleologico, sembra consentire al legislatore statale di spaziare

in una serie di ambiti materiali, con l’effetto di limitare l’esercizio della

potestà legislativa concorrente e residuale delle regioni.

La norma

costituzionale non chiarisce se tale funzione debba esercitarsi in conformità

al principio della “perequazione verticale”, secondo il quale è rimessa allo

Stato la salvaguardia dell’equilibrio tra i diversi territori, o se possa

invece attuarsi anche attraverso il concorso delle regioni e degli enti locali

(c.d. perequazione orizzontale), rimettendo la decisione al legislatore

ordinario. Va in ogni caso sottolineato come la perequazione delle risorse

finanziarie, ai sensi dell’art. 117, secondo comma, lett. e), sia materia di

esclusiva competenza del legislatore statale. Ricade quindi sullo Stato la

responsabilità di assicurare la coerenza del sistema di perequazione con il

disposto costituzionale.

Risorse

aggiuntive e indebitamento

Il quinto comma

dell’articolo 119 Cost. prevede che lo Stato destini agli enti territoriali

risorse aggiuntive – rispetto a quelle necessarie allo svolgimento delle

funzioni ordinarie – ed effettui interventi speciali al fine di promuovere lo

sviluppo economico, la coesione e la solidarietà sociale, di rimuovere gli

squilibri economici e di favorire l’effettivo esercizio dei diritti della

persona. Le risorse di cui al comma in esame, secondo un’opinione ampiamente

condivisa, dovrebbero essere destinate al perseguimento di finalità peculiari e

diverse rispetto a quelle proprie del fondo perequativo. La specificità di tali

risorse, oltre che nel carattere addizionale, risiede nella loro destinazione a

politiche di riequilibrio territoriale. In particolare, le risorse aggiuntive

sembrano destinate a tradursi in fondi vincolati ed a consentire forme di

controllo statale sul relativo utilizzo, mentre gli interventi speciali

potrebbero comportare sia forme di collaborazione che di sostituzione dello

Stato all’ente interessato.

Nelle sentenze nn. 16

e 49 del 2004, la Corte costituzionale ha precisato che gli interventi

speciali di cui all’art. 119, quinto comma, Cost., oltre a dover essere

aggiuntivi rispetto al finanziamento integrale delle funzioni previsto dal

comma precedente, sono tenuti a riferirsi a finalità di perequazione e di

garanzia enunciate dalla norma costituzionale, o comunque a scopi diversi dal

normale esercizio delle funzioni, e devono essere destinati a particolari

comuni o categorie di comuni. Inoltre, quando i finanziamenti attengano ad

ambiti di competenza regionale, spettano alle regioni compiti di programmazione

e di riparto dei fondi all’interno del proprio territorio.

Per quanto riguarda le

funzioni proprie o ordinarie, è invece esclusa la possibilità di finanziamento

statale attraverso trasferimenti erariali o risorse con vincolo di

destinazione. La Corte ha infatti attribuito sul punto una valenza

immediatamente precettiva all’art. 119 Cost., censurando ripetutamente i

tentativi del legislatore statale di riproporre meccanismi di finanza derivata

basati su trasferimenti di risorse a destinazione vincolata dal centro alla

periferia in materie e funzioni la cui disciplina sia di spettanza della legge

regionale a titolo di competenza concorrente o residuale (sul punto vi è una

cospicua giurisprudenza della Corte costituzionale, v., tra le altre, la

sentenza n. 370 del 2003, nn. 16 e 49 del 2004 , n. 107 del 2005 e n. 118 del

2006).

Le entrate da

indebitamento sono previste al sesto comma dell’articolo 119 Cost., ma sono

riservate unicamente a spese di investimento (c.d. golden rule). In tal modo viene escluso che le collettività locali

si trovino a dover sostenere l’onere derivante dall’indebitamento degli enti

territoriali volto a fronteggiare spese correnti. Va osservato come la nozione

di spese di investimento si presti ad essere diversamente interpretata dal

legislatore ordinario. In proposito si ricorda come la legge finanziaria per il

2004 (legge n. 350 del 2003), nello stabilire cosa si debba intendere per

investimenti ai fini della possibilità di indebitamento, ha considerato solo

gli investimenti diretti con esclusione di quelli indiretti. Conseguentemente,

le regioni e gli enti locali possono, ad esempio, ricorrere all’indebitamento

per acquistare immobili ma non per incentivare le imprese ad investire.

a) Regioni a

statuto ordinario

Sono fonti di finanziamento delle regioni a

statuto ordinario:

§

i tributi

propri;

§

le

compartecipazioni al gettito dei tributi erariali riferibile al territorio

dell’ente;

§

le entrate

proprie (quelle derivanti da beni, attività economiche della regione e rendite

patrimoniali);

§

i

trasferimenti perequativi, per i territori con minore capacità fiscale per

abitante;

§

le entrate

da indebitamento, che sono però riservate a spese di investimento (art. 119,

Cost.).

Le entrate tributarie

Le entrate tributarie

delle regioni a statuto ordinario sono costituite da tributi propri e

compartecipazioni ai tributi erariali.

Per quanto concerne i

tributi, questi sono istituiti dalla legge dello Stato che riserva il

corrispettivo gettito alle regioni; queste possono utilizzare la leva fiscale

con precisi limiti:

§

determinazione dell’aliquota entro una forbice

fissata dalla legge dello Stato e – in alcuni casi – possibilità di

differenziazione dei soggetti passivi (scaglioni di reddito per l’addizionale

IRPEF, differenziazione categorie economiche per l’IRAP);

§

disciplina e gestione degli aspetti

amministrativi: riscossione, rimborsi, recupero della tassa e l'applicazione

delle sanzioni, sempre entro limiti e principi fissati dalla legge dello Stato.

Ai fini delle politica

fiscale regionale rilevano altresì le disposizioni che possono venire

introdotte dalla legge finanziaria nazionale. Attualmente devono in particolare

segnalarsi i seguenti due interventi: da una parte – dall’esercizio 2007 – è

stato tolto completamente il blocco delle aliquote dei due principali tributi

(IRAP e addizionale Irpef) introdotto dalla legge 289/2002; dall’altra – ad

iniziare dall’esercizio 2006 - le regioni in cui sono stati certificati deficit

nel settore sanitario sono obbligate ad innalzare le stesse aliquote - anche

oltre il limite massimo fissato dalla legge dello Stato.

Si ricorda inoltre che

con la legge finanziaria 2008 (art. 1, comma 167 L. 244/2007) è stato prorogato

a tutto il periodo di imposta 2008 l’applicazione delle disposizioni regionali

in materia di IRAP e tassa automobilistica emanate in difformità dai poteri

attribuiti in materia dalla normativa statale.

I dati di gettito

delle entrate tributarie, per ciascuna regione, sono rilevati dalla Corte dei

conti che annualmente presenta al Parlamento la Relazione sulla gestione finanziaria delle regioni a statuto ordinario.

Nell’ultima Relazione relativa agli esercizi 2006-2007, sono analizzati i principali tributi con

riferimento agli accertamenti di competenza relativi all’esercizio 2006.

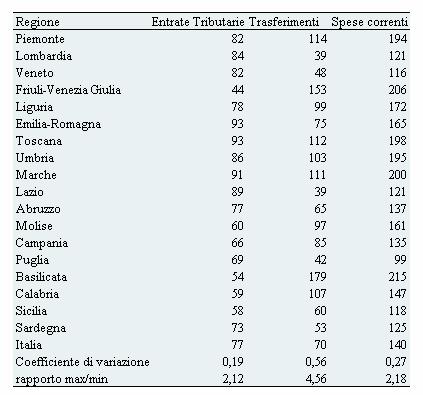

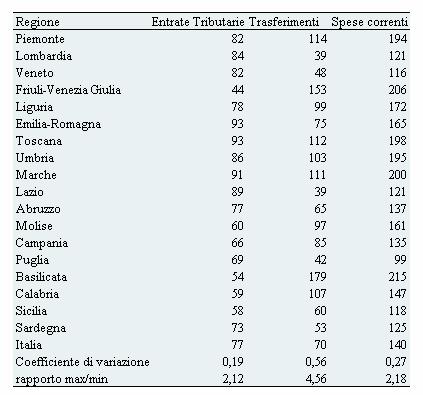

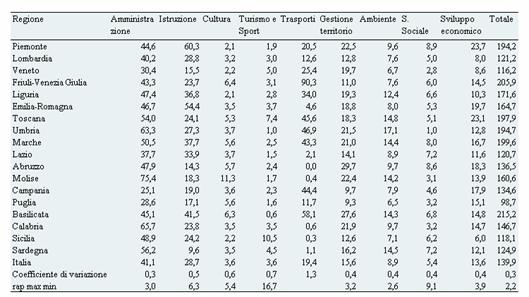

Negli esercizi

2002-2006 il gettito complessivo delle entrate tributarie delle regioni a

statuto ordinario, disaggregato secondo i tributi maggiori, è illustrato nella

seguente Tabella 1.

Tabella 1 - Entrate tributarie delle regioni a

statuto ordinario

Con riferimento

all’ultimo anno disponibile, il grafico seguente mostra i l’incidenza

percentuale di ciascun tributo sul totale.

Tributi e compartecipazioni

Con la sola eccezione

dell’IVA, tributi e compartecipazioni sono – con riferimento al gettito –

“tributi” regionali secondo due principali caratteristiche:

§

le somme che affluiscono al bilancio della

regione provengono interamente ed esclusivamente dal gettito riferito al

rispettivo territorio;

§

quale che sia la disciplina del tributo

(aliquota, base imponibile, soggetti obbligati, eccetera) e la quota di gettito

assegnata alla regione, le entrate della regione seguono la dinamica di quel

gettito nel rispettivo territorio.

Imposta regionale sulle attività

produttive – IRAP

Istituita a decorrere

dal 1998 (Titolo I del D.Lgs. 446/1997, modificato da ultimo dalla L. 244/2007,

finanziaria 2008) è destinata al finanziamento della sanità (assieme alla

compartecipazione IRPEF). Le regioni possono differenziare le aliquote per

settori di attività e per categorie di soggetti, entro i limiti posti dalla

legge statale. Questa è in effetti l’imposta che le regioni hanno maggiormente

utilizzato – e stanno utilizzando - come strumento di politica fiscale, pur nei

limiti della legislazione statale.

L’ammontare

complessivo dell’imposta per il 2006 è stato pari a 31.976 milioni di euro, che

costituisce oltre il 70 per cento delle entrate tributarie (considerate al

netto della compartecipazione IVA, vedi infra)

e corrisponde a 643 euro pro-capite.

Addizionale

regionale all'IRPEF

Istituita dall’art. 50

D.Lgs. 446/1997, l’aliquota può variare da 0,9 a 1,4 per cento, con possibilità

di differenziazione secondo scaglioni di reddito. Il gettito complessivo per

l’insieme delle regioni a statuto ordinario per l’anno 2006 ammonta a 6.182

milioni di euro (il 13,6 per cento delle entrate tributarie) corrispondente a

124 euro pro-capite.

Tassa automobilistica regionale

Istituita a decorrere

dal 1993, le regioni possono variare del 10% (in positivo e negativo) l’importo

dell’anno precedente. Il tariffario unico nazionale è stato aggiornato dalla

legge finanziaria 2007 e le nuove tariffe sono entrate in vigore nel 2007. Il

gettito complessivo per il 2006 ammonta a 4.554 milioni di euro, che

costituisce il 10 per cento delle entrate tributarie e corrisponde a 92 euro pro-capite.

Addizionale regionale all'imposta

erariale sul gas metano ARISGAM

Istituita dal D.Lgs.

398/1990 (e succ. mod.), base imponibile è costituita dal gas metano (in metri

cubi) erogato nel territorio della regione. Per le utenze esenti dall’imposta

erariale è istituita una imposta regionale sostitutiva. Le aliquote sono

determinate da ciascuna regione, entro una forbice fissata dalla legge statale.

Il gettito complessivo per il 2006 ammonta a 475 milioni di euro, che

costituisce l’1 per cento delle entrate tributarie e corrisponde a 10 euro pro-capite.

Tributo speciale per il deposito in

discarica dei rifiuti solidi

Istituito a decorrere

dal 1996 (art. 3, commi dal 24 a 41, L. 549/1995 e successive modifiche e

integrazioni), il tributo è dovuto dal gestore della discarica o

dell'inceneritore. Il 10% del gettito è devoluto alle Province. Il gettito

complessivo per il 2006 ammonta a 186 milioni di euro, che costituisce lo 0,4

per cento delle entrate tributarie e corrisponde a circa 4 euro pro-capite.

I tributi ‘minori’

§

Tassa

regionale per il diritto allo studio universitario. A decorrere dall'anno

accademico 1996-97, la legge n. 549/1995 (art. 3 comma 20) istituisce la tassa

regionale per il diritto allo studio universitario Le regioni e le province

autonome determinano annualmente l'importo del tributo entro i valori minimo

(63 euro) e massimo (103 euro) stabiliti dalla legge dello Stato. Il gettito

complessivo nelle regioni a statuto ordinario per l’anno 2005 (ultimo

disponibile) è stato pari a 160 milioni di euro, che costituisce lo 0,24 per

cento delle entrate tributarie, con una quota pro-capite pari a 2,1 euro.

§

Imposta

regionale sulle emissioni sonore degli aeromobili. La legge n. 342/2000

(articoli 90-95) istituisce a decorrere dall'anno 2001 l'imposta regionale

sulle emissioni sonore degli aeromobili civili, nelle aree adiacenti gli

aereoporti con l’obiettivo prioritario della riduzione dell’inquinamento

acustico (tributo di scopo). L'imposta è dovuta alla regione o provincia

autonoma per ogni decollo ed atterraggio degli aeromobili civili negli aeroporti

civili. Negli anni 2002-2004, a titolo di questa imposta, sono stati iscritte

somme nei bilanci di sole cinque regioni - Lombardia, Toscana, Marche, Umbria e

Lazio – e accertati nell’anno 2004 complessivi 29 mila euro.

§

Imposta

regionale sulla benzina. Benché fin dal 1990 (D.Lgs. 398/1990 art. 17)

fosse prevista la possibilità per le regioni a statuto ordinario di istituire

un’imposta sulla benzina per autotrazione erogata dagli impianti di

distribuzione ubicati nei rispettivi territori, solo recentemente e solo poche

regioni lo hanno fatto. La Campania dal 2004, il Molise dal 2005, la Liguria

dal 2006 e da ultimo, a decorrere dal 2008, la Puglia al fine esplicito di

assicurare la copertura dei disavanzi di gestione in materia sanitaria. Le

quattro regioni applicano la misura massima fissata dalla legge dello Stato

(euro 0,0258 per litro benzina, L. 662/1996, art. 1, comma 154).

§

Imposte

sulle concessioni statali dei beni del demanio e del patrimonio indisponibile

(L. 281/1970 e successive modifiche). Dovuta dai titolari di concessioni per

l'occupazione e l'uso di beni del demanio e del patrimonio indisponibile dello

Stato che si trovano nel territorio della regione (miniere, colture di pioppi

su pertinenze idrauliche, demanio marittimo, ecc). Secondo l’ultimo dato

disponibile rilevato dalla Corte dei conti, relativo al 2004, il gettito

complessivo non arrivava allo 0,03 per cento delle entrate tributarie, con una

quota pro-capite pari a 0,2 euro.

§

Tasse

sulle concessioni regionali (D.Lgs. 230/1991). A decorrere dall’anno di

imposta 1998, la maggior parte delle regioni a statuto ordinario ha disposto la

disapplicazione di un notevole numero di tasse sulle concessioni regionali,

accogliendo così la disposizione dell’articolo 55 del D.Lgs. 446/1997. Sono state

conservate da tutte le regioni quelle relative alle licenze di caccia e di

pesca. Secondo l’ultimo dato disponibile rilevato dalla Corte dei conti,

relativo al 2004, il gettito complessivo costituisce lo 0,15 per cento delle

entrate tributarie, con una quota pro-capite

pari a 1,3 euro.

§ Addizionale regionale alle aliquote sulle

concessioni di idrocarburi. Per le produzioni ottenute a decorrere dal 1°

gennaio 1997 per ciascuna concessione di coltivazione di idrocarburi l’art. 20

del D.Lgs. 625/1996 stabilisce che il 55 per cento del valore dell'aliquota è

corrisposto per alla regione. Piemonte, Marche, Abruzzo, Molise, Basilicata e

Calabria ricevono questa imposta per un totale, nel 2004, di 52,7 milioni di

euro, corrispondente a circa 5 euro pro-capite.

§

Tassa per

l’abilitazione all’esercizio professionale. Istituita sulla base dell’art.

190 del Regio Decreto n. 1592/1933, è dovuta da chi ottiene l'abilitazione

all'esercizio di una professione e ha conseguito il titolo accademico in una

Università che ha sede legale nella Regione. In sette regioni non viene

applicata (Piemonte, Veneto, Emilia-Romagna, Umbria, Campania, Basilicata,

Calabria). Nelle regioni dove è applicata, nel 2004 ha prodotto come valore pro-capite 0,1 euro.

Compartecipazione all’accisa

sulle benzine

Le regioni a statuto

ordinario ricevono dal 1996 (L. 549/1995 e succ. mod.) una quota dell'accisa

sulla benzina per autotrazione. Gli accertamenti 2006, pari a 1.940 milioni di

euro (39 euro pro-capite)

costituiscono il 4,3 per cento delle entrate tributarie, registrano un calo del

26,7 per cento rispetto al 2002.

Compartecipazione all’accisa sul

gasolio

Alle regioni a statuto

ordinario è stata attribuita (dalla finanziaria 2007, poi corretta dalla legge

finanziaria per il 2008, L. 244/2008, art. 1 commi 295-303) una

compartecipazione al gettito dell’accisa sul gasolio per autotrazione.

Compartecipazione regionale

all’IVA

Diversamente da quanto

avviene per il gettito dei tributi e compartecipazioni sopra descritte,

proveniente interamente dal gettito riferito al territorio, il gettito della

compartecipazione regionale all’IVA è attribuito ciascuna regione in base a

parametri che dipendono dalla disciplina del finanziamento della spesa

sanitaria corrente delle regioni a statuto ordinario secondo i seguenti

criteri:

§

la percentuale di compartecipazione al gettito

IVA varia annualmente in ragione del fabbisogno necessario a ‘coprire’ la quota

di spesa sanitaria corrente non ‘coperta’ dal gettito IRAP, Addizionale IRPEF,

accisa e tickets sanitari;

§

la territorializzazione del gettito IVA è

determinata in proporzione all’ammontare dei consumi registrati dall’ISTAT per

ciascuna regione (c.d. IVA su base consumi);

§

le regioni a cui la territorializzazione assegna

somme maggiori del rispettivo fabbisogno sanitario (PIE, LOM, VEN, EMI, TOS,

LAZ) ‘cedono’ le somme eccedentarie al Fondo perequativo interregionale. Al

bilancio di queste regioni affluisce soltanto una quota- parte dell’IVA

territorializzata come propria;

§

le regioni a cui la territorializzazione assegna

somme minori del rispettivo fabbisogno sanitario (LIG, UMB, MAR, ABR, MOL, CAM,

PUG, BAS, CAL) ricevono integralmente la propria quota IVA territorializzata e,

in aggiunta, una quota parte del Fondo perequativo interregionale, questa in

misura corrispondente al completamento della ‘copertura’ del rispettivo

fabbisogno. Nelle regioni eccedentarie le entrate da

compartecipazione IVA sono riferite integralmente al proprio territorio,

sebbene siano soltanto una quota parte della rispettiva IVA territorializzata.

Nelle regioni deficitarie le entrate IVA riferite al territorio sono costituite

dall’intera quota territorializzata; a questa si aggiunge il trasferimento

perequativo non riferibile ad uno specifico territorio.

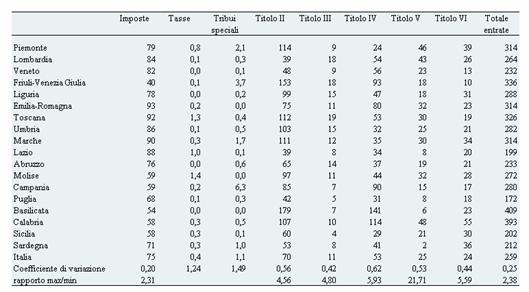

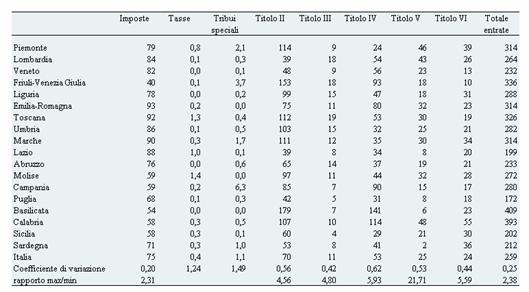

La Tabella 2 mostra il

gettito complessivo della compartecipazione IVA, come determinato dai DPCM ai

sensi del D.Lgs. 56/2000, secondo i criteri di cui sopra:

Tabella 2: Gettito della compartecipazione all’IVA

Considerando le

entrate della Tabella n. 1 (Entrate tributarie delle regioni a statuto

ordinario) e la quota IVA di Tabella 2, somme che insieme, secondo l’attuale

disciplina di attribuzione, possono qualificarsi come gettito riferito al

territorio dell’ente, il totale delle entrate tributarie del complesso delle

regioni a statuto ordinario diviene:

Tabella 3: Totale delle entrate considerate

di natura tributaria

Assumendo questo

insieme ed in base alla popolazione residente (ISTAT, 1°gennaio), il valore

medio pro-capite di ciascun tributo negli anni 2005 e 2006 è stato:

Tabella 4: RSO – Entrate

tributarie

Fonte dei dati:

Corte dei conti, Relazione gestione finanziaria delle regioni anni 05-06 e

06-07 e DPCM ex D.lgs. 56/2000;

Le altre entrate

Nell’esercizio 2006 -

al netto dell’avanzo di amministrazione, delle contabilità speciali e delle

partite di giro - le entrate tributarie hanno costituito mediamente il 65% del

totale delle entrate delle regioni a statuto ordinario, scontando però un

divario fra le regioni che si estendeva dal 32,5% del Molise all’ 83,9%

dell’Emilia-Romagna:

Tabella 5 - Entrate delle regioni a statuto

ordinario

(milioni di €)

Fonte dei dati: Corte dei conti, Relazione gestione

finanziaria delle regioni anni 05-06 e 06-07 e DPCM ex D.Lgs. 56/2000.

Nota: Per ciascuno degli anni la quota IVA relativa

alla perequazione è stata considerata qui al Titolo II anche per le regioni che

nel bilancio la cumulano al Titolo I.

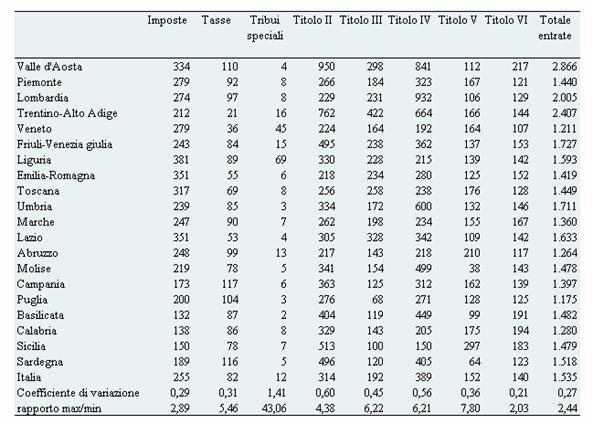

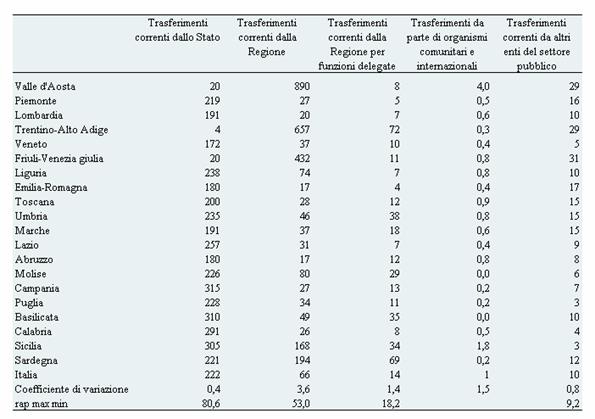

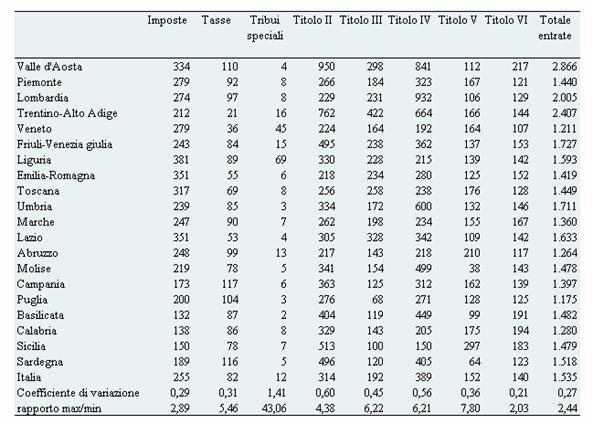

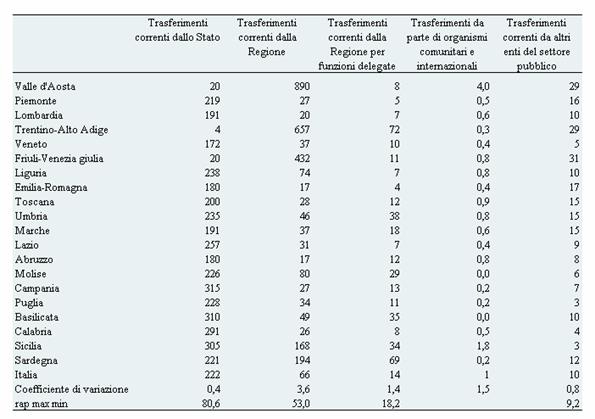

Tabella 6 –  Entrate esercizio 2006 per regione

Entrate esercizio 2006 per regione

Dove:

§

Titolo I - Entrate derivanti da tributi propri della regione/provincia

autonome e dalla compartecipazione e devoluzione di tributi erariali ;

§

Titolo II - Trasferimenti e contributi dello Stato, dell'Unione europea

e di altri enti;

§

Titolo III - Entrate extratributarie;

§

Tit. IV - Entrate derivanti da alienazioni patrimoniali e da rendite di

capitali;

§

Tit. V - Entrate da mutui, prestiti o altre operazioni creditizie.

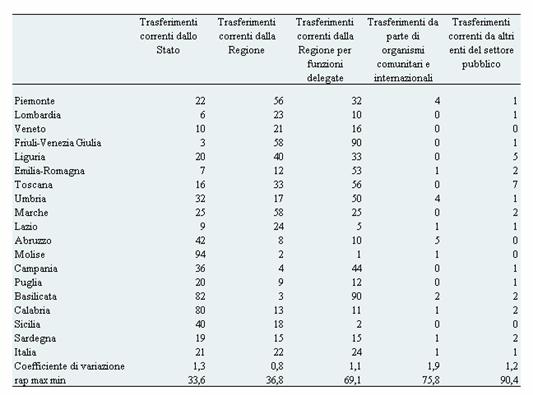

Il gettito tributario in ciascuna regione

L’analisi compiuta

dalla Corte dei Conti sugli accertamenti pro-capite

dei principali tributi nel periodo 2002-2006, evidenzia forti differenze tra le

regioni.

Dai dati della Corte

sono tratti i seguenti grafici che mostrano il gettito IRAP e il gettito

dell’addizionale IRPEF nelle regioni. Per una più agevole comprensione, il

valore medio dell’insieme delle regioni a statuto ordinario (RSO) è posto convenzionalmente

uguale a 100.

IRAP – valori pro-capite 2004-2006 (media RSO =100)

addIZIONALE IRPEF – valori pro-capite 2004-2006 (media RSO =100)

b) Regioni a

statuto speciale

L’ordinamento

finanziario delle regioni a statuto speciale e delle province autonome di

Trento e Bolzano è disciplinato dai rispettivi statuti e dalle cosiddette

“norme di attuazione”.

Gli statuti – che hanno forma di legge costituzionale – stabiliscono

ambiti e limiti della potestà impositiva, tributaria, finanziaria e contabile

di ciascuna regione, riconoscono la titolarità del demanio e del patrimonio

regionali, elencano i tributi erariali il cui gettito è devoluto, interamente o

in parte, alla regione, attribuiscono ad essa la potestà legislativa e

amministrativa sull’ordinamento finanziario degli enti locali del rispettivo

territorio.

Nei cinque statuti

speciali le disposizioni che disciplinano l’ordinamento finanziario sono

singolari per il contenuto e per le modalità secondo cui possono essere

modificate:

§ lo

statuto siciliano attribuisce alla regione l’intero gettito dei tributi

erariali il cui presupposto d’imposta si determina sul proprio territorio, ad

eccezione delle imposte di produzione (ora,

accise) e delle entrate dei monopoli dei tabacchi e del lotto, che sono

riservate allo Stato. Questa disposizione è modificabile soltanto con norma di

rango costituzionale. Una norma di attuazione – antecedente la riforma

tributaria del 1972 – elenca in dettaglio i tributi (allora) spettanti alla Regione;

§ lo

statuto della Valle d’Aosta enuncia il principio della compartecipazione della

Regione ai tributi erariali ma ne rinvia la determinazione ad una legge dello

Stato da emanare “sentito il Consiglio della Valle”. La materia è ora

disciplinata da una legge e da norme di attuazione;

§ gli

statuti delle regioni Sardegna, Friuli-Venezia Giulia e Trentino-Alto Adige,

quest’ultimo anche per le province autonome di Trento e Bolzano, elencano

direttamente per ciascun tributo la misura della compartecipazione attribuita

alla regione o alla provincia autonoma. Queste disposizioni, se pure inserite

in un testo costituzionale, sono modificabili con legge ordinaria ‘d’intesa con

la regione o la provincia autonoma’, secondo lo statuto del Trentino-Alto Adige

e ‘sentita’ la regione, secondo gli statuti delle regioni Sardegna e del Friuli-Venezia

Giulia. Disposizioni ulteriori e di dettaglio sono contenute nelle norme di

attuazione.

Per quanto

differenziati tra loro per il numero ed il livello delle compartecipazioni ai

tributi erariali, l'autonomia ed il sistema finanziario delle regioni a statuto

speciale e delle province autonome di Trento e Bolzano corrispondono a

caratteristiche unitarie che ricalcano in gran parte l'autonomia ed il sistema

finanziario delle regioni a statuto ordinario.

La differenza –

significativa per quantità e dinamica delle entrate – è segnata dal numero e

dalla misura delle compartecipazioni al gettito dei tributi erariali maturato

sui rispettivi territori. Fondando su alcune espressioni degli statuti, le

regioni a statuto speciale considerano come tributi propri anche le quote di

compartecipazione ai tributi erariali; queste entrate sono iscritte al Titolo

primo del bilancio. Di fatto, esse non disciplinano alcun elemento dei tributi

compartecipati e ne subiscono le variazioni di gettito quando a determinarle è

un intervento dello Stato. Dunque, i tributi erariali compartecipati possono

considerarsi tributi propri ai soli fini contabili.

Tributi propri

A – Tributi istituiti dalle

regioni

Sebbene in più

occasioni la Corte costituzionale abbia riconosciuto alle regioni a statuto

speciale un maggior grado di autonomia impositiva rispetto ai vincoli e ai

limiti posti a tutte le regioni dalla potestà statale di coordinamento della

finanza pubblica e del sistema tributario, di fatto le regioni a statuto

speciale non vi hanno fatto ricorso e, quando questo è avvenuto, i margini

lasciati alla istituzione di tributi diversi da quelli previsti o istituiti

dalla legge dello Stato sono stati del tutto residuali. In particolare:

§ non

è più applicata nelle due province autonome l’imposta regionale di soggiorno

istituita dalla Regione Trentino-Alto Adige nel 1976. Il gettito era

interamente destinato ai comuni;

§ è

stato dichiarato incompatibile con la normativa comunitaria (TAR Lombardia, n.

130/2003 e Corte di Giustizia europea, C-173/05, del 21 giugno 2007) il Tributo

ambientale, istituito dalla Regione siciliana nel 2002, tributo che ha come

presupposto la proprietà di gasdotti ricadenti nel territorio della Regione

siciliana;

§ in

quanto lesive del limite dell’armonia con i principi del sistema tributario

statale sono state dichiarate costituzionalmente illegittime le cosiddette

tasse sul lusso istituite dalla Regione Sardegna nel 2006: l’«imposta regionale

sulle plusvalenze dei fabbricati adibiti a seconde case» e l’«imposta regionale

sulle seconde case ad uso turistico» (C. cost. sentenza n. 102/2008);

§ l’«imposta

regionale su aeromobili ed unità da diporto», anch’essa istituita dalla regione

Sardegna è sottoposta a questione pregiudiziale, sollevata innanzi la Corte di

giustizia CE, in relazione alla sua configurabilità, ai sensi dell’art. 87 del

Trattato CE, di un aiuto di Stato alle imprese con domicilio fiscale nel

territorio regionale.

B – Tributi istituiti da legge

dello Stato

Al pari delle regioni

a statuto ordinario e con i medesimi limiti e vincoli, sono attribuiti alle

regioni a statuto speciale e alle province autonome di Trento e Bolzano taluni

dei tributi regionali istituiti e disciplinati dalla legge dello Stato. In

particolare:

§

l’Imposta regionale sulle attività produttive

(IRAP);

§

l’Addizionale regionale all’IRPEF;

§

il Tributo speciale per il deposito in discarica

dei rifiuti;

§

la Tassa per il diritto allo studio

universitario;

§

le Tasse di concessione regionale che, come per

le regioni a statuto ordinario, sono oramai limitate a quelle relative

all’esercizio venatorio e alla pesca;

§

la Tassa automobilistica è tributo proprio

istituito con legge dalle province autonome di Trento e di Bolzano. Nelle altre

regioni a statuto speciale essa è rimasta imposta erariale, senza alcuna compartecipazione

nelle regioni Sardegna e Friuli-Venezia Giulia e con una compartecipazione

regionale al gettito (rispettivamente 10/10 e 9/10) nelle regioni Sicilia e

Valle d’Aosta.

C – Tributi spettanti alle

province

Poiché svolgono le

funzioni che negli altri territori sono svolte dalle amministrazioni

provinciali, alle province autonome di Trento e Bolzano ed alla regione Valle

d’Aosta sono attribuiti i seguenti tributi provinciali:

§ Tasse

di iscrizione al PRA (D.Lgs. 446/97, art. 56);

§

Tributo per l'esercizio delle funzioni ambientali (D.Lgs.

504/1992, art. 19);

§ Imposta

sulle assicurazioni contro la responsabilità civile derivante dalla

circolazione dei veicoli (D.Lgs. 446/97 art. 60 co. 1 e 4);

§ Addizionale

provinciale sui consumi di energia elettrica in locali diversi dalle abitazioni

(D.L. 511/1988 art. 6, convertito con L 20/1989)

D – Contributi assicurativi per

il Servizio sanitario

Alle regioni Valle

d’Aosta e Friuli Venezia Giulia e alle Province autonome di Trento e di Bolzano

sono attribuiti i contributi sui premi delle assicurazioni dei veicoli e dei

natanti per la responsabilità civile (art. 334 D.Lgs. 209/2005), in quanto

questi enti finanziano integralmente con risorse del proprio bilancio la spesa

sanitaria nei rispettivi territori. Queste entrate sono classificate come

tributi propri dalle regioni Valle d’Aosta e Friuli Venezia Giulia, mentre per

le province autonome sono entrate extratributarie.

Compartecipazioni ai tributi erariali

Le quote di

compartecipazione ai tributi erariali costituiscono il connotato più forte

dell'autonomia finanziaria delle regioni a statuto speciale e delle province

autonome. Il numero dei tributi compartecipati e la misura della

compartecipazione sono sensibilmente diversi tra regioni; allo stato, si tratta

di determinazioni ispirate in parte al principio della attribuzione

proprietaria (i tributi del territorio), in parte al criterio di corrispondenza

tra gettito e spesa per le funzioni da finanziare.

Diversi (e per taluni aspetti contesi) sono anche i criteri di

parametrazione delle quote di compartecipazione: in taluni casi si fa

riferimento a tutti i tributi il cui presupposto di imposta si è determinato

sul territorio della Regione, anche se versati o incassati fuori da quel

territorio; in altre disposizioni il riferimento è alle imposte “percette” o

“incassate” nel territorio della Regione; altre disposizioni ancora, ,

attribuiscono alla regione i tributi versati fuori dal territorio soltanto se

relativi ad impianti industriali che hanno sede nel territorio.

In sintesi, il

prospetto delle compartecipazioni è il seguente:

§ Sicilia: spetta alla regione l’intero

gettito di tutti i tributi erariali, ad eccezione delle imposte di produzione

(ora, accise) e dei proventi del monopolio dei tabacchi e del lotto;

§ Sardegna: i 7/10 dell’IRPEF e

dell’IRPEG, i 9/10 delle imposte ipotecarie, bollo e registro, concessioni,

energia elettrica, fabbricazione (accise); dall’anno 2010 i 9/10 dell’IVA e i

7/10 di tutte le altre entrate erariali;

§ Valle d’Aosta: i 9/10 di quasi tutte le

imposte e una quota di IVA in cifra fissa, determinata da una precedente

compartecipazione all’IVA di importazione;

§ Friuli-Venezia Giulia: i 6/10

dell’IRPEF, i 4,5/10 dell’IRPEG, dall’anno 2008 i 9,1/10 dell’IVA, i 9/10 di

altre poche imposte e, attribuite dalla legge finanziaria 2008, il 29,75 % del

gettito dell’accisa sulle benzine e il 30,34 % del gettito dell’accisa sul

gasolio consumati nella regione;

§ Regione Trentino-Alto Adige: le imposte

ipotecarie, 9/10 delle imposte sulle successioni e donazioni e dei proventi del

lotto, i 2/10 dell’IVA;

§ Province autonome di Trento e di Bolzano:

i 9/10 di quasi tutte le imposte erariali, una quota variabile dell’IVA (max

4/10) stabilita annualmente d’intesa.

Riscossione e accredito delle

quote di compartecipazione

La Regione Sicilia

riscuote direttamente i tributi sul proprio territorio. Un sistema di

regolazioni contabili compensa i tributi spettanti all’Erario e quelli che

questo riscuote per la Regione in altre parti del territorio nazionale. Le

quote di compartecipazione spettanti alla Regione Sardegna sono versate alla

regione negli stessi termini stabiliti per il versamento allo Stato. Dal 1°

gennaio 2008 anche la Regione Friuli-Venezia Giulia riceve direttamente (dai

soggetti che le riscuotono) le imposte che le spettano; sono versate su conto

corrente infruttifero intestato alla Regione presso la Tesoreria centrale dello

Stato. Alla Regione Valle d’Aosta le quote di compartecipazione sono versate

mensilmente; alla Regione Trentino-Alto Adige e alle province autonome di

Trento e Bolzano sono versate trimestralmente. Le quote di compartecipazione ai

tributi erariali, con l’eccezione di quelle spettanti alla Regione Sicilia,

sono considerate come somme provenienti dal bilancio dello Stato e per questo

sottoposte al regime di Tesoreria unica, subordinatamente a quanto non disposto

dalle specifiche norme di attuazione.

Modifiche alla

disciplina dei tributi compartecipati e “riserva all’Erario”

Quando la legge dello

Stato modifica la disciplina dei tributi compartecipati gli aumenti e le

diminuzioni di gettito che ne derivano si determinano anche sulla quota

spettante alla regione. Nei confronti delle regioni che più volte hanno

lamentato la diminuzione delle rispettive entrate a seguito di modificazioni

introdotte autonomamente dallo Stato, la Corte costituzionale ha ripetutamente

affermato che gli statuti speciali garantiscono l’adeguatezza delle loro

entrate alle funzioni assegnate e non uno specifico “quantum”, in qualsiasi modo determinato. Per altro, la legge dello

Stato può riservare all’Erario il gettito di nuovi tributi ed il gettito

proveniente da modificazioni alla disciplina dei tributi compartecipati dalle

regioni, purché la riserva sia limitata nel tempo, le somme che ne derivano

siano destinate a scopi specifici e le stesse siano quantificabili nel loro

ammontare.

Prospetto comparativo delle

compartecipazioni al gettito dei tributi erariali spettanti alle regioni a

statuto speciale e alle province autonome

Principali entrate tributarie

|

Sicilia

|

Sardegna

|

Valle d'Aosta

|

Trentino-Alto Adige

|

Trento e Bolzano

|

Friuli-Venezia Giulia

|

|

Riferimenti normativi

|

DPR 1074/65

|

L.Cost. 3/48

Art. 8

|

L. n. 690/81, Artt. 2,3,4

|

DPR 670/72

Art. 69

|

DPR 670/72

Artt. 71-75

|

L. Cost. 1/63, Art. 49

|

|

IRPEF

- Imposta sul reddito delle persone fisiche

|

10/10

|

7/10

|

9/10

|

|

9/10

|

6/10

|

|

IRPEG

- Imposta sul reddito delle persone giuridiche

|

10/10

|

7/10

|

9/10

|

|

9/10

|

4,5/10

|

|

Ritenute

alla fonte sui redditi da lavoro autonomo

|

10/10

|

7/10

|

9/10

|

|

9/10

|

6/10

|

|

Imposta

locale sui redditi

|

10/10

|

|

|

|

9/10

|

|

|

Ritenute

sugli interessi e redditi di capitale

|

10/10

|

|

|

|

9/10

|

|

|

IVA

generale riscossa nel territorio della regione (*)

|

10/10

|

9/10 5

|

9/10

(ora quota fissa)

|

2/10

|

7/10

|

9,1/106

|

|

IVA

all’importazione riscossa nel territorio della regione (*)

|

10/10

|

|

9/10

(ora quota fissa)

|

0,5/10

|

4/10

53% BZ 47% TN

|

|

|

Imposte

ipotecarie

|

10/10

|

9/10

|

9/10

|

10/10

|

|

|

|

Imposte

sul bollo e di registro

|

10/10

|

9/10

|

9/10

|

|

9/10

|

|

|

Imposte

di consumo sull’energia elettrica

|

10/10

|

9/10

|

9/10

|

|

10/10

|

9/10

|

|

Tasse

sulle concessioni governative

|

10/10

|

9/10

|

9/10

|

|

9/10

|

|

|

Imposte

sulle successioni e donazioni

|

10/10

|

5/10

|

9/10

|

9/10

|

|

|

|

Imposte di fabbricazione (accise)

|

--

|

9/10

|

9/10

|

--

|

|

|

|

- [solo] su benzine e gasolio per

autotrazione

|

|

|

|

|

9/10

|

29,75% benz. 30,34 % gasol.6

|

|

Monopolio

dei tabacchi (imposta erariale di consumo sui prodotti del)

|

--

|

9/10

|

9/10

|

|

9/10

|

9/10

|

|

Imposte

di consumo sul caffè e sul cacao (per

memoria)

|

10/10

|

-

|

9/10

|

|

9/10

|

|

|

Proventi

del lotto (al netto delle vincite)

|

-

|

-

|

9/10

|

9/10

|

|

|

|

Canone

delle concessioni idroelettriche

|

10/10

|

10/10

|

9/10

|

|

9/10

|

9/10

|

|

Tasse

di circolazione (poi Tasse automobilistiche)

|

10/10

|

-

|

9/10

|

|

9/10

|

|

|

Clausola

“residuale” per tutte le altre entrate tributarie erariali, dirette o

indirette, comunque denominate non escluse dallo statuto e che non siano di

spettanza di altri enti pubblici.

|

10/10

|

7/10

|

|

|

9/10

|

|

(*)Per dar conto delle compartecipazioni

diversamente attribuite a ciascuna regione o provincia autonoma l'indicazione

relativa all'IVA è stata suddivisa tra “IVA generale” e “IVA alla

importazione”.

Questo prospetto

riporta soltanto i tributi indicati nominativamente, o per categorie, dagli

statuti e dalle relative norme di attuazione. Non riproduce cioè tutti i

capitoli di entrata del bilancio dello Stato in base ai quali sono calcolate –

pro quota – le entrate spettanti a ciascuna regione e provincia autonoma. Sono

state aggiunte in ultimo le disposizioni “residuali” che attribuiscono alla

regione Sicilia, alle province autonome ed ora anche alla Sardegna, la

compartecipazione su tutte le altre imposte e tasse non elencate dallo statuto.

Entrate da tributi e compartecipazioni 2006 e 2007 -

valori pro-capite

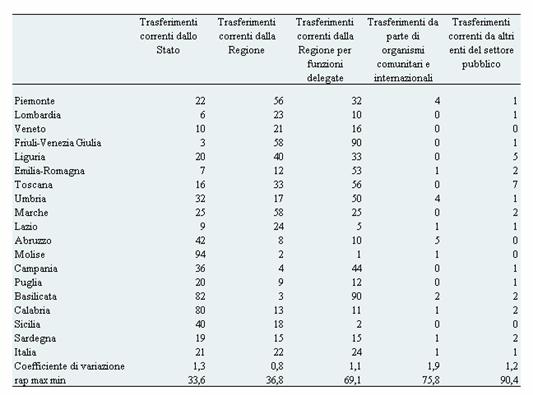

Nella Tabella 7 le

entrate da tributi propri e da compartecipazione ai tributi erariali delle

regioni a statuto speciale e delle province autonome di Trento e Bolzano sono

indicate in valore assoluto e, complessivamente, in misura percentuale del

totale delle entrate di bilancio, al netto dell’avanzo di amministrazione e

delle partite di giro.

Per l’anno 2007

l’incidenza percentuale delle entrate di natura tributaria, tributi propri e

compartecipazioni ai tributi erariali, si attesta tra l’83,4% della Sardegna e

il 92,9 % della Valle d’Aosta, mentre la Sicilia registra il valore più basso,

63%.

I dati sono tratti dai

Rendiconti delle regioni o dai Giudizi di parificazione del bilancio delle

regioni e delle province autonome da parte della Corte dei conti.

Tabella 7 – Entrate

tributarie delle regioni a statuto speciale

Fonte:Rendiconti generali delle regioni e delle

province autonome e/o Giudizi di parificazione del bilancio da parte della

Corte dei conti, per il dettaglio vedi nota 10.

In termini pro-capite

i totali delle tabelle sono espressi nella Tabella 8 che indica anche il

rapporto fra le regioni a statuto speciale facendo uguale 100 il valore medio

nazionale di ciascun anno:

Tabella 8 – Entrate

tributarie pro-capite

Le entrate per solidarietà

Per la Regione siciliana e

per la Regione Sardegna, i rispettivi statuti stabiliscono entrate aggiuntive

al fine di colmare il divario economico e strutturale con il resto del Paese.

Secondo quanto disposto dall’articolo 38 dello Statuto della Regione

siciliana, lo Stato è tenuto a versare annualmente alla Regione, a titolo di

solidarietà nazionale, una somma da impiegarsi, in base ad un piano economico,

nell'esecuzione di lavori pubblici.

A partire dall’anno 2000 (non riceveva finanziamenti dal 1991) il Fondo

di solidarietà nazionale è stato ripetutamente finanziato tramite limiti di

impegno annuali (attualmente in corso) che hanno consentito alla Regione di

attualizzare quei crediti collocati di volta in volta sul mercato. Da ultimo,

la legge finanziaria 2007 attribuisce alla Regione siciliana un finanziamento

di 60 milioni di euro per ciascuno degli anni 2008 e 2009, finalizzandolo

(prevalentemente) al risanamento ambientale dei luoghi di insediamento degli

stabilimenti petroliferi. Il contributo è finanziato tramite la ‘retrocessione’

alla regione Siciliana di parte del gettito delle accise che gravano sui

prodotti petroliferi immessi al consumo nel territorio della Regione.

In sintesi il Fondo di solidarietà nazionale è stato così finanziato:

§ 1.239 milioni di euro, con

limiti di impegno dal 2001 al 2016 a copertura del periodo 1991-2000;

§ 585 milioni di euro, con

limiti di impegno dal 2004 al 2021 a copertura del periodo 2001-2005;

§ complessivi 394 milioni di

euro, limiti di impegno dal 2006 al 2022, a copertura del periodo 2006-2007;

§ contributo annuale di 60

milioni di euro per ciascuno degli anni 2008 e 2009.

Per quanto concerne la Regione

Sardegna, invece, l’articolo 13 dello Statuto dispone che lo Stato è tenuto

a predisporre, col concorso della Regione, un piano organico per favorire la

rinascita economica e sociale dell’isola.

L’ultimo finanziamento organico esplicitamente destinato a tal fine

risale al 1994. Il D.L. 26-4-1994 n. 248, recante provvedimenti urgenti per lo

sviluppo economico e sociale della Sardegna, in attuazione dell'articolo 13

dello statuto speciale (convertito con modificazioni con L. 402/1994), stanzia

per il periodo 1994-1998 la spesa complessiva di lire 910 miliardi, di cui lire

150 miliardi per l'anno 1994 e lire 190 miliardi per ciascuno degli anni dal

1995 al 1998. Il finanziamento era destinato ad interventi di promozione della

formazione professionale, dello sviluppo delle attività produttive, al

miglioramento della qualità dei servizi, nonché ad interventi per la continuità

territoriale del sistema dei trasporti.

Successivamente altri interventi finanziari hanno riguardato singoli

aspetti, ad esempio la continuità territoriale , le cui funzioni, peraltro,

sono ora trasferite alla Regione nell’ambito delle modifiche apportate alle

aliquote delle compartecipazioni ai tributi erariali disposte dalla legge

finanziaria del 2007.

Dati di bilancio: il complesso delle

entrate

A completamento di

quanto esposto nella Tabella 7, la seguente Tabella 9 - Entrate delle regioni a statuto speciale, mostra per

ciascuna regione e provincia autonoma le iscrizioni di bilancio degli

accertamenti suddivisi per titoli, in relazione agli anni 2004-2007. I dati

sono in valore assoluto e in percentuale sul totale delle entrate, al netto

dell’avanzo di amministrazione, delle contabilità speciali e delle partite di

giro.

Tabella 9 – Entrate delle regioni a statuto

speciale

Fonte:Rendiconti generali delle regioni e delle province autonome e/o

Giudizi di parificazione del bilancio da parte della Corte dei conti, per il

dettaglio vedi nota 10.

In questa sezione si

riportano i dati sulla spesa delle regioni per settori di intervento, nonché

per titoli.

Va peraltro segnalato

che oltre alla classificazione per titoli, molte regioni utilizzano una

classificazione funzionale, la quale, tuttavia, in quanto connessa con la

struttura organizzativa di ciascuna regione, non appare omogenea con la

classificazione funzionale di altre regioni. Tale situazione non consente,

attualmente, di dar conto anche di una compiuta analisi comparativa delle spese

per funzioni.

Nel caso delle regioni

a statuto speciale e provincia autonoma, inoltre, la comparazione della spesa

per funzioni dovrebbe essere accompagnata dal quadro dettagliato delle funzioni

esercitate da ciascuna di esse.

Com’è noto, infatti,

questi enti, a fronte di un diverso sistema di finanziamento provvedono

direttamente – con fondi del proprio bilancio – al finanziamento di diverse

funzioni, tra cui:

il servizio sanitario (tutte ad eccezione della

Sicilia che riceve un contributo dallo Stato);

l’istruzione: spese per il personale e il

funzionamento delle scuole statali (Prov.aut. Trento e Bolzano, Valle d’Aosta);

il finanziamento degli enti locali

(Friuli-Venezia Giulia, Prov.aut. Trento e Bolzano; Valle d’Aosta);

pensioni e assegni per gli invalidi civili

(Prov.aut. Trento e Bolzano, Valle d’Aosta).

Si rammenta che

analisi disaggregate dei dati di spesa delle regioni sono effettuate

dall’ISTAT, dalla Corte dei conti, e dal nucleo dei Conti pubblici

territoriali. In particolare:

§

l’ISTAT pubblica l’analisi dei rendiconti delle

regioni, classificati per categoria e voce economica, in relazione

all’esercizio economico precedente di 3 anni;

§

la Corte dei conti, Sezione autonomie, analizza per le

Regioni a statuto ordinario i Rendiconti dell’esercizio precedente. Per

l’analisi delle spese viene utilizzata la classificazione per titoli. Dal

complesso delle spese sono evidenziate le spese per la sanità e le spese per il

personale;

§

la banca dati dei Conti Pubblici Territoriali contiene, invece, i dati di consuntivo

espressi in termini di cassa, classificati per categoria economica e settore di

intervento.

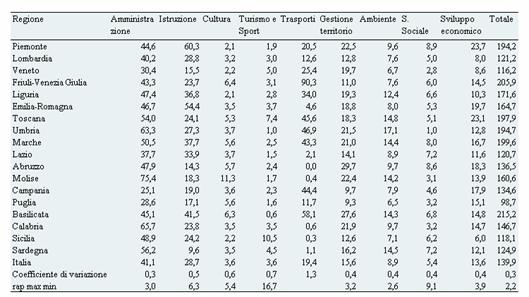

La spesa per settori di intervento

Un dato complessivo

della spesa classificata secondo settori di intervento è fornito dal Ministero

dell’Economia e delle finanze nella Relazione

sulla situazione economica del Paese. Nel volume III, Appendice statistica, la Relazione – che utilizza la fonte ISTAT - riporta il

dato complessivo relativo alle regioni a statuto ordinario, nonché il dato

complessivo relativo alle regioni a statuto speciale. Gli ultimi dati disponibili sono relativi

all’anno 2006.

Per questo tipo di

classificazione non sono tuttavia disponibili i dati disaggregati per ciascuna

regione.

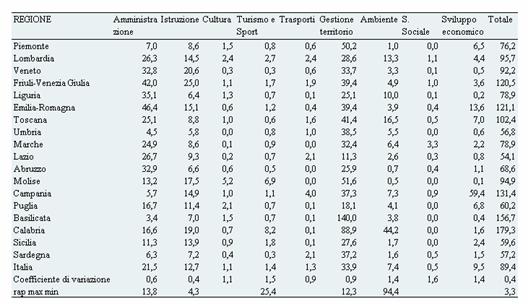

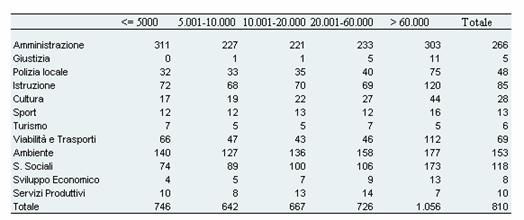

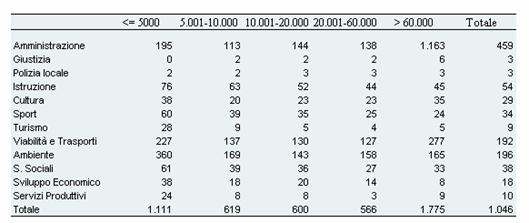

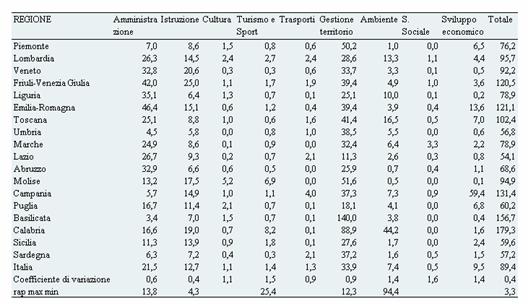

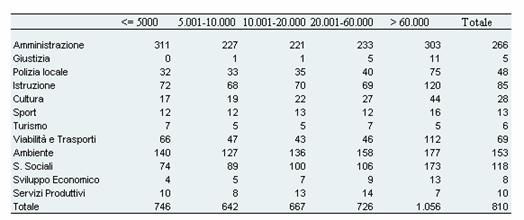

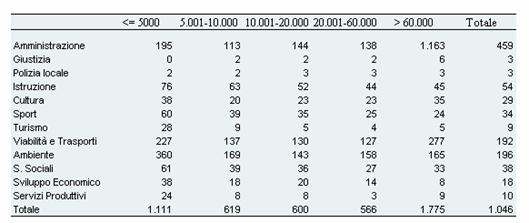

Nelle tabelle seguenti

sono esposte le spese delle regioni a statuto ordinario e a statuto speciale

classificate per settori di intervento.

Da un’analisi dei dati

si evince come la maggior entità delle risorse sia assorbita dalla spesa

sanitaria di parte corrente, sia per le regioni a statuto ordinario (il 77,5%

nel 2005 e il 72,4% nel 2006 del totale delle spese di parte corrente), che per

quelle a statuto speciale (il 51,9% nel 2005 e il 50,3% nel 2006). Altra quota

rilevante degli impegni di spesa rispetto al totale aggregato delle regioni,

secondo le stime dell’ISTAT, risulta quella delle spese correnti di

amministrazione connesse al funzionamento degli uffici, seguite da quelle relative

ai trasporti. Per quanto riguarda le spese in conto capitale, una parte

consistente del totale è assorbita dalle settore delle opere pubbliche e da

quello agricolo e zootecnico. In particolare per le regioni a statuto

ordinario, un peso crescente è riscontrabile con riferimento al settore

dell’industria e delle fonti di energia (+16,2% nel 2006 rispetto all’anno

precedente).

Si osserva infine che

una quota delle spese per il 2005 e il 2006 non è stata attribuita ovvero

risulta non ripartibile ad uno specifico settore d’intervento (rispettivamente

il 4,7% e l’8,5% per le regioni a statuto ordinario ed il 13,5% e il 13,3% per

quelle a statuto speciale).

Tabella 1 - Spese delle regioni a Statuto

ordinario per settori di intervento – Impegni

(milioni di euro) (*)

|

Settori di intervento

|

2005

|

2006

|

Variazioni %

2006/2005

|

|

|

Parte corrente

|

Conto capitale

|

Parte corrente

|

Conto capitale

|

Parte corrente

|

Conto capitale

|

|

Amm. generale e organi istituz.

|

4.325

|

957

|

5.328

|

916

|

23,2

|

-4,3

|

|

Lavoro

|

273

|

455

|

492

|

411

|

80,2

|

-9,7

|

|

Polizia amm.va e servizi antinc.

|

14

|

65

|

14

|

104

|

-

|

60,0

|

|

Istruzione e diritto allo studio

|

823

|

339

|

805

|

219

|

-2,2

|

-35,4

|

|

Formazioneprofessionale

|

1.346

|

548

|

1.455

|

681

|

8,1

|

24,3

|

|

Organizzazione della cultura

|

536

|

570

|

317

|

482

|

-40,9

|

-15,4

|

|

Assistenza sociale

|

1.960

|

262

|

2.062

|

316

|

5,2

|

20,6

|

|

Difesa della salute

|

72.956

|

1.100

|

77.133

|

1.170

|

5,7

|

6,4

|

|

Sport e tempo libero

|

109

|

132

|

146

|

63

|

33,9

|

-52,3

|

|

Agricoltura e zootecnia

|

487

|

1.464

|

480

|

1.793

|

-1,4

|

22,5

|

|

Foreste

|

55

|

198

|

70

|

192

|

27,3

|

-3,0

|

|

Sviluppo dell’economia montana

|

13

|

158

|

20

|

152

|

53,8

|

-3,8

|

|

Acque minerali, (...)

|

4

|

10

|

3

|

19

|

-

|

-90,0

|

|

Caccia e pesca

|

50

|

23

|

52

|

51

|

4,0

|

121,7

|

|

Opere pubbliche

|

108

|

1.678

|

109

|

1.806

|

-0,9

|

7,6

|

|

Acquedotti

|

187

|

540

|

204

|

800

|

9,1

|

48,1

|

|

Viabilità

|

31

|

1.158

|

36

|

810

|

16,1

|

-30,1

|

|

Trasporti su strada

|

2.781

|

577

|

3.044

|

619

|

9,5

|

7,3

|

|

Trasporti ferroviari

|

1.600

|

229

|

1.605

|

254

|

0,3

|

10,9

|

|

Trasporti marittimi, (...)

|

374

|

39

|

385

|

45

|

2,9

|

15,4

|

|

Trasporti aerei

|

1

|

14

|

-

|

9

|

-

|

-35,7

|

|

Altri trasporti

|

249

|

370

|

280

|

450

|

12,4

|

21,6

|

|

Artigianato

|

90

|

457

|

80

|

430

|

-11,1

|

-5,9

|

|

Turismo e industria alberghiera

|

198

|

412

|

227

|

381

|

14,6

|

-7,5

|

|

Fiere, mercati, (...)

|

39

|

137

|

45

|

171

|

15,4

|

24,8

|

|

Edilizia abitativa

|

343

|

1.001

|

264

|

1.106

|

-23,0

|

10,5

|

|

Urbanistica

|

13

|

437

|

13

|

767

|

-

|

75,5

|

|

Industria e fonti di energia

|

53

|

1.423

|

73

|

1.654

|

37,7

|

16,2

|

|

Protezione della natura, ...

|

310

|

885

|

383

|

983

|

23,5

|

11,1

|

|

Ricerca scientifica

|

23

|

170

|

48

|

100

|

108,7

|

-41,2

|

|

Oneri finanziari

|

701

|

19

|

765

|

72

|

9,1

|

278,9

|

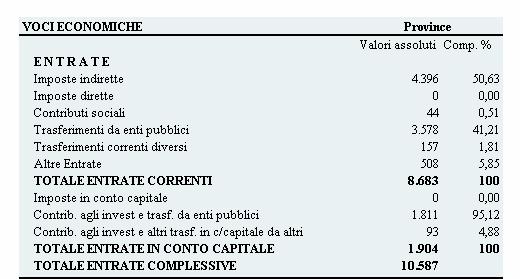

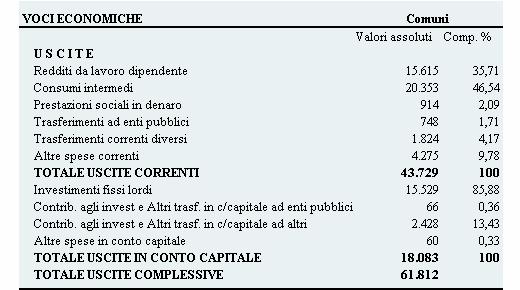

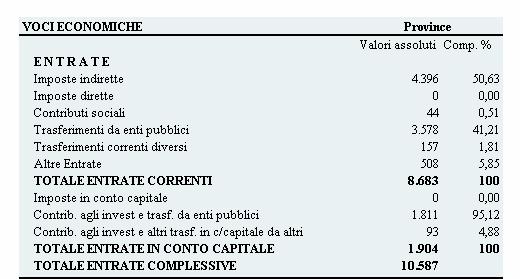

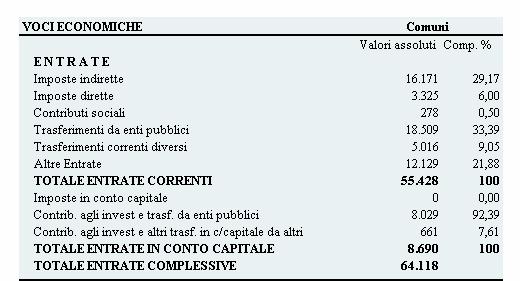

|