Sulla pubblicità dei lavori:

Tabacci Bruno , Presidente ... 2

INDAGINE CONOSCITIVA SULLA SEMPLIFICAZIONE E SULLA TRASPARENZA NEI RAPPORTI CON GLI UTENTI NEI COMPARTI FINANZIARIO, BANCARIO E ASSICURATIVO

Audizione di rappresentanti della Commissione di vigilanza sui Fondi Pensione (COVIP).

Tabacci Bruno , Presidente ... 2 ,

Padula Mario , presidente della Commissione di vigilanza sui Fondi Pensione (COVIP) ... 2 ,

Tabacci Bruno , Presidente ... 10 ,

Taricco Mino (PD) ... 10 ,

Padula Mario , presidente della Commissione di vigilanza sui Fondi Pensione (COVIP) ... 10 ,

Tabacci Bruno , Presidente ... 11

ALLEGATO: Presentazione informatica illustrata dal presidente della COVIP Mario Padula ... 12

PRESIDENZA DEL PRESIDENTE BRUNO TABACCI

La seduta comincia alle 13.35.

Sulla pubblicità dei lavori.

PRESIDENTE. Avverto che, se non vi sono obiezioni, la pubblicità dei lavori della seduta odierna sarà assicurata anche attraverso l'attivazione di impianti audiovisivi a circuito chiuso.

(Così rimane stabilito).

Audizione di rappresentanti della Commissione di vigilanza sui Fondi Pensione (COVIP).

PRESIDENTE. L'indagine conoscitiva sulla semplificazione e sulla trasparenza nei rapporti con gli utenti nei comparti finanziario, bancario e assicurativo prosegue oggi con l'audizione del professor Mario Padùla, presidente della Commissione di vigilanza sui fondi pensione.

Ci aspettiamo molto dall'audizione di oggi, sia per l'attività di ricerca del professor Padùla, anche nel campo dell'istruzione finanziaria, sia per l'attività divulgativa sulla previdenza complementare svolta dalla Covip.

Do, quindi, subito la parola al presidente Padùla.

MARIO PADULA, presidente della Commissione di vigilanza sui Fondi Pensione (COVIP). Vi ringrazio per l'invito particolarmente gradito sia perché ho cominciato da poco questa attività (sono presidente della Commissione di vigilanza sui fondi pensione da maggio) sia per il momento che la Covip sta attraversando sotto il profilo dell'innovazione della regolamentazione, sul quale vi intratterrò spero non troppo lungamente.

Ho preparato una presentazione, accompagnata da un documento, che vi darà la possibilità di entrare più nel dettaglio di alcuni argomenti. La presentazione, infatti, riprende i punti principali del documento.

Prima di entrare nel merito dell'attività regolatoria più recente della Covip, vorrei ribadire la stretta connessione esistente tra il tema della semplificazione e quello della trasparenza, come suggerito dal nome stesso dell'indagine che avete avviato. Il settore della previdenza complementare non fa eccezione a questa regola generale, quindi oggi affronterò i temi della semplificazione e della trasparenza, in particolare nel rapporto tra beneficiari ed erogatori di prestazioni previdenziali.

Farò quindi riferimento ai beneficiari definendoli «aderenti» e agli erogatori di prestazione previdenziale complementare ricorrendo alla definizione di «forme pensionistiche» o «forme pensionistiche complementari».

Quando si parla di trasparenza non si può non parlare di due elementi fondamentali, che rappresentano infatti le linee guida di questa presentazione e del documento che ho predisposto: mi riferisco, da un lato, all'informazione e, dall'altro, alla cultura previdenziale, che sono stati temi centrali anche nelle mie attività di ricerca.

Infatti, sia informazione sia cultura previdenziale – l'una non può fare a meno dell'altra – rivestono un ruolo centrale nella previdenza complementare, e questo soprattutto in sistemi, come quelli presenti nel nostro Paese, che si vanno riorganizzando o che si sono organizzati secondo il principio della contribuzione definita, con Pag. 3cui funziona la maggioranza delle forme pensionistiche complementari.

Questo, peraltro, è il principio più generale che sottende all'organizzazione del sistema pensionistico nel suo complesso. In sistemi ispirati e organizzati secondo questo principio, sono cruciali le responsabilità che, in modo crescente, sono in capo a chi deve prendere delle decisioni in merito alla pensione, quindi al risparmio previdenziale in senso ampio.

Naturalmente, il mio angolo di visuale è quello della previdenza complementare, ma alcune considerazioni che svolgerò hanno una valenza più generale, per cui sono riferibili al risparmio previdenziale in senso più ampio.

Vorrei quindi iniziare affrontando i temi dell'informazione. Le informazioni che devono essere messe a disposizione degli aderenti, quindi dei beneficiari, devono essere adeguate e veicolate in modo semplice e non omissivo. Queste sono cose ovvie, se si vuole, ma è importante ribadirle anche in questa sede. Quindi, occorrono semplicità, la non omissione di dettagli rilevanti e l'adeguatezza dell'informazione. Ovviamente, nel concreto questo è più facile a dirsi che a farsi, ma in questi mesi il nostro sforzo è stato proprio in questa direzione e così sarà nel prossimo futuro.

Va altresì richiamato l'aspetto della cultura previdenziale e finanziaria (o educazione previdenziale e finanziaria; ci sono molti nomi che vengono usati più o meno con lo stesso significato).

La cultura previdenziale e finanziaria è importante, perché più elevato è il livello di cultura previdenziale e finanziaria migliore è il trade-off tra la completezza delle informazioni fornite (per esempio, nel caso del settore da noi vigilato, la completezza delle informazioni che fornisce la forma pensionistica) e l'opportunità di non sovraccaricare con troppe informazioni le scelte degli individui, cioè dei lavoratori e di chi ne fruisce. Insomma, troppe informazioni non vanno bene.

La letteratura dimostra in modo abbastanza incontrovertibile che, laddove ci sono troppe informazioni, individui che hanno un più alto livello di analfabetismo finanziario e previdenziale (così lo definisco) tendono a fare scelte peggiori.

È importante che la promozione della trasparenza nel modo in cui le informazioni vengono messe a disposizione di una parte dei nostri aderenti sia coniugata con uno sforzo teso ad una maggiore diffusione della cultura previdenziale e finanziaria. Su questi due temi cercherò di tornare anche nel seguito di questa audizione.

Un elemento che pure vorrei ricordare in premessa è che la trasparenza e la semplicità delle informazioni sono fattori essenziali, non solo per le ragioni che ho appena ricordato, ma anche per la tutela dei potenziali aderenti alle forme pensionistiche. Il raggiungimento di tali obiettivi, infatti, ha come conseguenza un rafforzamento della fiducia nel sistema previdenziale e più in generale nel sistema finanziario.

Questo problema non riguarda solo la previdenza complementare, dove anzi il livello di fiducia è abbastanza elevato, ma riguarda più in generale tutti i comparti: bancario, finanziario e assicurativo. La trasparenza e la semplicità sono, pertanto, ingredienti fondamentali per promuovere la tutela dei potenziali aderenti nell'ottica, appunto, di rafforzare la fiducia.

Ora, invece, vorrei parlarvi brevemente della regolamentazione. Vi ho detto in premessa che uno dei motivi per cui mi è particolarmente gradito questo invito è che recentemente la Covip ha intrapreso un'azione di innovazione della regolamentazione in materia di trasparenza.

Per apprezzare queste innovazioni occorre, però, una brevissima premessa sull'attività della Covip in riferimento al tema della trasparenza e dell'assetto regolatorio che sarà in vigore fino alla fine di quest'anno. Successivamente vi illustrerò talune innovazioni nella regolazione che entreranno in vigore a partire dal prossimo anno.

La Covip ha come scopo il perseguimento della trasparenza e della correttezza di comportamenti e la sana e prudente gestione delle forme pensionistiche, con l'obiettivo, appunto, di tutelare gli iscritti, gli aderenti e i beneficiari delle prestazioni Pag. 4pensionistiche complementari, e migliorare al contempo il funzionamento del sistema della previdenza complementare.

La Covip cerca pertanto di raggiungere questi obiettivi seguendo i principi di standardizzazione e di comparabilità. Si tratta di principi importanti, per delle ragioni che saranno più chiare a breve.

Riguardo a come questi principi vengono applicati, ricordo che la Covip definisce degli standard informativi analoghi per tutte le tipologie di forme pensionistiche. Infatti, sia che si tratti di fondi pensione negoziali, di fondi pensione aperti, preesistenti, o di PIP (piani individuali pensionistici), tutte le forme pensionistiche devono usare lo stesso standard informativo. I potenziali aderenti, in fase precontrattuale, e gli aderenti, durante la fase di «accumulo» ovvero durante il rapporto, devono essere tutti informati allo stesso modo, seguendo degli schemi predisposti dalla Covip.

Per semplificare il lavoro ai nostri vigilati, la Covip pubblica sul proprio sito web degli esempi di come dovrebbero essere redatti i documenti informativi, che si focalizzano principalmente sulle informazioni chiave per gli aderenti e per i potenziali aderenti.

Inoltre, sempre in osservanza dei principi di standardizzazione e di comparabilità, la Covip ha stabilito, con la sua regolamentazione, che gli aderenti ricevano obbligatoriamente un numero limitato di documenti, fermo restando che ciascun aderente alla forma pensionistica può accedere a tutti i documenti che ritiene necessari, sia in forma cartacea sia scaricandoli dal sito web specifico per la forma pensionistica.

Inoltre – questo è un tema molto importante – per favorire la confrontabilità dei costi la Covip ha individuato le strutture di costo e una metodologia per calcolare un indice sintetico dei costi per ogni linea di investimento di ciascuna forma di previdenza complementare.

Questo significa che aderenti e potenziali aderenti sono in condizione non solo di accertare quanto costano la forma pensionistica complementare e la linea di investimento che hanno scelto, ma anche se la linea di investimento, e quindi la forma di previdenza complementare cui hanno aderito, è più o meno onerosa rispetto ad altre disponibili sul mercato.

Tale fattore dovrebbe aumentare la concorrenza soprattutto tra le forme maggiormente di mercato ed è un elemento – se volete tornerò su questo anche nel seguito – che contribuisce alla formazione della cosiddetta «cultura previdenziale», cioè serve a mettere in condizione gli aderenti, o i potenziali aderenti di forme di previdenza complementare, di capire concretamente quali sono i costi.

Ora, per entrare più nel dettaglio dell'assetto regolatorio vigente fino alla fine di quest'anno, vorrei soffermarmi soprattutto sulla cosiddetta «informativa precontrattuale».

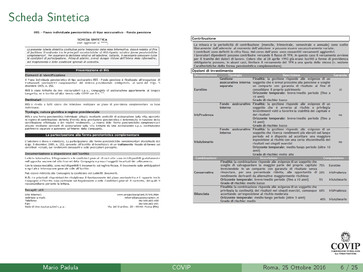

Si tratta di due documenti da consegnare obbligatoriamente ai potenziali aderenti. Il primo documento è una nota informativa che si divide in due parti, una prima parte di 4-5 pagine che contiene una scheda sintetica in cui appaiono le principali informazioni sulla forma e una seconda parte in cui sono spiegate le principali caratteristiche della forma pensionistica (in seguito vi illustrerò un esempio di nota informativa).

Il secondo documento è un progetto esemplificativo standardizzato, anch'esso redatto secondo lo stesso schema per tutte le forme pensionistiche, nel quale si stima la prestazione pensionistica erogata alla fine del periodo di contribuzione per alcune figure tipo, sulla base di ipotesi definite dalla Covip proprio per assicurare la confrontabilità delle previsioni delle stime circa le prestazioni pensionistiche di diverse forme di previdenza. Non lasciamo, quindi, che ogni forma pensionistica possa scegliere arbitrariamente i parametri con cui fare i conteggi, ma lo stabiliamo noi.

A titolo di esempio, una nota informativa, è costituita da una prima parte rappresentata da una scheda sintetica di 4-5 pagine e da una parte molto più lunga (siamo intervenuti al riguardo), che è di circa 30 pagine e contiene dettagliatamente Pag. 5informazioni importanti, ma meno salienti di quelle della scheda sintetica.

Per darvi un'idea, vi consegno un esempio di scheda sintetica. Come vedete, questa presenta brevemente la forma di previdenza complementare; illustra quindi taluni dettagli sulle modalità di contribuzione e sulle opzioni di investimento, cioè su quali sono le linee d'investimento offerte. Contiene inoltre le informazioni sui rendimenti storici, ossia quanto ha reso questa forma di previdenza complementare nel passato per ciascuna linea di investimento; infine, un'ultima parte riguarda i costi, che sono distinti per linea di investimento.

Ora passiamo, invece, alle iniziative più recenti della Covip, che hanno inteso rivedere in modo complessivo la regolamentazione che concerne le modalità da seguire quando si raccolgono le adesioni, quindi i documenti da diffondere nel momento dell'adesione.

Come ho già ricordato, i provvedimenti entreranno in vigore il prossimo anno. Gli interventi sono stati diversi e ricadono in due aree. La prima è ispirata all'esigenza di semplificare l'informativa da rendere agli aderenti riguardo alla dimensione dei documenti, al linguaggio usato, nonché alla focalizzazione su alcune informazioni più salienti (le cosiddette «informazioni chiave»). La seconda area di intervento ha riguardato la semplificazione degli adempimenti che le forme pensionistiche devono assolvere nel momento della raccolta delle adesioni.

Mi accingo ora ad illustrare in quali termini è stata semplificata la nota informativa. Un primo elemento di semplificazione è rappresentato dalla sostituzione della scheda sintetica che vi ho mostrato con un documento che ha un nome diverso e diversi contenuti. Tale documento è definito «informazioni chiave dell'aderente» ed è l'unico documento da consegnare obbligatoriamente all'atto dell'adesione.

A tutti gli altri documenti, come ricordavo, si può accedere sia con una richiesta finalizzata ad ottenerli in formato cartaceo sia reperendoli sul web (perché la forma pensionistica deve renderli disponibili). Questo è – ripeto – l'unico documento che obbligatoriamente si consegna e si concentra sulle informazioni più importanti. Questo è un primo elemento di revisione e di innovazione rispetto all'informativa precontrattuale.

Un secondo elemento riguarda, invece, la revisione del modulo di adesione. Anche su questo aspetto vi sono delle novità importanti. La prima che voglio ricordare riguarda la possibilità che un potenziale aderente a una forma pensionistica sia già iscritto a un'altra forma pensionistica.

Se questa circostanza si verifica – per esempio se qualcuno sta considerando di trasferirsi da una forma pensionistica all'altra –, gli incaricati alla raccolta dovranno sottoporre all'interessato la scheda dei costi della forma pensionistica di appartenenza, cioè quella di provenienza, affinché il potenziale aderente possa confrontare i costi della forma pensionistica di provenienza con quelli della forma a cui è eventualmente interessato ad aderire.

Interviene anche il principio della comparabilità. Se vogliamo immaginare di ottenere dei guadagni di efficienza là dove questi possono essere ottenuti, tali misure sono certamente di aiuto.

Nel modulo di adesione ci sarà anche un questionario di autovalutazione, che i potenziali aderenti alla forma pensionistica devono compilare. Lo scopo del questionario è di valutare il livello di conoscenza della previdenza, la capacità di risparmio di un potenziale aderente a una forma pensionistica, l'orizzonte temporale, che rileva moltissimo nelle scelte pensionistiche complementari, e la propensione al rischio.

Al suddetto questionario viene assegnato un punteggio sulla base del quale l'aderente viene orientato nella scelta – non c'è niente di vincolante – tra diverse possibilità di investimento. L'idea è che, laddove l'orizzonte di investimento è più lungo, dobbiamo immaginare una maggiore esposizione del portafoglio alle azioni; laddove, invece, l'orizzonte d'investimento è più breve, allora bisogna immaginare un'esposizione molto più modesta a strumenti come quello azionario. Pag. 6

Esiste una regola, che noi non seguiamo, quella dei practitioner americani, che dice che la quota di azioni in un portafoglio deve essere 100 meno l'età. Questa è una regola che non ha un fondamento scientifico, ma mi piace ricordarla. Più in generale, invece, ha fondamento scientifico il fatto che l'esposizione alle azioni deve essere ridotta nel tempo, con l'approssimarsi dell'uscita dal mercato del lavoro.

L'altra area di intervento ha riguardato la semplificazione degli adempimenti in fase di adesione a carico dei fondi pensione e degli incaricati della raccolta dell'adesione ai fondi aperti e ai PIP: quindi abbiamo agito in modo parallelo sul fronte sia delle forme non di mercato sia su quelle di mercato. L'innovazione principale è stata la possibilità di raccogliere l'adesione tramite sito web.

Si tratta, naturalmente, di una possibilità e non di un obbligo. Peraltro, lo abbiamo fatto prevedendo presidi di tutela del tutto analoghi a quelli previsti per la raccolta delle adesioni con i canali distributivi più tradizionali.

Ora vorrei entrare più nel dettaglio delle principali novità del documento per l'aderente che ha sostituito la scheda sintetica, che è stata, appunto, asciugata, modificata nel linguaggio e rinominata «informazioni chiave dell'aderente».

Ci sono delle novità importanti. La prima riguarda l'adozione di una classificazione delle linee di investimento che è stata approntata per rendere semplice il confronto, sotto il profilo dei costi, tra linee d'investimento e forme pensionistiche. Questo è un elemento importante, come ho già ricordato più volte, centrale nell'attività che svolgiamo.

Abbiamo, poi, il tema della rappresentazione grafica del profilo di rischio dell'investimento, ovvero delle diverse linee di investimento di cui tipicamente una forma di previdenza complementare dispone. Le forme sono, appunto, classificate secondo un sistema che noi stabiliamo distinguendo diverse linee di investimento. Noi le chiamiamo «comparti» e differiscono non solo per i costi, ma anche per il profilo di rischio. Ci sono comparti più rischiosi e comparti meno rischiosi.

Nel documento di informazioni chiave per l'aderente si è inteso rappresentare il profilo di rischio anche graficamente, in modo da rendere più facile la percezione del rischio da parte di chi deve scegliere se allocare il proprio risparmio previdenziale in un comparto o nell'altro o anche – in alcuni casi è possibile – in una combinazione di diversi comparti.

La rappresentazione grafica è stata usata anche per illustrare la composizione del portafoglio a fine anno e per semplificare i rendimenti storici, che vengono riportati al netto della tassazione e possono essere confrontati con i benchmark, anch'essi ovviamente al netto della tassazione.

Nell'informazione chiave per l'aderente viene introdotta anche una scheda dei costi, che può essere accessibile in qualsiasi momento, essendo scaricabile dalle pagine dei siti web delicati ai fondi. La scheda dei costi, infatti, è utile non solo nel momento dell'adesione, ma anche in tutte le fasi successive, quindi anche nella fase di accumulo, ovvero durante il rapporto di contribuzione, quando un aderente può valutare se cambiare o meno forma pensionistica.

Poi abbiamo introdotto un nuovo sistema di comparazione dei costi, anche qui seguendo la modalità grafica. L'idea è semplice: i grafici sono più facili da capire rispetto alle tabelle. Questa è una cosa che chi fa il mio mestiere sa benissimo. Se faccio vedere a uno studente una tabella, l'effetto che ottengo è peggiore rispetto a quello che ottengo se gli mostro un grafico.

I grafici – ripeto – sono più facili da capire. Questo è un esempio di grafico che riguarda le linee d'investimento. È un caso astratto in cui c'è una linea obbligazionaria mista, riferibile a un orizzonte temporale medio (tra i cinque e i dieci anni). Poi c'è una breve descrizione di che cosa implica una scelta di questo tipo, nella quale si dice che questo tipo di gestione corrisponde all'esigenza di un soggetto poco propenso al rischio, che privilegia investimenti volti a favorire la stabilità del capitale e dei risultati. Pag. 7

L'orizzonte temporale è importante per le ragioni che dicevo prima. Infatti, se uno si trova a dieci o a cinque anni dall'uscita dal mercato lavoro è bene che non investa una grossa quota in azioni. Questo portafoglio, per esempio, ne ha poche, solo un 20 per cento, che non è moltissimo.

Il grafico a torta rappresenta, appunto, la quota di azioni e di obbligazioni nel comparto. Qui, invece, ci sono i rendimenti medi annui del comparto, a tre anni, a cinque anni e a dieci anni.

Su questo grafico ci sono due rettangoli, uno in azzurro più chiaro e l'altro più scuro. Quello più chiaro si riferisce al comparto di quel fondo; quello più scuro, invece, è un benchmark.

In questo caso il fondo, che è ovviamente del tutto astratto, ha reso mediamente meno sia sui tre, sia sui cinque, sia sui dieci anni, rispetto al benchmark, che è il punto di riferimento. Anche questo è un elemento di comparabilità che può essere utile perché orienta chi deve fare scelte così importanti e delicate.

Osservando ancora l'informazione chiave per l'aderente – l'unico documento che viene consegnato al momento dell'adesione – oltre alle linee di investimento, si parla anche della comparabilità dei costi.

Nell'esempio, abbiamo un fondo immaginario. Questi sono i quattro comparti (garantito, stabilità, bilanciato e crescita). Il fondo immaginario è chiamato «Omega», cui si riferisce il cerchio vuoto. Il cerchio vuoto rappresenta il costo misurato con un indice sintetico dei costi di questo fondo, che differisce comparto per comparto e viene confrontato – sempre comparto per comparto – con il resto del mercato, distinguendo tra i fondi pensione negoziali, i fondi pensione aperti e i PIP.

È, dunque, un modo abbastanza immediato per confrontare il fondo pensione complementare che ci dovesse interessare – Omega nel caso di questo esempio – con la media dei costi dei fondi pensione negoziali, dei fondi pensione aperti e i PIP, comparto per comparto.

Questo sarà in vigore dal prossimo anno, per cui nelle informazioni chiave per l'aderente bisognerà consegnare anche questo grafico, che è un indice dell'onerosità relativa di quella particolare forma complementare, distinguendo tra le linee d'investimento scelte e quelle delle altre forme complementari.

Adesso vi ho parlato dell'informativa precontrattuale, ma questo non è l'unico momento in cui si applica la trasparenza nei rapporti tra aderenti e forme pensionistiche. L'altro fondamentale momento è la fase di partecipazione o di accumulo, che dura tutta la vita contributiva.

La regolazione prevede che vengano inviati obbligatoriamente due documenti ogni anno, eventualmente, ma non necessariamente, anche per posta elettronica. I due documenti sono la comunicazione periodica e un testo che si chiama «La mia pensione complementare».

La comunicazione periodica contiene tutte le informazioni più importanti – a breve ve ne farò vedere un esempio – con riguardo all'investimento previdenziale dell'aderente (quanto sta rendendo, quanto costa e così via) anno per anno. Sono, infatti, documenti che – ripeto – vengono inviati ogni anno.

Invece, «La mia pensione complementare», che viene mandato con la stessa lettera o con lo stesso messaggio di posta elettronica, contiene una stima della pensione complementare dell'aderente, che viene calcolata, anche in questo caso, in base ai dati dell'iscritto (età, livello di contribuzione e quant'altro), non in relazione a figure tipo, come avviene nella fase di adesione – quindi dovrebbe essere più affidabile – sulla base della metodologia che stabiliamo noi.

Noi esercitiamo, infatti, un controllo su come viene formulata la pensione complementare. «La mia pensione complementare» assomiglia, come idea, a «La mia pensione», anche nel nome, quindi alla cosiddetta «busta arancione». Ecco, questa è la busta arancione dei fondi pensione. Anche qui ci sono parametri fissati.

Queste informazioni hanno il merito di permettere all'aderente di controllare la regolarità dei versamenti e anche l'adeguatezza nel tempo del proprio percorso previdenziale. Pag. 8

Vi faccio vedere rapidamente degli esempi. Questo si riferisce alla comunicazione periodica, che è divisa in due parti. C'è una parte prima che contiene i dati relativi alla posizione individuale. Anche qui si può controllare, anno per anno, l'evoluzione della posizione, la regolarità dei versamenti e così via. Una seconda parte della comunicazione periodica contiene, invece, delle informazioni più generali.

Nella comunicazione periodica ci sono, ovviamente, anche le informazioni sul portafoglio effettivamente scelto dall'aderente alla forma previdenziale, sul rendimento, sui costi, ovvero tutte le informazioni che rilevano, tempo per tempo, nella fase di accumulo.

L'altro documento che viene consegnato unitamente alla comunicazione periodica è la simulazione della stima della posizione individuale. In particolare, anche questo documento è diviso in due parti, ma parliamo sempre di documenti molto brevi perché l'intervento che è stato fatto è andato anche nella direzione di asciugarli moltissimo.

In questo documento ci sono due tabelle, una che descrive, anno per anno, l'evoluzione dell'età anagrafica, i versamenti lordi, i versamenti cumulati e la posizione individuale che matura a fine anno. La seconda parte, invece, è più dedicata alla fase di erogazione, quindi a una stima della prima rata di rendita, laddove l'aderente dovesse scegliere di trasformare la sua posizione previdenziale in rendita alla fine della vita lavorativa.

Anche qui c'è una stima che viene fatta sempre con parametri fissati da noi, tenendo conto della situazione dell'aderente, quindi del suo profilo contributivo, dei costi della linea di investimento che ha scelto, con due scenari, con un'età di uscita a 60 ovvero a 65 anni.

Questo chiude l'illustrazione delle principali innovazioni che sono state introdotte in materia di informazione o informativa.

Il secondo profilo di interesse riguarda la cosiddetta «cultura previdenziale» e il contributo che può dare l'autorità in questo ambito. Quando vedrete il documento sui vostri computer ritroverete i link al nostro sito, che peraltro stiamo rivedendo anche come strumento di diffusione della cultura previdenziale.

La prima cosa che abbiamo fatto è una guida introduttiva alla previdenza complementare. È un documento scaricabile, che diffondiamo in forma cartacea in tutte le occasioni in cui è possibile farlo. Si tratta, appunto, di una guida che descrive in modo sintetico gli elementi conoscitivi principali della previdenza complementare in Italia.

Abbiamo anche un video molto breve, che forse è un metodo ancora più efficace rispetto alla guida, in cui vengono illustrate le dieci cose che non si può fare a meno di sapere della previdenza complementare in Italia.

Poi abbiamo un questionario di autovalutazione, per cui ciascuno di noi può andare sul sito dell'autorità, fare il questionario in forma del tutto anonima e ottenere un punteggio che dovrebbe misurare il suo grado di conoscenza della previdenza complementare.

Infine, abbiamo anche un collegamento al sito «La mia pensione» dell'INPS, ovvero la busta arancione. Infatti, nella nostra visione il risparmio previdenziale è unico, per cui le scelte sulla previdenza complementare, dal punto di vista individuale, non possono prescindere da quello che avviene sul cosiddetto «primo pilastro», cioè sulla previdenza obbligatoria. Quindi, è importante conoscere prima di tutto la propria previdenza obbligatoria.

Sul tema della conoscenza, del contributo alla formazione della cosiddetta «cultura previdenziale», mi preme sottolineare ancora una volta quello che facciamo con riferimento sia ai costi, sia ai rendimenti.

Noi pubblichiamo – anche qui troverete il link – l'elenco degli indicatori sintetici di costo per tutte le forme pensionistiche, per tutti i comparti, per gli orizzonti temporali di due, cinque, dieci e trent'anni; questo sempre con l'obiettivo di rendere comparabile una forma pensionistica con l'altra.

Questo è un esempio su alcuni fondi, sempre nell'idea di rendere possibile il confronto dei costi, misurati secondo questo indicatore sintetico, tra una forma pensionistica Pag. 9 e l'altra e, all'interno di una forma pensionistica, tra un comparto e l'altro.

Questo è un elemento di conoscenza, ovvero un contributo alla formazione della cosiddetta «cultura previdenziale», che ritengo importante, se non addirittura fondamentale. È difficile, come noto, prendere decisioni così importanti come quelle previdenziali senza conoscenza.

Facciamo lo stesso con i rendimenti, che sono l'altra faccia della stessa medaglia. Pubblichiamo un elenco di rendimenti, sempre per tutti i comparti e per tutte le forme, prendendo a riferimento periodi temporali di uno, due, tre, cinque e dieci anni.

Anche qui c'è il link, quindi sul sito troverete l'elenco completo. È uno strumento utile.

In questo elenco riportiamo anche la quota di azioni di ciascun comparto di ciascuna forma complementare perché le differenze di rendimento sono in parte spiegabili anche dalle differenze nell'esposizione del portafoglio al rischio azionario.

L'ultimo punto sul quale vorrei dire qualcosa prima di concludere è il rapporto tra la regolamentazione in Italia e quella europea, che si è mossa lungo due assi. Uno è quello della regolamentazione dei fondi pensione occupazionali; l'altro quello delle forme pensionistiche individuali.

Il messaggio è che l'Italia nei confronti della normativa europea è in una buona posizione, anzi noi abbiamo anche contribuito a ispirare i lavori nell'ambito della regolamentazione sia dei fondi pensione occupazionali sia delle forme pensionistiche individuali. Siamo, forse, anche più avanti della normativa europea nel suo complesso.

La normativa europea stabilisce – non è il testo definitivo, ma uno di compromesso che verrà probabilmente approvato – il contenuto minimo dell'informativa precontrattuale. Non si fa, quindi, come in Italia perché noi abbiamo stabilito esattamente che cosa deve andare nell'informativa all'atto all'adesione, mentre a livello europeo c'è un contenuto minimo di informazioni che deve essere contenuto, rimettendo ai singoli Paesi la regolamentazione. Noi siamo, dunque, più avanti su questo fronte.

L'altro intervento è sull'informativa fornita durante il rapporto di partecipazione. Anche su questo siamo ben messi. Questa informativa è centrata sul cosiddetto «pension benefit statement», di fatto il documento che noi chiamiamo «La mia pensione complementare», che deve, appunto, contenere le informazioni più rilevanti per gli aderenti durante la fase di accumulazione e le proiezioni delle prestazioni pensionistiche sulla base delle ipotesi definite dall'autorità di ciascuno Stato membro, secondo più scenari.

Qui si avanza l'idea di presentare non una singola previsione, ma diverse previsioni (è un tema su cui ritornerò tra breve). Per quello che riguarda, invece, le forme pensionistiche individuali non c'è una disciplina comunitaria specifica, anche se c'è l'idea di lavorare su questo profilo.

La Covip è impegnata, come vi dicevo, anche su questo fronte. L'idea è immaginare dei prodotti che siano altamente standardizzati, sempre per permettere la confrontabilità tra prodotti che sono negoziati e venduti in Paesi diversi.

Qui c'è, però, una notazione da fare. L'Italia, insieme a pochi altri Paesi, è un'eccezione rispetto al quadro generale perché prevalgono le forme pensionistiche che operano a regime di contribuzione definita. Questo genera un ordine di problemi diversi da quelli delle forme pensionistiche a prestazioni definite che sono state recentemente investite dallo stress test e hanno problemi di solvibilità, i quali non riguardano, però, le forme pensionistiche a contribuzione definita per il modo in cui sono organizzate. L'attività normativa europea dovrà, quindi, tenere conto anche di questo.

A questo punto, vorrei concludere ricordando che il percorso per rafforzare i presidi di trasparenza a tutela del sistema pensionistico italiano (SPI) è stato lungo ed è cominciato con la riforma che ha visto alcune tappe importanti. L'ultima è, Pag. 10appunto, la recente revisione della regolamentazione che ho cercato brevemente di illustrarvi. Ora vorrei dire qualcosa sulle tappe successive, ovvero su cosa ci aspetta dietro l'angolo.

Le tappe successive sono suggerite, da un lato, dal quadro macroeconomico corrente che non sfugge a nessuno e, dall'altro, dall'emergente assetto normativo a livello europeo di cui comunque si dovrà tenere conto.

Per quello che riguarda il corrente quadro macroeconomico, l'elemento più saliente è quello del perdurante regime dei tassi bassi. Si può discutere quanto durerà. Noi economisti discutiamo moltissimo, ma non c'è accordo su quanto durerà questo regime di tassi bassi. Non è mio compito ricordarvi questo dibattito, che pure è interessantissimo, affascinante e anche rilevante per le cose che facciamo. Sta di fatto che il regime di tassi bassi imporrà alle forme di previdenza complementare di rivedere necessariamente le strategie di investimento, cosa che sarà plausibilmente accompagnata da un aumento del rischio finanziario. Infatti, banalmente, gli investimenti che rendono di più sono anche i più rischiosi.

Allora, un tema che certamente si pone è quello della misurazione e della rappresentazione di rischio finanziario delle linee d'investimento. Abbiamo già fatto delle cose in questo senso e ne stiamo valutando delle altre, quindi è un tema sul quale l'autorità si dovrà impegnare nei prossimi mesi e anni.

L'altro elemento è la misurazione e la rappresentazione dell'incertezza delle prestazioni pensionistiche. Qui la normativa europea, come vi ho ricordato, con riferimento ai fondi pensione occupazionali prevede che il documento informativo con il quale si offre una stima della pensione complementare contenga degli scenari (un caso intermedio, un caso estremamente sfavorevole e un caso estremamente favorevole).

Questa è una possibilità che stiamo valutando insieme a delle altre. Cercheremo di farci guidare da quello che ci insegna la letteratura scientifica. È inutile cercare di inventare la ruota, quando qualcuno lo ha già fatto. Si tratta di un tema comunque molto importante e rilevante.

Da ultimo, vorrei enfatizzare la necessità di una strategia nazionale contro l'analfabetismo finanziario perché, come ho ricordato prima, un più elevato livello di cultura previdenziale migliora anche le scelte degli individui, ovviamente a parità di informazione.

Insomma, l'informazione è un ingrediente fondamentale, ma la capacità di usare le informazioni dipende anche dal livello di alfabetismo finanziario: più elevato è il livello di analfabetismo finanziario più bassa è la capacità di elaborare e di usare le informazioni rilevanti per prendere decisioni come queste. Grazie.

PRESIDENTE. La ringraziamo per la relazione ampia e piena di indicazioni. Mi complimento, dunque, per il lavoro complesso che avete messo in campo. Non so se i colleghi abbiano domande. La ringraziamo, comunque, per il documento che ci ha fornito e che sarà sicuramente utile per la stesura del documento finale.

MINO TARICCO. Sarebbe utile, se possibile, disporre di ulteriori informazioni sul vostro sito internet.

MARIO PADULA, presidente della Commissione di vigilanza sui Fondi Pensione (COVIP). Il sito contiene delle informazioni interessanti. Attualmente è in corso di revisione perché vogliamo riorganizzarlo, tenendo conto del fatto che si rivolge, da un lato, ad aderenti e potenziali aderenti a forme di pensione complementare e, dall'altro, ai nostri soggetti vigilati.

Abbiamo, infatti, una sezione dedicata a loro, in cui si forniscono gli esempi di tutti i documenti che devono distribuire nelle varie fasi oppure altri documenti che non ho ricordato perché non rilevano per l'argomento della discussione di oggi.

Pertanto, il sito deve tener conto di una funzione di servizio rivolta sia ai soggetti vigilati, sia a chi ha aderito o Pag. 11voglia aderire a una forma pensionistica complementare.

PRESIDENTE. Ringrazio nuovamente il presidente Padùla. Dichiaro chiusa l'audizione, autorizzando la pubblicazione delle slides illustrate dal presidente Padula in allegato al resoconto stenografico della seduta odierna (vedi allegato). La memoria sarà invece pubblicata nel volume che raccoglierà gli atti dell'indagine.

La seduta termina alle 14.20.

ALLEGATO